JPMorgan prépare une note structurée qu’il souhaite indexer à l’ETF Bitcoin IBIT de BlackRock. Ce nouveau produit viserait explicitement le cycle de halving 2024–2028 de Bitcoin. L’objectif affiché est donc d’acheter une éventuelle faiblesse en 2026, pour ensuite capter un rebond avant 2028.

Une note indexée à IBIT et calée sur 2028

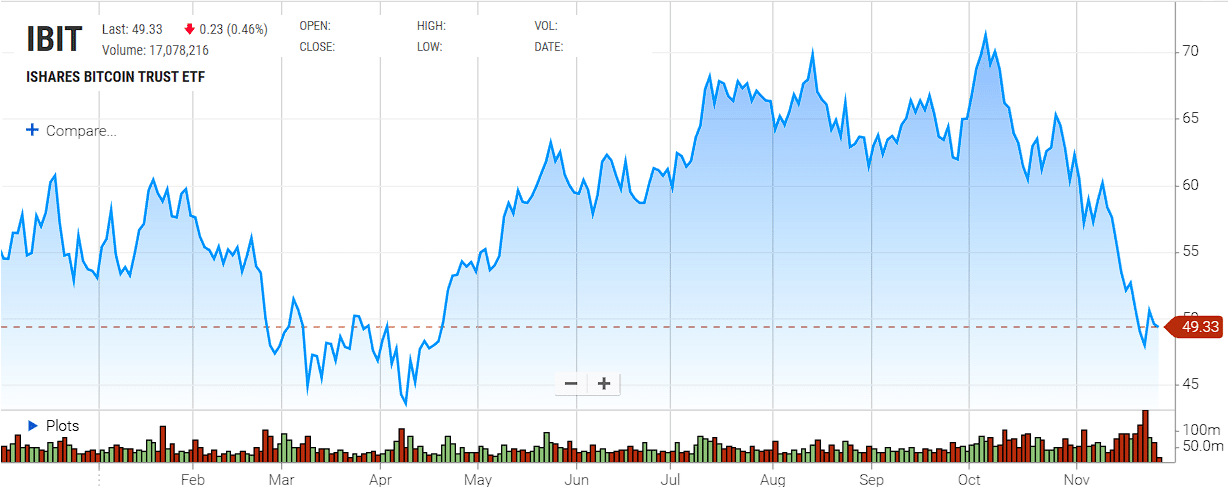

Le principal ETF spot Bitcoin de Wall Street, l’iShares Bitcoin Trust (IBIT), sera le sous-jacent de nouveau produit. Il présente l’avantage d’offrir une exposition directe au BTC, et ce dans un cadre régulé assorti d’une conservation des actifs par un dépositaire agréé.

La date d’émission prévue est fixée à fin 2025, avec une première observation en 2026 et une maturité fin 2028. Une période qui couvre donc l’essentiel du sous-cycle post-halving de Bitcoin, épargnant ainsi à l’investisseur l’effort de gérer lui-même le timing.

Le schéma historique des cycles de quatre ans, un modèle pourtant remis en cause, a donc servi de base à JPMorgan. La banque parie ainsi sur une phase de consolidation prévue autour de 2026, qu’elle espère voir suivie d’un regain de dynamique à l’approche de 2028.

Cette logique fait partie intégrante de la montée d’IBIT comme sous-jacent clé pour produits dérivés et structurés. C’est un sujet que nous avons déjà évoqué, notamment dans notre article sur les options IBIT à Wall Street : le centre de gravité du marché BTC se déplace petit à petit vers les places régulées.

JPMORGAN PROPOSES NEW STRUCTURED NOTE LETTING INVESTORS BET ON $BTC’S FUTURE USING BLACKROCK’S $IBIT AS THE UNDERLYING VEHICLE

— The Wolf Of All Streets (@scottmelker) November 25, 2025

Rendement minimum, barrière de protection et principaux risques

Ce montage prévoit donc un rendement d’environ 16 % minimum, si IBIT atteint (ou même dépasse) d’ici fin 2026 le niveau prédéfini. Dans cette hypothèse, la note serait rappelée automatiquement, déclenchant une sortie de l’investisseur avec ce coupon, et évitant de maintenir l’exposition jusqu’en 2028.

Si le seuil prédéfini n’est pas atteint, la note se maintiendra jusqu’à maturité en 2028. À ce moment-là, l’investisseur recevra environ 150% de la performance positive d’IBIT, équivalant à un gain maximal proche de +126 % par rapport au nominal.

En termes de protection du capital, on est sur du pur conditionnel. Tant que l’ETF termine à au moins 70% de son niveau initial, le nominal est remboursé ; en-deçà, les pertes suivent peu ou prou la baisse du fonds à un ratio 1 pour 1, allant possiblement jusqu’à une perte totale.

Mais le risque ne s’arrête pas là : cette note étant une créance non garantie, elle constitue un risque de crédit sur JPMorgan. Et pour couronner le tout, il faut aussi compter un risque de liquidité assorti d’une forte complexité. Une configuration qui réserve ce type de produit à des investisseurs avertis ou conseillés.

Quel rôle pour les traders, entre halving et produits structurés ?

Pour les traders, on peut donc dire que cette note IBIT fait office de baromètre du sentiment institutionnel. Elle montre en effet que JPMorgan persiste dans sa volonté de structurer des paris pluriannuels sur Bitcoin. Un comportement qui se place en droite ligne avec les analyses faites par nombre d’observateurs du marché.

Et si la plupart des particuliers ne pourront pas directement interagir avec ce produit, ils pourront tout à fait s’inspirer de sa logique. En l’occurrence, lisser les achats sur les creux, surveiller les niveaux techniques d’IBIT, et bien sûr tenir compte des effets de cycle liés au halving.

Dans ce contexte à la fois complexe et profond, certains investisseurs font appel à un courtier multi-actifs régulé pour se positionner sur Bitcoin, les ETF et les dérivés. XTB, par exemple, est un acteur bien installé, supervisé par plusieurs autorités de marché.

Ce courtier propose des actions, ETF et CFD sur crypto assortis de frais compétitifs. Son application xStations est accessible et exhaustive, permettant de rester à l’affût des meilleures opportunités.

Last but not least, rappelons qu’il est indispensable d’appliquer une gestion du risque stricte. En effet, même via des produits « encadrés » comme cette note IBIT, la volatilité structurelle de Bitcoin ne semble pas prête à disparaître.

Sources

Cet article ne représente en aucun cas un conseil en investissement. N’utilisez pas les informations fournies ici comme base pour prendre des décisions financières. Les investissements en crypto-monnaie comportent des risques et peuvent entraîner des pertes importantes. Il convient d’investir uniquement ce que vous pouvez vous permettre de perdre. Faites vos propres recherches avant de prendre toute décision d’investissement.