Compte titre ordinaire : Guide pour ouvrir un CTO en 2025

Le compte titre, aussi appelé compte titre ordinaire, ou CTO, est le compte d’investissement le plus basique en France. Il est possible d’investir sur de nombreuses classes d’actifs avec un compte titre, et toutes les banques commerciales et les courtiers classiques, ainsi que certains brokers en ligne proposent ce type de compte.

Dans cet article, nous vous expliqueront donc en détail ce qu’est un compte titre, son fonctionnement, ainsi que ses avantages et inconvénients. Nous vous présenterons également plusieurs coutiers proposant des comptes titres de qualité, ainsi qu’un tutoriel complet vous expliquant pas à pas comment ouvrir un compte titre ordinaire auprès de l’un de ces brokers.

Les meilleurs courtiers de comptes titres

Dans cette section, vous retrouverez plus d’information sur les meilleurs courtiers en bourse qui proposent des comptes titre.

- XTB : pour un compte titre sur 1 500 actions

- AvaTrade : un courtier reconnu

- FP Markets : Un courtier de comptes titres complet et sécurisé

- DEGIRO : des frais bas pour les actions européennes

- BinckBank : compte titre en association avec ProRealTime

- Bourse Direct : pour un compte titre avec portail complet

- Trade Republic : Un courtier de compte titre innovant pour les investisseurs

Voici le détail sur ces courtiers de compte titre.

XTB : Compte titre sur plus de 1500 actions

D’abord spécialisé sur le marché des devises, il a par la suite diversifié son offre et propose aujourd’hui les principaux instruments financiers : actions, indices, ETF (fonds négociés en bourse), matières premières, et même des crypto-monnaies.

XTB a été introduit en Bourse à la Warsaw Stock Exchange en 2016 et a démarré ses activités en France en 2007. Il s’agit donc d’un courtier en bourse solide. Les frais sont bas, avec notamment aucun droit de garde ou frais de tenue de compte titre XTB. Quant aux frais de courtage, ils se situent parmi les plus bas du marché.

Avantages du compte titre XTB

- 3000 instruments de trading

- Frais parmi les plus bas du marché

- Service client disponible et compétent

- Courtier coté en bourse

- Applications mobiles ergonomiques

Inconvénients du compte titre XTB

- Courbe d’apprentissage à prendre en compte pour les débutants

- Manque de formations et d’analyses offertes aux clients

75 % des comptes CFD d’investisseurs particuliers perdent de l’argent. – pour CFDs, L’investissement est risqué. Faites-le de manière responsable.

2 – AvaTrade : un courtier reconnu

Le broker AvaTrade a été créé en 2006, et a évolué très rapidement pour compter plus de 200 000 clients à travers le monde quelques années plus tard. AvaTrade est régulé par la Banque centrale d’Irlande.

AvaTrade propose à ses traders une large gamme d’instruments financiers sur les marchés forex, actions (y compris des titres américains tels que les actions Tesla, Amazon, Google et d’autres), matières premières, indices, obligations, crypto-monnaies, ETF, et options.

AvaTrader propose également des trading signals via ses offres DupliTrade et Zulutrade.

- DupliTrade est une plateforme de copy trading idéale pour débutants, qui permet de copier automatiquement les traders à succès directement sur votre compte de trading AvaTrade. Ce service de signaux de trading gratuit, mais un dépôt minimum de 2 000 $ est exigé.

- ZuluTrade est un logiciel de trading automatique offrant des signals, disponible pour tous les niveaux et facile à utiliser. Zulutrade est gratuit pour les traders d’AvaTrade.

FP Markets : Un courtier de comptes titres complet et sécurisé

FP Markets se distingue parmi les courtiers de comptes titres grâce à sa plateforme ergonomique et facile d’utilisation. Ce courtier offre une vaste gamme d’actifs, y compris les devises, les matières premières, les actions, les indices, les ETF et les cryptomonnaies, permettant une diversification optimale du portefeuille des investisseurs.

En tant que courtier réglementé, FP Markets garantit la sécurité des fonds des clients grâce à des protocoles de cryptage avancés et à la séparation des fonds des clients dans des comptes bancaires de premier plan. Ses fonctionnalités incluent des spreads compétitifs à partir de 0.0 pips, plusieurs plateformes de trading comme MT4, MT5 et cTrader, ainsi qu’un support client multilingue disponible 24/5.

Les traders bénéficient également d’outils pédagogiques gratuits, tels que des comptes démo et des ressources éducatives complètes, facilitant l’apprentissage et la maîtrise du trading. Avec FP Markets, les investisseurs peuvent accéder à une large variété de produits financiers, rendant cette plateforme idéale pour la gestion de comptes titres.

Avantages du Compte Titres :

- Large choix d’actifs : Actions, ETF, indices, matières premières, devises et cryptomonnaies.

- Spreads compétitifs sur les transactions.

- Sécurité renforcée avec régulation multi-juridictionnelle et fonds clients séparés.

Inconvénients du Compte Titres :

- Risque d’effet de levier élevé.

- Options de personnalisation limitées pour les plateformes.

DEGIRO : Les frais les plus bas pour les actions européennes

Son service client est irréprochable grâce à sa grande réactivité. Les actifs disponibles pour investir via un compte titre chez Degiro comprennent bien entendu des actions, mais aussi des options, des futures, des obligations, et des ETF.

Aussi, DEGIRO a reçu de très nombreuses récompenses, et a notamment été élu meilleur courtier à bas prix plusieurs années. Plus de 450 000 clients répartis dans 18 pays investissement via ce broker.

Enfin, notons que la plateforme d’investissement Degiro est accessible sur ordinateur, mais également sur tablette et smartphone grâce à des applications intuitives.

Avantages du compte titre DEGIRO

- Les tarifs les plus bas sur plusieurs marchés

- Large sélection de produits financiers

- Application bourse facile à prendre en main

- Rapport qualité/prix imbattable

Inconvénients du compte titre DEGIRO

- Liste d’attente pour les nouveaux comptes

- Pas de compte démo

- Pas de forex ou de cryptomonnaies

- Pas de CFD

BinckBank : Compte titre et plateforme ProRealTime associés

Le courtier propose également de nombreux instruments différents, y compris des fonds d’investissement, des trackers, des turbos, des certificats, des warrants, des option et des contrats future.

Un des avantages majeur de BinckBank est de proposer gratuitement la plateforme d’analyse technique ProRealTime, qui permettra aux débutants comme aux traders les plus expérimentés de réaliser des analyses facilitant leurs décisions sur les marchés.

BinckBank accorde par ailleurs une attention particulière à la formation de ses clients, proposant des analyses, des vidéos et des webinaires pour diffuser des conseils d’investissement ou des formation de base à l’investissement et au trading.

Avantages du compte titre BinckBank

- ProRealTime disponible

- De nombreux produits de bourse différents

- Analyses et formation par un expert reconnu

- Régulé par l’AMF

Inconvénients du compte titre BinckBank

- Service client joignable par téléphone gratuitement

- Coûts et frais relativement élevés

Bourse Direct : Compte titre et portail boursier complet

Vous pourrez donc avoir accès à toutes les informations nécessaires pour bien investir, directement auprès de votre courtier, sous forme d’articles, de vidéos (dont un morning meeting quotidien) ou de tableaux de cotations.

Bourse Direct propose également un large contenu de formation pour les débutants en bourse. De plus, contrairement à d’autres comptes titre, Bourse Direct n’exige aucun montant minimum pour l’ouverture d’un compte.

En ce qui concerne les produits financiers accessible pour les comptes titre Bourse Direct, on peut citer les OPCVM, les warrants, les trackers et ETF, les certificats, et les turbos. Mais Bourse Direct permet également d’accéder aux trading de CFD, et également au trading sur le forex, le marché des devises.

Avantages du compte titre Bourse Direct

- Un portail boursier complet

- Pas de montant minimum pour ouvrir un compte

Inconvénients du compte titre Bourse Direct

- Contrainte sur les moyens de paiements

- Formation payante

Trade Republic : Un courtier de compte titre innovant pour les investisseurs

Trade Republic est un courtier en ligne allemand qui offre une plateforme de trading intuitive et accessible via mobile. Spécialisé dans les actions et les ETFs, il permet d’investir dès 10 € avec des frais de transaction fixes de seulement 1 €. La régulation par la BaFin garantit sécurité et fiabilité, tandis que les dépôts sont couverts jusqu’à 100 000 €. L’absence d’effet de levier limite le risque, idéal pour les débutants.

Avantages :

- Frais réduits

- Accès à une large gamme d’actions et ETFs

- Plans d’investissement automatiques

Inconvénients :

- Pas d’effet de levier

- Service client parfois critiqué

- Plateforme mobile limitée pour le trading intensif

Comment ouvrir un compte titre facilement ?

- 1ère étape : Inscrivez-vous auprès d’un courtier proposant un compte titre

- 2ème étape : Renseignez vos informations personnelles

- 3ème étape : Connectez votre compte bancaire

- 4ème étape : Vérification d’identité

Voyons à présent en détail comment ouvrir un compte titre facilement.

Ouvrir un compte titre ordinaire : tutoriel pour débutant

Dans cette section, nous allons donc vous expliquer étape par étape comment ouvrir un compte titre auprès d’un courtier en bourse, en prenant l’exemple de DEGIRO.

Sachez que cette procédure sera en fait assez similaire quelque soit le courtier que vous choisissez. Dans tous les cas, le procédé pourra se faire en ligne et en quelque minutes seulement.

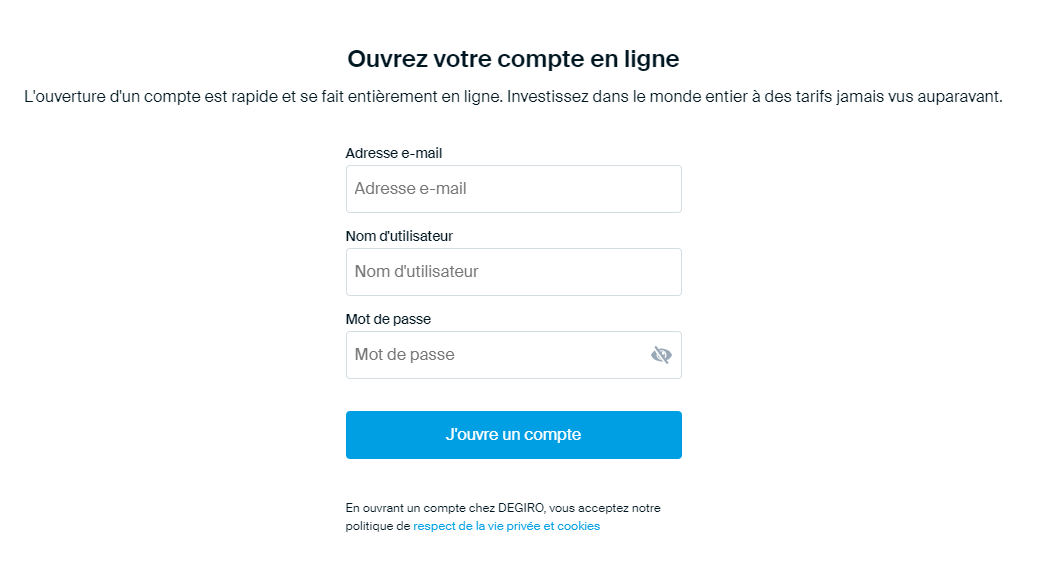

Étape 1 : Inscription auprès de Degiro

La première étape consiste à se rendre sur le site DEGIRO et à cliquer sur le lien « ouvrir un compte ».

Vous devrez inscrire votre adresse email, choisir un nom d’utilisateur, ainsi qu’un mot de passe. Pour valider, cliquez sur « J’ouvre mon compte ».

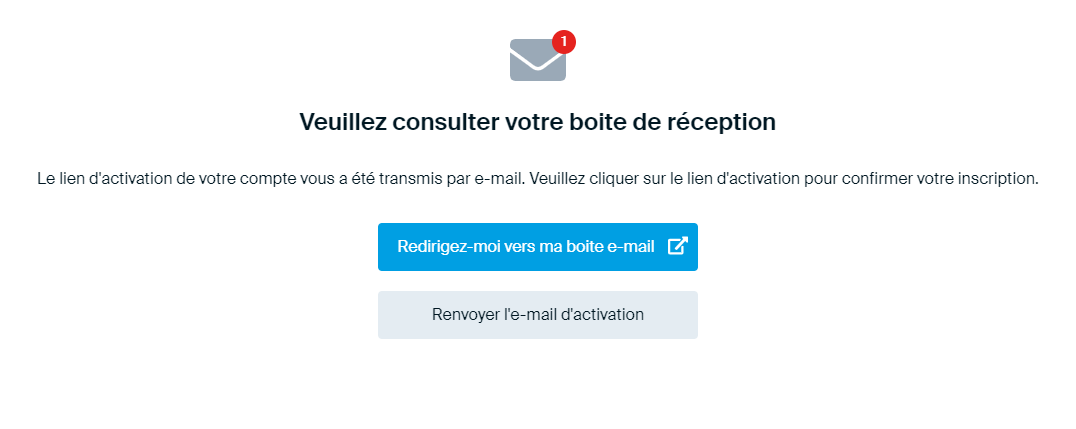

Vous recevrez ensuite sur votre boite mail un lien d’activation pour terminer votre inscription de base DEGIRO.

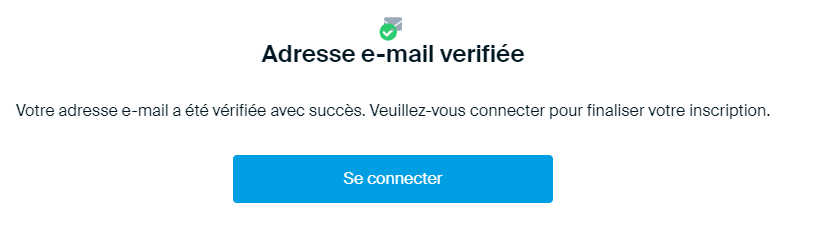

Il suffit simplement de cliquer sur « Finaliser votre inscription ». Vous aurez ainsi validé votre adresse mail et vous pouvez passer à l’étape suivante.

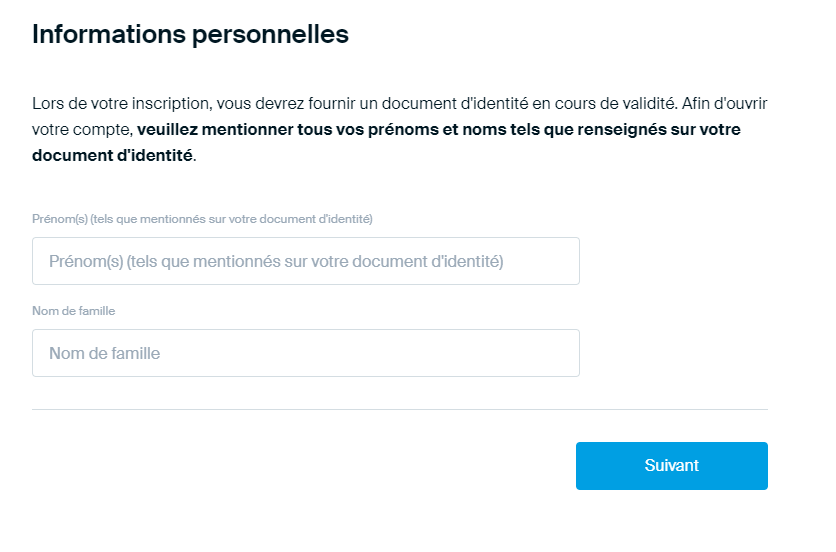

Étape 2 : Informations personnelles

Lors de cette étape, vous devrez fournir plusieurs informations personnelles, et télécharger des documents d’identité. Le premier écran vous demandera vos prénoms et votre nom de famille.

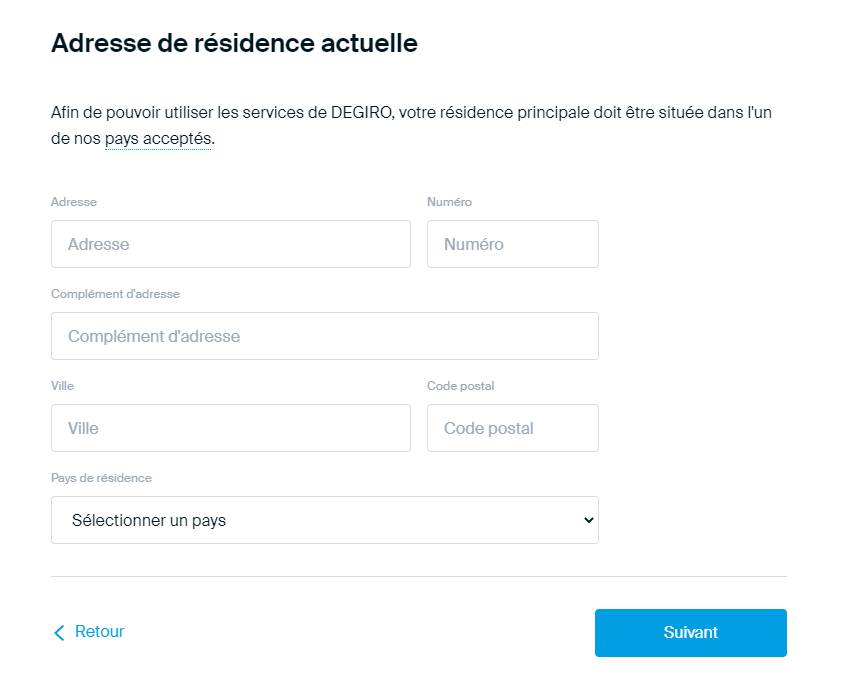

Il faut après renseigner votre numéro de téléphone, puis votre adresse postale. Puis, il faudra renseigner votre état civil. Vos dates et lieux de naissance vous seront demandés.

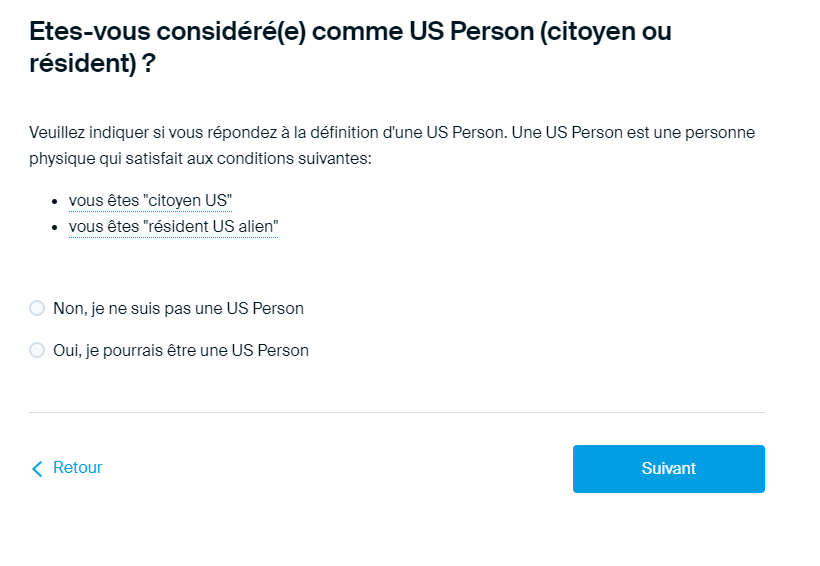

Il faudra ensuite confirmer pour des raisons légales que vous n’êtes pas un ressortissant américain.

Une fois que vous avez rempli tous ces champs, sélectionner « Suivant » pour passer à la prochaine étape.

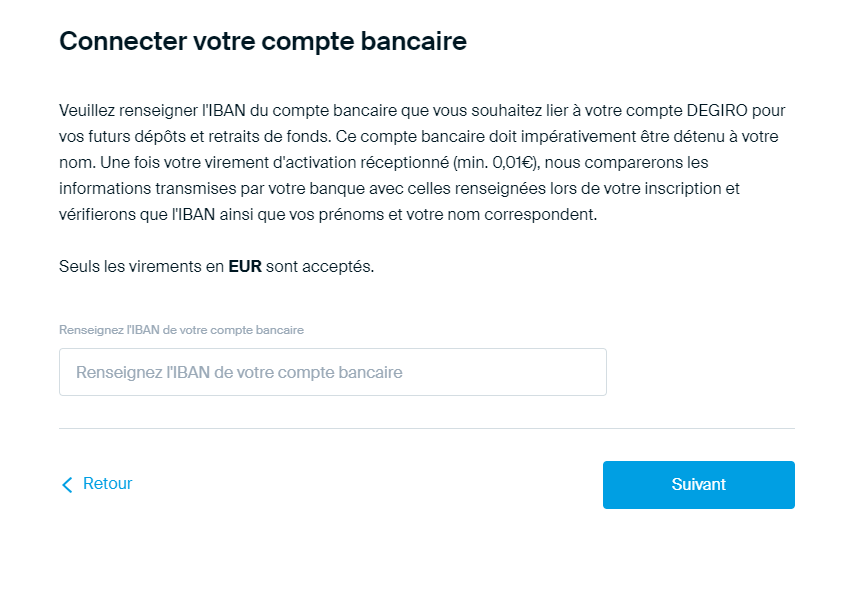

Étape 3 : Connectez votre compte bancaire

Sachant qu’un compte titre fonctionne obligatoirement en binôme avec un compte courant, vous devrez ensuite connecter votre compte bancaire, qui servira à ponctionner les dépôts et recevoir le produits des ventes de titres.

Tout d’abord, renseignez votre IBAN, l’identifiant international de votre compte bancaire.

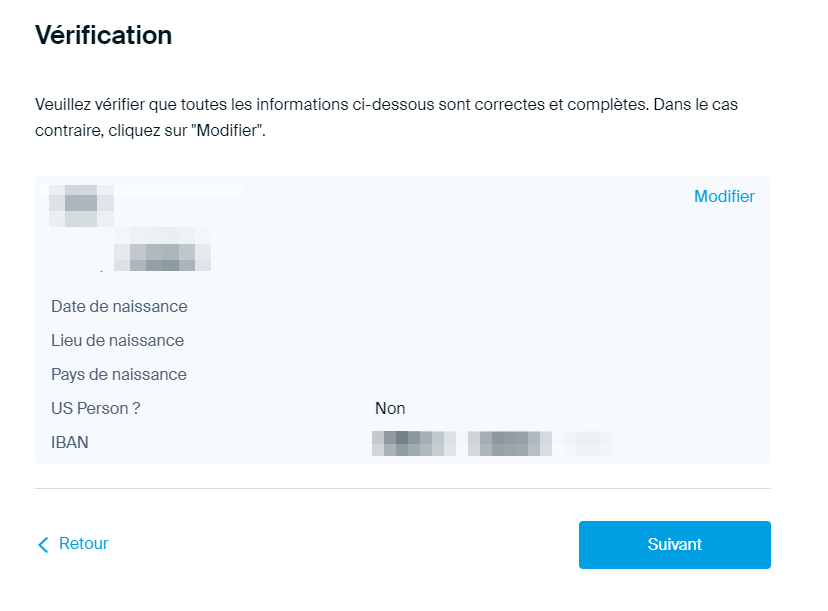

Il faudra à l’écran suivant vérifier et confirmer les informations fournies précédemment.

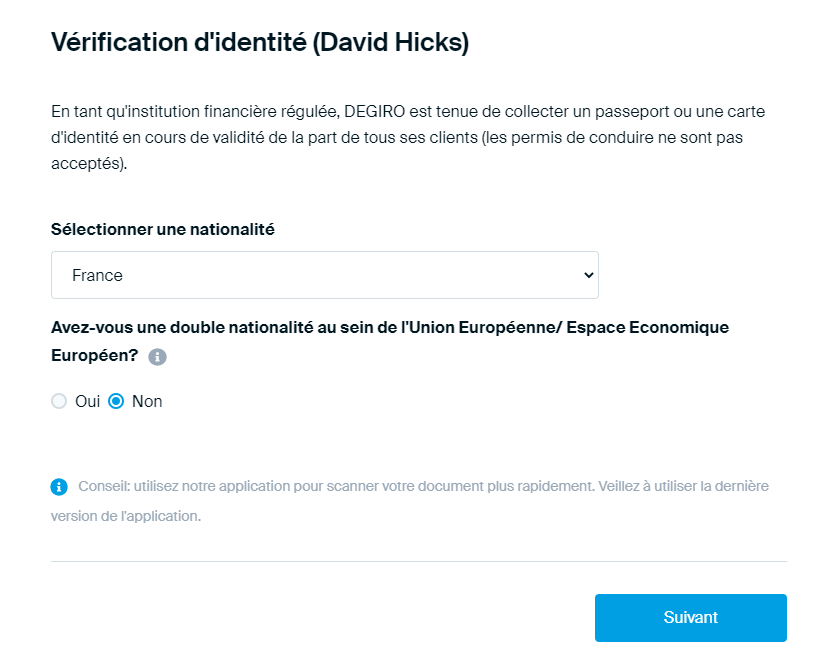

Étape 4 : Vérification d’identité

L’étape d’après concerne la vérification de votre identité, dans le cadre de la législation Know Your Customer (KYC).

Renseignez votre nationalité, et précisez si vous bénéficiez d’une double nationalité.

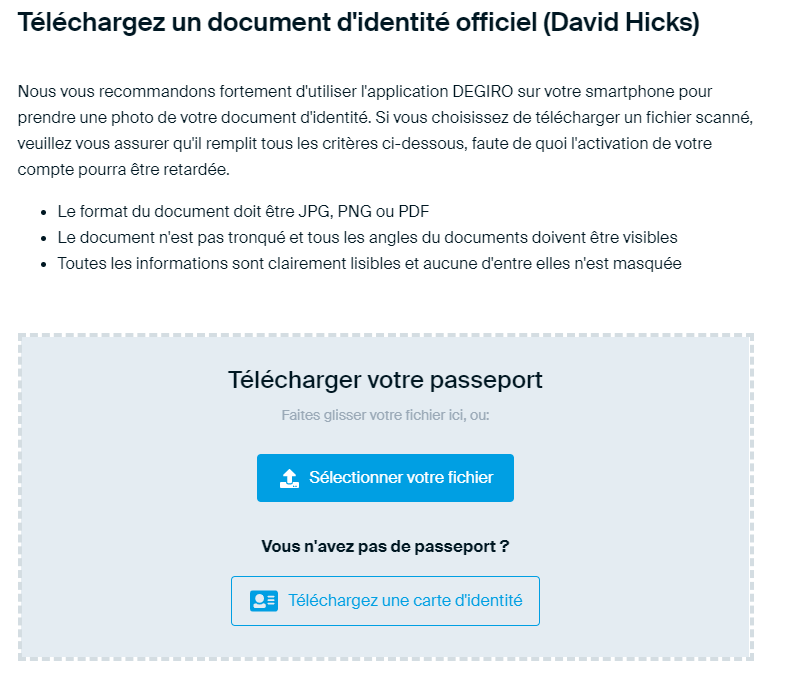

Téléchargez ensuite un justificatif d’identité, qui sera dans la plupart des cas se fera valider et authentifier instantanément. Votre compte sera ensuite fonctionnel et vous pourrez accéder à la plateforme Degiro.

Un compte titre, qu’est-ce que c’est ?

Attardons nous à présent sur ce qu’est en soi un compte titre et en qui il consiste.

Compte titre définition

Un compte-titres donc un compte d’investissement proposé par les banques ou courtiers. Il permet de détenir de nombreux types de titres financiers, tels que les actions, obligations ou produits dérivés, que nous détaillerons plus loin dans ce guide.

Le compte-titre ne se soumet à aucun plafond d’investissement, mais si vous souhaitez répartir vos différents investissements sur plusieurs comptes, vous pouvez ouvrir autant de comptes titre que vous souhaitez.

Contrairement à un PEA (Plan d’Epargne en Actions), le compte-titres ne bénéficie pas des avantages fiscaux du PEA. Nous expliquerons plus en détail les différences entre PEA et compte titre plus bas dans cet article.

Compte titre et compte espèce

Ce compte fonctionne toujours en étant rattaché à un compte espèces (ou compte courant) qui accueille les liquidités. Le compte espèces accueille donc le capitale libre et disponible pour acheter des titres, et le compte titre accueille les investissements.

À titre d’illustration, voyons ce qu’il en est avec une action. Par exemple, si vous achetez 1000 € d’actions Google avec un compte titre. Cette somme sera débitée de votre compte courant et les actions achetées seront conservées sur votre compte titre.

De même, lorsque vous vendez des titres Google ou que vous recevez des dividendes ou des coupons d’obligations, les gains sont conservés sur votre compte courant.

Les différents types de comptes titre

Il existe 3 types de comptes titres :

- Le compte titres individuel : Dans ce cas, une seule personne est propriétaire du compte, et seule cette personne peut effectuer des opérations sur le compte.

- Compte titres joint : Avec ce type de compte titre, 2 personnes sont titulaires du compte et peuvent effectuer des opérations indépendamment l’une de l’autre.

- Le compte titres indivis : Il s’agit d’un compte titre ayant plusieurs propriétaires. Chacun des titulaires à besoin de l’accord de l’autre pour qu’une opération s’effectue. Il s’agit d’une option surtout choisie par les clubs d’investissement, ou dans le cadre d’une succession où plusieurs héritiers détiennent le compte titres d’un parent décédé.

Quels actifs sont éligibles au compte titre ?

Le compte titre est un des comptes qui offre le plus de liberté en termes d’actifs qu’il peut accueillir.

Détaillons dans cette section les principales catégories d’actifs sur lesquelles ont peut investir ou trader dans le cadre d’un compte titre ordinaire.

Les actions

Les actions sont des parts du capital de sociétés cotées en bourse. On peut gagner de l’argent avec les actions de deux façons différentes : Avec la hausse du cours de l’action, ou avec les dividendes versés périodiquement.

Si la variation du cours de l’action dépend de facteurs économiques et du sentiment de marché, les dividendes dépendent de l’activité réelle de l’entreprise et surtout de ses bénéfices.

Il existe de nombreux types d’actions, certaines ayant un gros potentiel d’appréciation de leur cours, comme par exemple l’action Tesla, ou d’autres qui sont davantage prisées pour leurs dividendes sûrs et réguliers comme par exemple l’action La Française des Jeux.

Enfin, sachez qu’acheter des actions peut se faire à court terme, on parle alors de day-trading, ou encore de bourse trading, ou alors à long terme, dans le but de compléter votre future retraite par exemple.

Les obligations

En achetant une obligation, vous prêtez de l’argent à une société (ou à un état dans le cadre d’une obligation gouvernementale). Sauf faillite de la société, vous récupérez donc à la fin de la durée de vie de l’obligation l’argent prêté, en ayant reçu entre temps des paiements sous forme de coupons dont le montant dépend du taux de l’obligation.

Il est également possible d’acheter des obligations à court terme, car leur valeur varie entre l’émission et l’expiration. À noter qu’il existe une relation inverse entre la valeur et le taux des obligations : Si le taux augmente, la valeur de l’obligation baisse. Si le taux baisse, la valeur de l’obligation augmente.

Pour les investisseurs qui achètent les obligations à leur émission et attendent leur expiration, les obligations sont considérées comme un placement beaucoup plus sûr. En effet, le seul moyen de perdre de l’argent est que l’entreprise qui a émis l’obligation fasse faillite.

Enfin, on notera qu’il existe différents types d’obligations, dont les obligations classiques et les obligations convertibles en actions. Il existe par ailleurs des classements permettant de savoir si une obligation est plus ou moins risquée, sachant que plus le risque est élevé, plus le taux et les coupons versés seront importants.

Les SICAV, fonds communs de placement et fonds d’investissement

Ces trois termes désignent plus ou moins la même chose. Il s’agit de portefeuilles d’investissement gérés par des professionnels, et commercialisés sous forme de parts.

On notera par ailleurs que les fonds peuvent être thématiques, par exemple en étant spécialisés sur une zone géographique ou un secteur particulier. Ils peuvent aussi être risqués, équilibrés ou conservateur en fonction du niveau de risque impliqué par les titres contenus dans le fonds. Enfin, il est aussi possible qu’un fonds d’investissement dépende surtout de la stratégie et de l’expérience du professionnel qui le gère.

Fonds d’investissement vs actions : quelle différence ?

Les fonds d’investissement présentent des particularités par rapport aux actions et aux obligations. Par exemple, ils ne sont pas cotés en temps réel. La valeur liquidative des fonds de placement est en effet fournie après chaque jour de bourse, et les ordres d’achat et de vente sont généralement exécutés à J+1. Il ne s’agit donc pas d’un placement sur lequel on peut pratiquer des opérations de trading.

En achetant une part de fonds d’investissement, vous investissez en fait simultanément sur plusieurs titres financiers, ce qui permet de diversifier le risque sans avoir besoin d’être un expert des marchés financiers. Les fonds d’investissement peuvent par ailleurs contenir tout type de titres, que ce soit des actions, des obligations ou des produits dérivés.

Les produits dérivés

Les produits dérivés sont généralement réservés aux traders expérimentés qui souhaitent investir en bourse à court terme. Il s’agit généralement de produits à effet de levier, ce qui permet de démultiplier les variations des actifs, ce qui implique un fort potentiel de gain, mais aussi un fort risque de perte.

Dans un compte titre, on peut ainsi pratiquer le trading d’options, acheter des contrats à terme ou encore choisir des warrants et trackers.

Il existe une multitude de produits dérivés ayant chacun un fonctionnement qui leur est propre, mais l’important à retenir est qu’il s’agit d’un investissement plus risqué que les autres actifs évoqués plus haut, et qu’il s’agit d’instrument à réserver au trading à court terme.

Si vous souhaitez par contre trader des paires de devises Forex, des indices boursiers, des crypto-monnaies, il sera en fait préférable d’opter pour un courtier en ligne qui propose à la fois des . Par exemple, XTB propose 4000 instruments de tout horizon. Vous pourrez ainsi diversifier votre portefeuille en toute simplicité.

75 % des comptes CFD d’investisseurs particuliers perdent de l’argent. – pour CFDs, L’investissement est risqué. Faites-le de manière responsable.

Compte titre ou PEA : quelles différences ?

Cependant, cet avantage fiscal s’accompagne également de plusieurs limites qu’il convient d’exposer.

Compte titre vs PEA : la fiscalité

Les plus-values réalisées sur les comptes-titres sont taxées à 30%, avec des abattements pour les titres détenus plus de 2 ans.

Les plus-values dans le cadre du PEA sont quant à elles exonérées d’impôts (vous ne payez que les prélèvements sociaux) pour les titres détenus plus de 5 ans.

Compte titre vs PEA : le plafond

Le PEA est plafonné, contrairement au CTO. La limite des dépôts d’un PEA est de 150 000 euros s’il s’agit d’un plan épargne actions classiques, et 225 000 euros s’il s’agit d’un PEA-PME.

Notons toutefois qu’il est possible de cumuler PEA classique et PEA-PME.

Actifs éligibles au compte titre et PEA

Le PEA donne accès à moins de types de titres que le CTO, qui peut accueillir la quasi-totalité des actifs existants. A l’inverse, seules les actions européennes sont éligibles au PEA.

Toutefois, les compte-titres ou plan épargne actions ont tout de même des points communs. Ils permettent tous deux d’acquérir des titres sur les marchés financiers afin de se constituer un portefeuille d’investissement, et peuvent être utilisé pour les investissements à court terme comme pour les investissements à long terme.

Retrouvez ci-dessous un tableau récapitulatif des différences entre compte-titre et PEA :

|

CTO |

PEA |

|

| Nombre de comptes possibles | Illimité | Un seul |

| Plafond de dépôts | Aucun | 150 000 € |

| Retraits | Libres | Fermeture du PEA en cas de retrait avant 5 ans |

| Titres éligibles | Tous | Essentiellement des titres européens |

| Fiscalité | Prélèvement Unique de 30% ou Impôt sur le Revenu | Exonération d’impôt sur les plus-values après 5 ans |

Le compte titre ordinaire, pour qui ?

Toute personne majeure peut ouvrir un compte titre auprès de n’importe quel banque ou courtier en bourse. Il est par ailleurs possible d’ouvrir autant de comptes titres que vous le souhaitez.

Une compte titre peut être détenu de façon individuelle ou peut être un compte joint, c’est à dire détenu par 2 personnes, ou encore un compte indivis, où plus de 2 personnes doivent validées toutes les décisions prises sur le compte.

Notons que la grande variété de titres financiers qui peuvent être achetés au sein d’un compte titre en font un compte qui sera adapté aux traders à court terme, tout comme aux investisseurs de long terme.

Enfin, quel que soit votre appétit pour le risque, vous trouverez des placements adaptés que vous pourrez accueillir sur votre compte titre. Pour résumer, les comptes titres peuvent convenir à tous les types d’investisseurs.

Les frais du compte-titre ordinaire

Lorsque l’on choisit d’investir de l’argent via un compte titre, mieux vaut être informé des frais pour éviter les mauvaises surprises. L’étude des frais est également une étape cruciale pour l’étude des différentes offres et pour choisir le meilleur broker.

Frais de courtage

Les frais les plus importants pour les comptes titres sont les frais de courtage compte titre, qui sont prélevés à chaque opération d’achat et de vente. Les frais diffèrent en fonction de l’actif sur lequel on investit. De plus, pour une même catégorie d’actif, les frais de courtage pour les différents instruments peuvent différer.

Par exemple, il est généralement plus cher d’acheter des actions étrangères que des actions françaises chez les courtiers en bourse.

Retrouvez ci-dessous un comparatif de plusieurs courtiers en bourse en ce qui concerne les frais de courtage pour les actions européennes :

| Action sur Euronext |

Frais Courtier (en €) |

| Total – 100 € |

|

| LVMH – 2500 € |

|

| Actions Danone – 600 € |

|

| Actions Renault – 10 000 € |

|

Droits de garde

Les droits de garde sont des frais perçus par les courtiers auprès des clients possédant un portefeuille de valeurs mobilières (PEA ou compte titre). Cette rémunération est justifiée par la garde et les opérations sur titres comme le paiement des coupons ou des dividendes.

Les droits de garde sont souvent perçus d’avance, en début d’année pour l’année à venir, sur la base de la valeur du portefeuille à la fin de l’année précédente.

Ces frais peuvent être calculés sur la base d’une commission par ligne de titre, ou d’une commission sur la valeur globale du portefeuille, ou encore une commission hybride avec un frais forfaitaire et une commission sur la valeur du compte titre.

75 % des comptes CFD d’investisseurs particuliers perdent de l’argent. – pour CFDs, L’investissement est risqué. Faites-le de manière responsable.

Autres frais divers

D’autres frais exceptionnels peuvent être facturés, comme par exemple l’accès aux cotations en temps réel, qui n’est pas toujours gratuit. Il existe aussi des frais en cas d’incidents sur le compte titre, par exemple lors d’un appel de marge si vous effectuez des opérations à effet de levier et que tout ne se passe pas comme prévu…

On peut aussi évoquer les frais de transfert de portefeuille, les frais de souscription à une introduction en bourse, ou encore des frais de passage d’ordre par téléphone, qui viendront s’ajouter aux frais de courtage classiques.

Compte titre ordinaire, quelle fiscalité ?

Le compte titre, contrairement au PEA, n’offre pas d’avantages fiscaux particulier. Il faut cependant relever que la fiscalité est différente selon que l’on ait encaissé des gains en revenus (dividendes ou coupons d’obligation) ou en plus-values.

Fiscalité liée aux revenus

Les sommes perçues au titre des coupons d’obligations ou des dividendes d’actions sont soumises aux prélèvements à la source suivants :

- 15,5% pour les cotisations sociales

- 21% pour les dividendes et 24% pour les coupons correspondant à un acompte d’impôt sur le revenu. Cet acompte sera ensuite déduit dans le calcul de votre impôt sur le revenu.

Pour le calcul de votre impôt sur le revenu, vous bénéficierez d’un abattement de 40% sur les revenus liés aux coupons et dividendes, puis votre taux moyen d’imposition selon les tranches de l’imposition sur le revenu s’appliqueront sur le reste.

Si le montant dû est supérieur à l’acompte prélevé à la source, votre impôt sur le revenu sera augmenté de la différence, sinon il sera réduit.

Fiscalité de compte titre : exemple

Si vous recevez des dividendes pour 2000 € au cours d’une année, avec un taux moyen d’imposition de 12%, votre impôt sera de :

- Cotisations sociales : 2000 * 15.5% = 310 €

- Impôt sur le revenu : 2000 * 21% = 420 €

- Impôt total : 310 + 420 = 730 €

Fiscalité compte titre liée aux plus-values

Les plus-values réalisées se soumettent à deux prélèvements distincts, tout comme les revenus :

- 15,5% pour les prélèvements sociaux

- 12.8% d’imposition forfaitaire

- Ou barème progressif de l’impôt sur le revenu, tenant compte d’un éventuel abattement dépendant de la durée de détention des valeurs mobilières, selon le schéma suivant :

- 0% pour une durée de détention inférieure à 2 ans

- 50% pour une durée de détention comprise entre 2 et 8 ans

- 65% pour une durée de détention supérieure à 8 ans

Plue-values sur le compte titre : exemple

Si vous avez réalisé une plus-value de 10 000 € sur une année donnée, pour des actions que vous avez détenu plus de deux ans, et que vous choisissez l’imposition forfaitaire, votre impôt sera de :

- Prélèvements sociaux : 10000 * 15.5% = 1550 €

- Impôt forfaitaire 10000 * 12.8% = 1280 €

- Impôt total : 1550 + 1280 = 2830 €

Les avantages du compte titre ordinaire

Les comptes titres offrent plusieurs avantages par rapport à d’autres types de compte d’investissement. Détaillons en quelques-uns ci-dessous.

Pas de plafond de dépôt

Contrairement au PEA, le compte titre ne présente aucun plafond de dépôt. Cela signifie que le montant de l’argent que vous pouvez déposer sur un compte titre est illimité.

Vous pouvez donc y rassembler la majorité de vos investissements, afin de pouvoir tous les suivre au même endroit.

Retraits libres

On peut effectuer autant de retraits qu’on le souhaite sur un compte titre, contrairement à d’autres comptes comme le PEA, ou des retraits avant une certaine date entrainent la clôture du compte. Dans les contrats d’assurance, les retraits avant une certaine date sont soumis à une fiscalité plus lourde.

Le compte titre offre à ce niveau une flexibilité et une liberté indéniables. Cela permet par ailleurs d’accéder instantanément à vos gains une fois ceux-ci réalisés, puisque le produit des ventes est immédiatement déposé sur le compte courant associé au compte titre.

Variété des actifs disponibles

Comme nous l’avons vu plus haut, il existe une grande variété de titres qui peuvent être accueillis au sein d’un compte titre. Cela signifie que vous pouvez utiliser le même compte pour vos investissements risqués de court terme tout comme pour vos investissements à long terme.

Cela vous permet aussi d’avoir accès à un large choix de marchés financiers, et donc à de nombreuses opportunités différentes, ce qui offre la capacité de s’adapter à toutes les conditions de marché et à réaliser de bons investissements quel que soit l’état de l’économie et des bourses.

Possibilité de disposer de plusieurs comptes-titres

Bien que l’absence de limite de dépôt et la variété des actifs disponibles pour les comptes titres vous permettent de rassembler tous vos investissements au même endroit, il est aussi possible d’opter pour l’utilisation de plusieurs comptes titres, afin de catégoriser vos investissements.

Par exemple un compte pour les investissements de long terme, et un compte pour le trading de court terme. Cela offre aussi la possibilité d’ouvrir des comptes titres chez des courtiers différents, pour profiter du meilleur de chacun d’eux.

En effet, peut être qu’un courtier affiche les tarifs les plus bas pour les actions françaises (EDF, FDJ, Bouygues…), mais qu’un autre courtier est plus compétitif pour les actions américaines (Amazon, Facebook, Tesla…).

Les inconvénients du compte titre ordinaire

Les comptes titres présentent aussi quelques points faibles qu’il convient d’évoquer.

Pas d’avantages fiscaux sur le compte titre

Parmi tous les comptes d’investissement disponibles en France, les comptes titres sont les comptes qui présentent la fiscalité la plus lourde, avec aucun avantage fiscal particulier, comme nous l’avons expliqué plus haut dans ce guide.

Des frais parfois élevés

Les comptes titres ordinaires classiques sont l’objet de plusieurs types de frais, comme nous l’avons expliqué plus haut dans cet article.

Il s’agit d’une différence notable avec les courtiers en ligne, qui offrent même parfois la possibilité d’acheter des actions sans commissions ni frais de courtage.

Risque de perte avec le CTO

La diversité des actifs sur lesquels on peut investir au sein d’un compte titre vous permet d’accéder aux investissements les plus sûrs comme aux opérations les plus risquées. Vous pourrez ainsi être tenté de prendre des risques inconsidérés par appât du gain, ce qui peut donner lieu à de lourdes pertes.

Compte-titres : nos 6 conseils pour débuter

Retrouvez ci-dessous les conseils à suivre lorsque l’on choisit un compte titre et que l’on y investit.

1 – Ne vous tromper pas dans le choix de votre courtier

Le choix d’un courtier est un élément primordial. En effet, les frais diffèrent en fonction des courtiers, mais surtout, tous n’offrent pas le même accès aux marchés. Certains afficheront en effet une offre plus limitée que d’autres en termes d’instruments disponibles.

De plus, les plateformes sur lesquelles vous réaliserez des analyses, choisirez vos actifs et passerez vos ordres diffèrent, certains étant plus conviviales que d’autres. Vous devrez donc évaluer avec précision vos besoin, et comparer scrupuleusement les différents courtiers afin de choisir celui qui convient le mieux à votre situation.

2 – Diversifiez vos investissements

La diversification est une des piliers de l’investissement. Or, la diversité des actifs disponibles via un compte titre permet une diversification sans limite. On peut acheter différents types de valeurs mobilières, sur différentes zones géographiques et dans une multitude de secteurs.

Pensez donc à équilibrer votre portefeuille en investissement à long terme et à court terme, en investissement locaux et étrangers, et en investissements risqués et moins risqué, pour profiter des opportunités des marchés financiers en limitant au maximum le risque d’accuser de lourdes pertes.

3 – Ne vous laissez pas emporter par vos émotions

Il est parfois tentant de réagir aux fluctuations à court terme du marché du marché, en achetant une action qui décolle subitement, ou en abandonnant un investissement de long terme à la première phase de baisse que l’on subit.

Régir selon des émotions telles que la peur ou l’avidité amène souvent à faire des erreurs. C’est pourquoi il est important de prendre du recul, et de faire confiance à vos décisions d’investissement, sans les remettre en question au moindre pépin.

4 – Automatisez vos investissements

Une méthode intéressante pour épargner et investir à long terme sur un compte titre consiste à automatiser un versement mensuel, ou trimestriel, qui sera automatiquement investi. Les sociétés de courtage et de services financiers encouragent les investisseurs à mettre en place des plans d’investissement automatiques.

Lorsque les investissements se font automatiquement, vous n’êtes pas tenté changer d’avis, par exemple pour dépenser au lieu d’investir.

5 – Investissez tôt

Investir à long terme est souvent beaucoup moins risqué qu’investir à court terme. Il est donc important de commencer à investir tôt dans votre vie. Les gains s’accumulent au fil du temps, et le réinvestissement des gains permet de profiter de la puissance des intérêts composés.

6 – Restez informé

Lorsque l’on investit, il est important de s’informer régulièrement de toutes les opportunités. Il faut donc suivre l’actualité économique et financière, et aussi vous informer des nouveaux types de produits financiers disponibles.

Vous pourrez ainsi vous assurer de réaliser de bons investissements. Vous aurez aussi l’opportunité de suivre les tendances du marché au jour le jour si vous souhaitez investir à court terme.

Conclusion : quel compte titre ordinaire me convient ?

Comme nous l’avons vu au cours ce guide, les comptes titres offrent une liberté d’investissement quasi totale. Ils permettent en effet d’accueillir la plupart des valeurs mobilières, françaises ou étrangères, que ce soit des actions, des obligations ou des produits dérivés.

Cependant, tous les courtiers en bourse n’offrent pas le même accès au marché, et il faudra donc veiller à ce que le courtier que vous avez choisi propose un accès aux marchés et aux produits financiers qui vous intéressent. Vous devrez aussi étudier avec soin les tarifs des courtiers en bourse, qui diffèrent selon les marchés, pour que vous puissiez choisir le moins cher pour les opérations que vous effectuerez le plus souvent, à moins que vous décidiez d’ouvrir plusieurs comptes titres chez des brokers différents pour profiter des avantages que chacun d’eux offre.

Si vous souhaitez investir en bourse, sachez que vous pouvez le faire avec ou sans compte titre. En effet, des courtiers en ligne tels qu’XTB vous offre des actions réelles et bien d’autres actifs à des tarifs compétitifs. Vous pourrez investir en bourse directement et même vous exercer sur un compte virtuel.

75 % des comptes CFD d’investisseurs particuliers perdent de l’argent. – pour CFDs, L’investissement est risqué. Faites-le de manière responsable.

Questions fréquentes

Enfin, pour terminer ce guide, répondons aux questions les plus fréquentes à propos des comptes titre.

Quels actifs peut-on accueillir sur un compte titre ?

Le compte titre est un des types de compte qui permet d’accueillir la plus grande variété de titres disponibles. Il est possible d’y acheter des actions en Europe et dans le reste de monde. Mais également d’investir sur des produits dérivés tels que les options, les contrats à terme, les trackers ou les warrants. En réalité, la seule limite est le nombre d’actif proposé par votre courtier. Avant d’ouvrir un compte titre, il faudra donc vérifier que les marchés qui vous intéressent sont disponibles chez le broker.

Quelle est la principale différence entre compte-titre et PEA ?

Le compte titre n’a que des avantages par rapport au PEA, sauf la fiscalité. Cependant, le PEA est très restrictif en termes d’actifs éligibles. De plus, on ne peut y déposer que 150000 euros au maximum. Il est aussi impossible d’ouvrir plusieurs PEA, alors que vous pouvez détenir autant de comptes titres que vous le désirez.

Quel est le courtier qui propose le meilleur compte titre ?

Il existe plusieurs courtiers en bourse sérieux auxquels vous devriez vous intéresser si vous choisissez d’ouvrir un compte titre. Ainsi, XTB, Degiro, BinckBank et Bourse Direct cumulent le plus d’avantages. Et ce, que ce soit pour les investisseurs débutants ou les vétérans des marchés financiers.

Combien peut-on investir sur un compte titre ?

Il n’existe aucun montant maximum que l’on peut déposer sur un compte-titre. C'est contraire au PEA, qui affiche une limite de 150000 euros.

Les comptes titre sont-ils une bonne option pour les débutants ?

Les comptes titres offrent un accès très large aux marchés financiers. Ainsi, tous les profils d’investisseurs pourront trouver des actifs qui conviennent à leur profil. Cela comprend aussi les débutants. Ils peuvent débuter sans prendre trop de risque avec des actions fiables, des obligations ou des ETF diversifiés.

Quel est le dépôt minimum pour ouvrir un compte titre ?

Le dépôt minimum pour ouvrir un compte titre est souvent de 1000 euros. Cependant, certains courtiers en bourse comme Bourse Direct n’exige aucun montant minimum à l’ouverture du compte titre.