La montée en puissance des stablecoins façonne la micro-structure des marchés : ces tokens adossés à des réserves liquides (cash, T-bills) fluidifient les échanges et réduisent la friction transactionnelle.

Mais, dans l’économie réelle, leur rôle monétaire reste limité : ils ne créent pas de crédit comme les banques et n’alimentent pas, à ce stade, la masse monétaire au sens classique. C’est la thèse défendue par Reuters, alors que le cadre légal des exigences de réserves et de transparence se précise.

L’essor du marché (plus de 250 Mds $) pose ainsi un paradoxe : fort effet sur la liquidité financière, faible canal de transmission vers la demande agrégée tant que l’usage retail reste contenu.

Les faits : réserves, transparence, et portée financière

Les exigences imposant des réserves en cash ou T-bills et des disclosures régulières visent à encadrer le risque de ruée. Ce backing liquide ancre la parité, limite la procyclicité et, par construction, exerce un effet sur la demande de bons du Trésor.

Des analystes évoquent un soutien supplémentaire au marché des T-bills si les encours de stablecoins poursuivent leur expansion. Dans les marchés, l’usage de stablecoins comme collatéral et pont entre plateformes accélère les règlements, abaisse les coûts de transaction et augmente la profondeur.

C’est un dopant de liquidité clair : carnets plus denses, spreads comprimés, arbitrages plus efficaces. En revanche, l’absence de création de crédit distingue radicalement ces tokens d’une monnaie bancaire : pas de multiplicateur monétaire, pas de transformation de maturité.

Tant que l’usage retail reste faible dans les paiements quotidiens, l’impact macro demeure cantonné aux circuits de marché. Ce constat n’exclut pas des risques (fraude, gouvernance, boucle de confiance) ni des interrogations sur le contrôle de la politique monétaire si l’ampleur change d’échelle.

Pourquoi ce n’est pas “de la monnaie” au sens économique ?

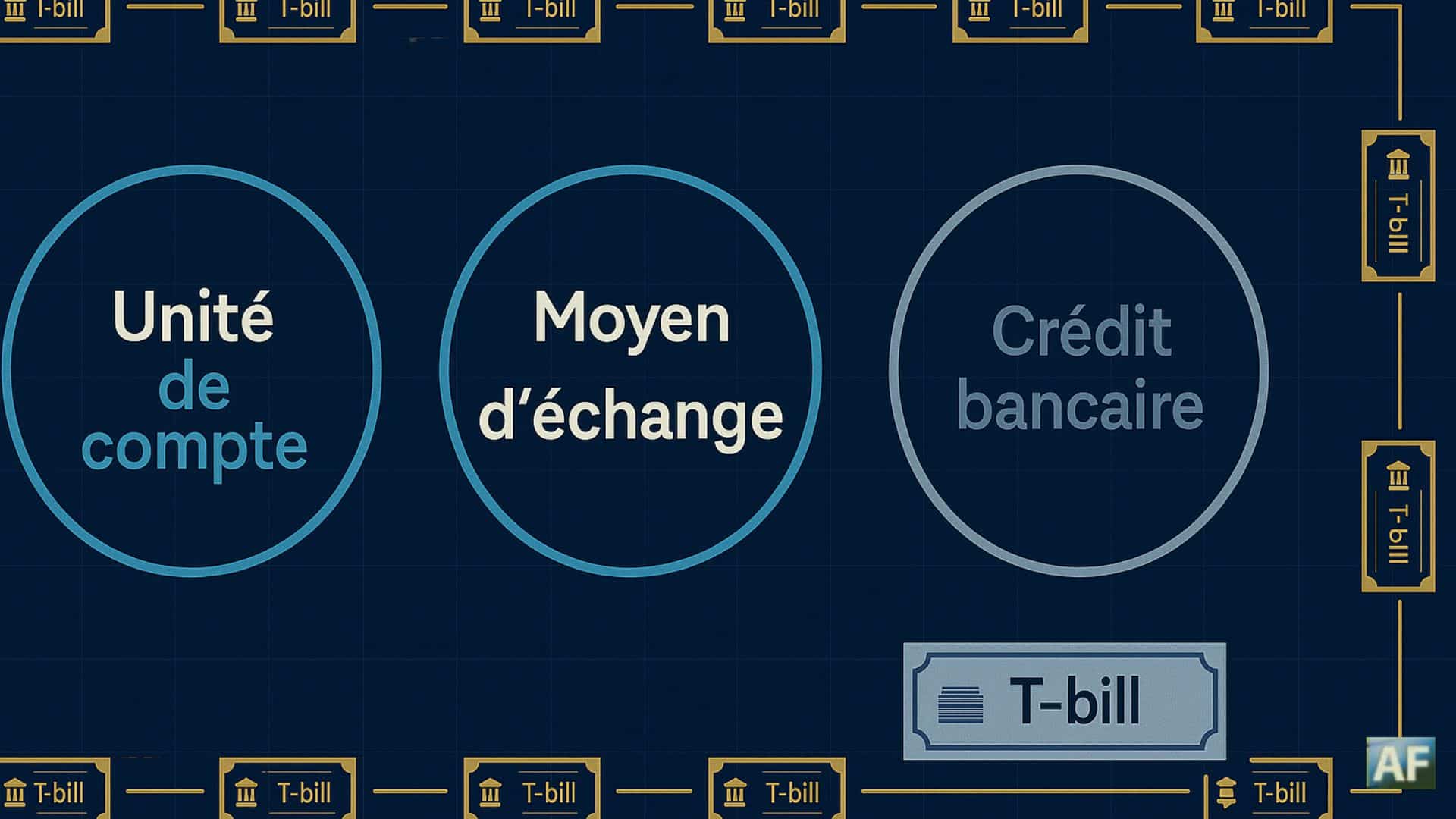

Être une monnaie, c’est cocher trois fonctions : unité de compte, moyen d’échange, réserve de valeur.

Les stablecoins remplissent partiellement la deuxième (échange) et la troisième (réserve courte), mais peu la première : les prix ne sont pas affichés en USDC/USDT et l’unité reste le dollar.

Surtout, ils ne créent pas de crédit et ne réalisent pas la transformation d’échéances : deux piliers de la monnaie bancaire moderne. Leur croissance pourrait toutefois déplacer des dépôts hors banques, réduisant la base de financement et posant des questions de stabilité si l’adoption retail s’accélère.

D’où l’intérêt d’un cadre clair : réserves ségréguées, gouvernance auditable, reporting de liquidité, et passerelles avec le système financier. À l’échelle internationale, des régulateurs testent différents modèles : permissifs pour l’innovation mais stricts sur la sécurité.

À court terme, le statut monétaire reste limité ; à moyen terme, une adoption plus large (paiements, tokenisation) pourrait étendre la portée macro à condition d’un pilotage prudent.

Pourquoi ce n’est pas “de la monnaie” au sens économique ?

Être une monnaie, c’est cocher trois fonctions : unité de compte, moyen d’échange, réserve de valeur.

Les stablecoins remplissent partiellement la deuxième (échange) et la troisième (réserve courte), mais peu la première : les prix ne sont pas affichés en USDC/USDT et l’unité reste le dollar. Surtout, ils ne créent pas de crédit et ne réalisent pas la transformation d’échéances : deux piliers de la monnaie bancaire moderne.

Leur croissance pourrait toutefois déplacer des dépôts hors banques, réduisant la base de financement et posant des questions de stabilité si l’adoption retail s’accélère. D’où l’intérêt d’un cadre clair : réserves ségréguées, gouvernance auditable, reporting de liquidité, et passerelles avec le système financier.

À l’échelle internationale, des régulateurs testent différents modèles : permissifs pour l’innovation mais stricts sur la sécurité. À court terme, le statut monétaire reste limité ; à moyen terme, une adoption plus large (paiements, tokenisation) pourrait étendre la portée macro à condition d’un pilotage prudent.

Conclusion

Les stablecoins ont déjà transformé la liquidité des marchés numériques, tout en restant en deçà d’un rôle monétaire à part entière. Encadrés par des réserves liquides et une transparence renforcée, ils peuvent coexister avec la banque traditionnelle.

L’enjeu : grandir sans fragiliser le système, en prouvant que l’efficacité de marché peut rimer avec stabilité macro.

Source :

Sur le même sujet :