La tokenisation des actifs du monde réel est assurément un des projets les plus ambitieux de la finance moderne. Dans un rapport paru le 30 octobre 2025, Standard Chartered quantifie sans détour le marché mondial des Real World Assets (RWA) à 2 000 milliards de dollars d’ici à la fin de 2028, montant qui correspond à celui auquel pourrait se situer le marché des stablecoins dans le même intervalle.

Une croissance portée par la DeFi et les stablecoins

D’après l’institution financière britannique, cette croissance rapide s’appuie sur un cycle d’auto-entretien entre les stablecoins et la finance décentralisée (DeFi). Les stablecoins offrent une liquidité indispensable pour l’évolution des actifs tokenisés, alors que la DeFi produit des applications qui créent à leur égard une demande.

Cette approche crée un cycle vertueux où le capital s’écoule facilement entre l’univers traditionnel et les réseaux qui reposent sur la blockchain.

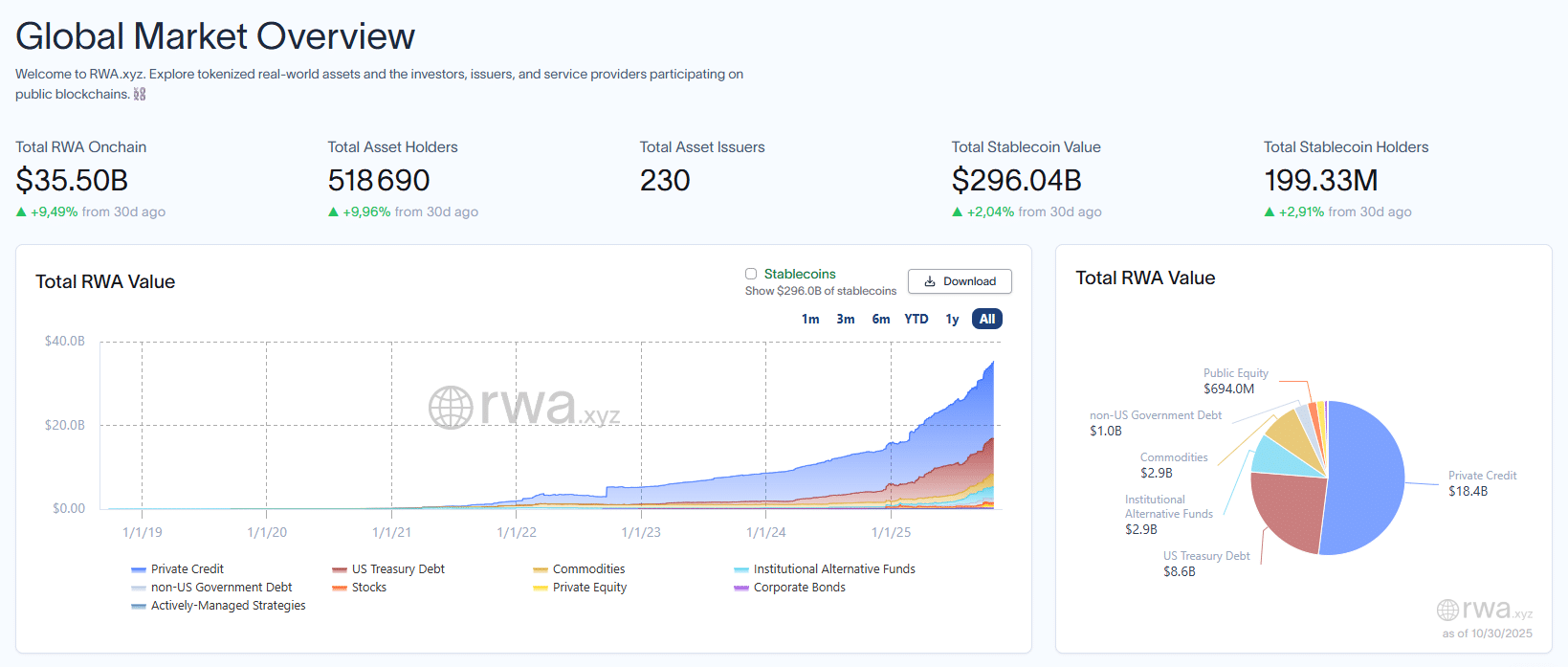

Aujourd’hui, la valeur cumulée des RWA tokenisés s’élève à environ 35 milliards de dollars.

Si les projections de Standard Chartered se confirment, le marché connaîtrait une croissance de plus de 57 fois en trois ans à peine.

L’institution bancaire met en évidence que cette avancée illustre une tendance de fond : le transfert des investissements mondiaux vers des structures financières plus performantes, transparentes et programmables.

D’après le rapport, cette transition représente un point de bascule dans la mise à jour du système financier. La montée en puissance de la DeFi et des stablecoins crée un environnement où la blockchain devient un pilier central pour le transfert de valeur à l’échelle internationale.

Vers une refonte structurelle des marchés financiers

Standard Chartered imagine un marché tokenisé qui pourrait peser près de 2 000 milliards de dollars d’ici à quelques années. Selon la banque, approximativement 750 milliards proviendraient des fonds monétaires et des actions cotées.

De plus, près de 250 milliards seraient liés aux fonds d’investissement, tandis qu’une part équivalente concernerait des actifs plus difficiles à échanger, comme l’immobilier, les matières premières ou le capital-investissement.

Pour le monde bancaire, cette évolution change profondément la donne. Elle offre non seulement plus de transparence, mais également une diminution significative des dépenses et une optimisation du flux de capitaux. Effectivement, la tokenisation transforme des marchés auparavant stricts en espaces beaucoup plus accessibles, ce qui pave la voie pour de nouvelles approches d’investissement. C’est pour cette raison que des entreprises majeures telles que BlackRock ou Franklin Templeton expérimentent déjà des portefeuilles tokenisés et des obligations numériques directement sur la blockchain.

Peu à peu, la finance traditionnelle et le Web3 apprennent à coexister. Ce rapprochement, en outre, donne naissance à un écosystème hybride où la technologie simplifie ce que les procédures rendaient complexe. C’est de cette façon que les délais de paiement sont réduits, la traçabilité plus forte et la transparence des flux financiers étendue. D’une manière générale, pour les investisseurs institutionnels, ces outils constituent un véritable gain : les utilisateurs ont moins de friction, mais aussi avec davantage de contrôle sur leur capital.

Des freins réglementaires toujours présents

Malgré cette vision optimiste, Standard Chartered rappelle que plusieurs obstacles demeurent, notamment sur le plan réglementaire. La banque met en évidence les États-Unis, où l’incertitude juridique entrave toujours la tokenisation. D’après des sources proches de la direction, l’absence d’un cadre précis freinerait les projets relatifs aux actifs numériques. Si la réglementation n’est pas totalement adoptée avant les élections de mi-mandat de 2026, la transition pourrait s’essouffler.

Cependant, quelques analystes pensent que l’Europe et l’Asie ont une véritable chance. En adoptant une approche plus rapide en matière de régulation, elles pourraient attirer plus de financements et consolider leur position prépondérante dans ce secteur en constante croissance. Il est indéniable que la tokenisation des actifs physiques devient progressivement une réalité économique, stimulée par un phénomène global qui s’avère difficile à contrôler.

Source : Cointelegraph, Coindesk

Sur le même sujet :