La mise en garde est sérieuse et limpide : un “bank run” numérique sur les stablecoins en dollars pourrait obliger la BCE à revoir sa politique de taux. Le nouveau gouverneur néerlandais, Olaf Sleijpen, souligne qu’un choc sur ces jetons, qui ont massivement infusé dans l’économie financière mondiale, toucherait à la fois la stabilité financière et l’inflation en zone euro.

Des stablecoins en dollars devenus macro-sensibles pour l’Europe

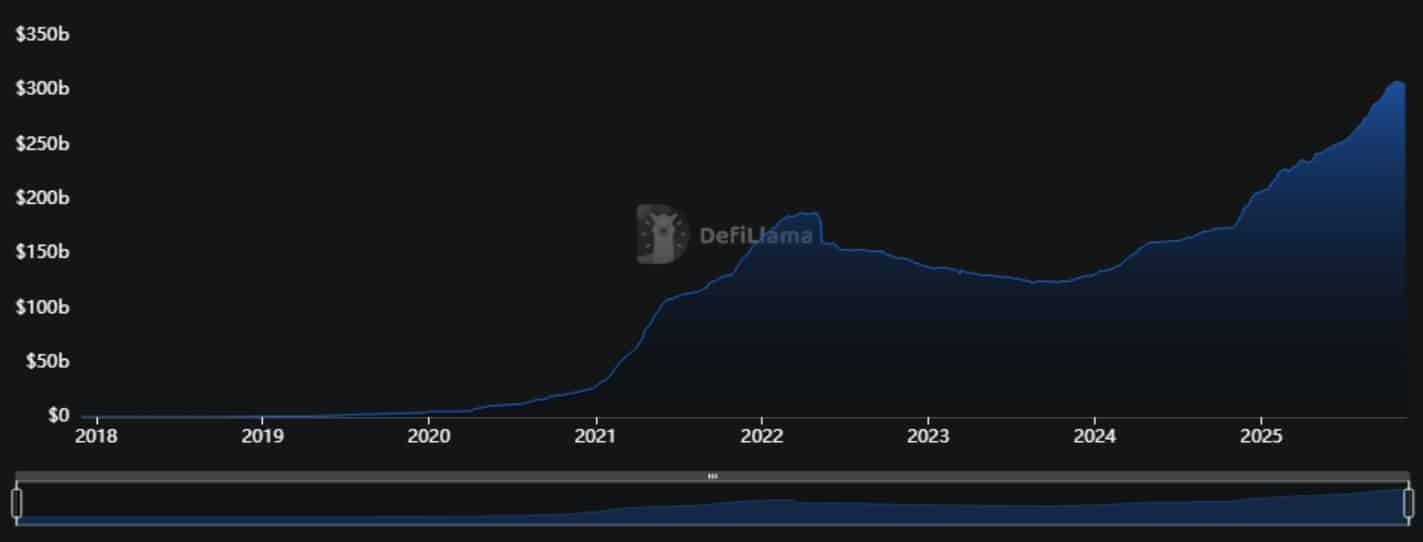

Selon Sleijpen, l’encours des stablecoins indexés sur des devises comme le dollar a bondi de près de 50 % cette année pour dépasser les 300 milliards de dollars d’actifs. Actuellement, une grande partie de ces réserves est investie en bons du Trésor américain, ce qui fait de ces actifs un maillon non négligeable de la chaîne de financement publique américaine.

En ce qui concerne la zone euro, le risque n’est pas seulement technique. Car une ruée sur des stablecoins libellés en dollars aurait pour conséquence de renforcer la dépendance de l’Europe vis-à-vis d’une monnaie étrangère. Comme nous l’analysions déjà dans cet article, l’irruption des stablecoins place l’euro dans une position comparable à celle des économies émergentes face au billet vert.

La BCE insiste aussi sur la taille croissante des portefeuilles obligataires détenus par les émetteurs de stablecoins. En effet, leur poids dans la dette publique américaine de court terme avoisine désormais 3 % du marché. Des montants comparables à ceux de certains États, si bien qu’en cas de ventes forcées, les rendements grimperaient brutalement, non sans répercussions mondiales sur les taux sans risque.

Stablecoins are reshaping global finance – with the US dollar at the helm. Without a strategic response, European monetary sovereignty and financial stability could erode. However, in this disruption there is also an opportunity for the euro to emerge stronger.

— European Central Bank (@ecb) July 28, 2025

Du bank run aux taux de la BCE : les canaux de transmission

Concrètement, dans un scénario de panique, les détenteurs pourraient réclamer le remboursement de leurs stablecoins, forçant les émetteurs à liquider en urgence leurs portefeuilles de Treasuries. Cet effet mécanique de “fire sales” propulserait alors les rendements et resserrerait les conditions financières globales, y compris en zone euro. Une situation dans laquelle la BCE ferait face à des taux longs importés, plus élevés qu’attendu.

Mais ce n’est pas tout : le choc serait d’autant plus puissant que certains jetons concentrent une part massive du marché. En l’occurrence, c’est USDT qui affiche aujourd’hui près de 184 milliards de dollars de capitalisation, ce qui lui confère un potentiel déstabilisateur majeur en cas de crise de confiance. De plus, ce genre de scénario pourrait déclencher une brusque aversion au risque sur l’ensemble des actifs numériques.

Pour le moment, l’Europe a tenté de contenir le risque du côté de l’offre, en durcissant les règles. L’entrée en vigueur de MiCA fin 2024 a d’ailleurs conduit au retrait de plus de 140 milliards de dollars de stablecoins non conformes dans l’UE.

Une régulation qui a permis de réduire l’exposition directe des investisseurs européens à certains jetons fragiles. Toutefois, n’oublions pas que les grandes poches de risque demeurent hors du périmètre européen.

Quelle marge de manœuvre pour la BCE ?

Dans ce contexte hautement stratégique, Sleijpen rappelle que les outils macroprudentiels constituent la première ligne de défense en cas de run sur les stablecoins. Concrètement, l’ESRB recommande de renforcer les exigences de liquidité, de limiter la concentration des réserves et surtout de mieux encadrer les émissions multi-juridictionnelles.

Car c’est bien la fragmentation actuelle qui risquerait d’inciter les investisseurs à se précipiter vers les points de sortie les plus favorables au cœur de l’UE. Et si toutefois le choc se propageait jusqu’à l’économie réelle, la BCE devrait arbitrer entre stabilité des prix et stabilité financière.

Un effondrement prolongé des stablecoins pourrait donc peser sur la croissance et justifier des taux plus bas, alors qu’une flambée des rendements obligataires ou une dépréciation rapide de l’euro plaideraient pour un resserrement. Et d’ailleurs, Sleijpen insiste sur la nécessité de rester rigoureusement attentif aux données de marché, après les erreurs de diagnostic de 2022.

Enfin, précisons que pour les investisseurs crypto, la leçon est double. Les stablecoins ne sont plus seulement une infrastructure de marché neutre, mais un vecteur potentiel de chocs macro qui remonteront jusqu’aux décisions de la BCE. En cas d’épisode extrême, la volatilité sur BTC pourrait s’envoler, tout comme la fréquence des mouvements brusques sur la courbe des taux en zone euro.

Sources

- Financial Times

- BCE – Discours « Safeguarding bank resilience in an evolving financial landscape »

- ESRB – Rapport « Crypto-assets and decentralised finance »