Les options sur l’iShares Bitcoin Trust (IBIT) viennent de franchir un cap symbolique. Avec plus de 7,7 millions de contrats, elles se hissent dans le Top 10 des sous-jacents US et confirment l’intégration de Bitcoin aux marchés dérivés.

IBIT, nouvel acteur majeur du marché des dérivés

Selon des données agrégées par CoinDesk, les options sur IBIT deviennent le neuvième sous-jacent le plus important du marché US des options. Une performance qui place IBIT au second rang des actions individuelles, lui permettant de talonner les mastodontes technologiques.

En effet, il semble que l’open interest d’IBIT dépasse désormais celui des options sur l’ETF or GLD, qui sont la référence historique pour l’exposition aux métaux précieux. On observe donc un déplacement du centre de gravité de la demande dérivés, vers le Bitcoin coté en Bourse.

Au 2 décembre, les options IBIT ont enregistré plus de 920 000 contrats échangés en une seule séance, selon les observations de Futu. Ce volume est comparable à celui d’ETF actions bien établis. Ainsi, la profondeur de carnet et la présence de teneurs de marché actifs font que la compatibilité avec les besoins des institutionnels progresse rapidement.

Pour rappel, ce segment d’options figurait déjà dans le top 1 % des volumes dès son premier jour de cotation sur le Nasdaq, en novembre 2024. Sa progression jusqu’au Top 10 des sous-jacents américains est une preuve assez probante que la demande n’est pas une illusion temporaire, mais bien une nouvelle constate du marché.

Comme nous l’avons analysé dans cet article sur les ETF Bitcoin de BlackRock, IBIT est devenu un aspirateur de flux sur le marché spot. Il gère désormais plus de 70 milliards de dollars d’actifs. Et c’est bien une nouvelle couche de profondeur que l’essor de ses options vient ajouter autour du véhicule phare de BlackRock.

The growth in the IBIT options has been led by U.S.-based retail investors, who have historically shied away from trading on offshore venues like @DeribitExchange. Reports @godbole17.https://t.co/dfz77YBaUY

— CoinDesk (@CoinDesk) January 14, 2025

Liquidité, volatilité et statut macro-actif pour Bitcoin

IBIT s’impose donc comme un baromètre de la demande institutionnelle sur BTC. Du côté de BloFin Research, on souligne que, si l’on additionnait les open interest d’IBIT et des options Bitcoin sur Deribit, l’ensemble rivaliserait avec des références comme VIX ou SPY. On a bien là le symbole d’un changement d’échelle.

Mais cette montée en puissance a un autre effet à ne pas négliger : elle modifie aussi la dynamique de volatilité. Car si auparavant, les investisseurs ne pouvaient construire des structures complexes – collars, spreads, ventes de puts couverts – que sur des dérivés offshore moins régulés, ils peuvent aujourd’hui le faire directement sur l’ETF.

Côté Bitcoin, l’effet est double. D’un côté, un important marché d’options sur IBIT favorise une formation de prix plus continue entre futures CME, options offshore et produits listés aux États-Unis. De l’autre, concentrer des positions optionnelles autour de certains strikes crée des « murs » techniques qui, au gré des échéances, peuvent orienter le prix.

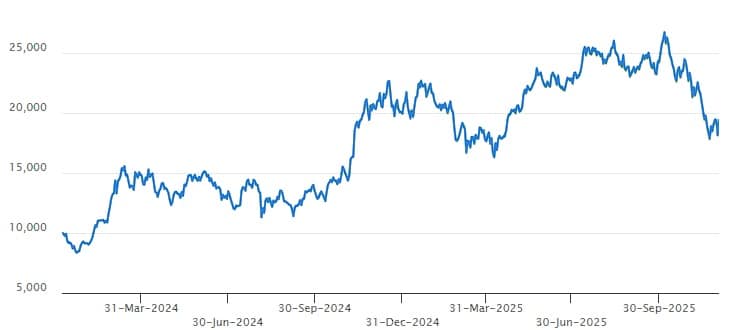

Courbe de croissance d’un investissement hypothétique de 10 000 $ – iShares

Institutionnalisation accélérée… mais risques bien réels

Gardons cependant la tête froide : le risque n’a pas disparu depuis l’envolée d’IBIT dans le Top 10 des sous-jacents d’options. En cas de choc macro ou réglementaire, le fait de voir augmenter l’effet de levier disponible sur un ETF de 70 milliards de dollars induit mécaniquement une multiplication des scénarios de déséquilibres forcés.

En pratique, le message envoyé au marché est clair : Bitcoin est bel et bien devenu un macro-actif à part entière pour Wall Street. Les flux se pilotent de la même façon que l’exposition à un indice actions ou à l’or, via des options sur IBIT assorties de stratégies de couverture dynamiques.

Et cette montée en puissance peut attirer aussi les investisseurs particuliers qui n’ont pas l’habitude de passer par le marché d’options US. Dans ce genre de cas, des courtiers multi-actifs comme XTB offrent une alternative. Ils proposent une exposition aux ETF mais aussi aux crypto-CFD au sein d’une même interface.

Enfin, rappelons que cette institutionnalisation n’exclut pas les excès. Car si l’appétit pour les calls l’emporte durablement, il est à craindre que des effets de couverture massifs viennent alimenter les rallyes de fin de trimestre. À l’inverse, on redoutera un retour de l’aversion au risque sur l’ensemble du marché crypto, qui pourrait être signalé par une vague d’achats de protection sur IBIT.

Sources

Cet article ne représente en aucun cas un conseil en investissement. N’utilisez pas les informations fournies ici comme base pour prendre des décisions financières. Les investissements en crypto-monnaie comportent des risques et peuvent entraîner des pertes importantes. Il convient d’investir uniquement ce que vous pouvez vous permettre de perdre. Faites vos propres recherches avant de prendre toute décision d’investissement.