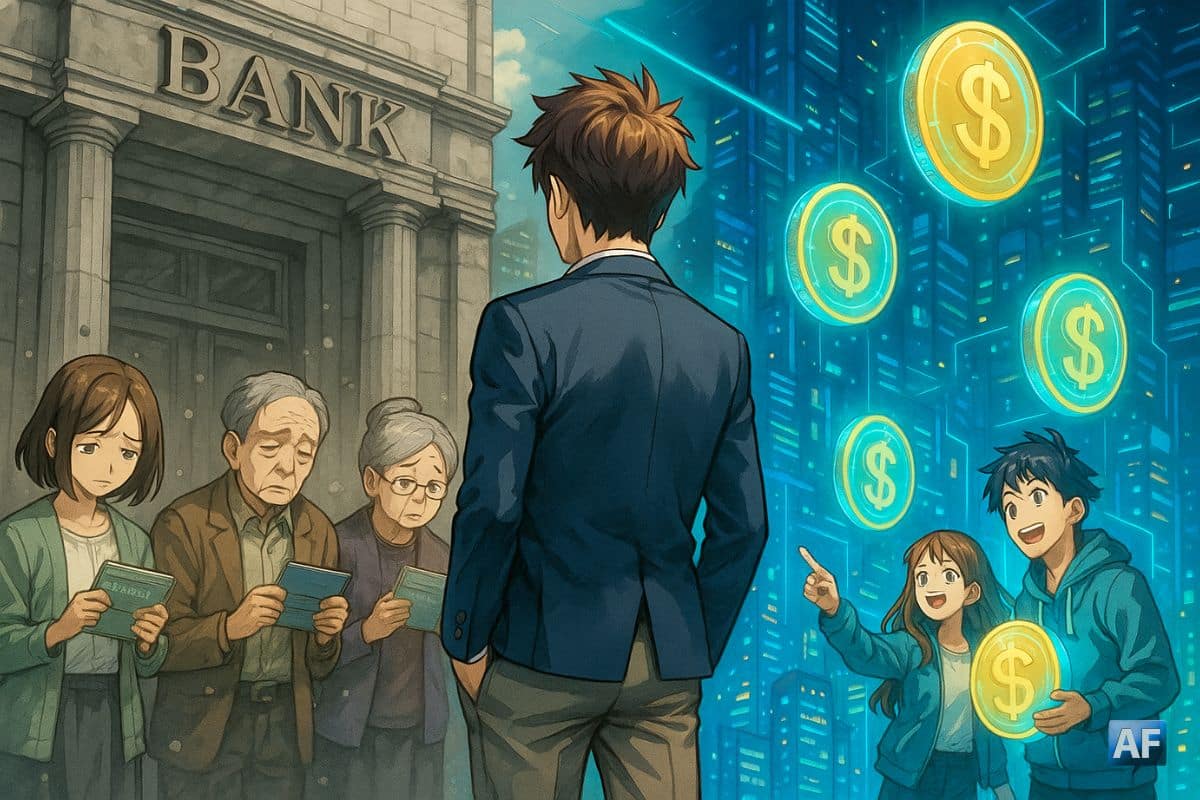

Si les banques s’inquiètent de la concurrence des stablecoins, la réponse la plus logique serait d’augmenter la rémunération de l’épargne. C’est l’axe défendu par un dirigeant d’investissement du secteur crypto, qui renvoie le débat aux fondamentaux : lorsque des dépôts partent vers de meilleurs rendements, le marché incite les banques à s’aligner plutôt qu’à freiner l’innovation.

Des taux qui bousculent l’épargne classique

Sur certaines plateformes, des stablecoins promettent jusqu’à 5 % de rendement. À l’inverse, le taux moyen des livrets d’épargne américains tourne autour de 0,6 %, et les meilleures offres plafonnent à 4 % selon les agrégateurs de marché cités. L’écart est net et il s’explique moins par une « magie » des cryptoactifs que par la concurrence pure et simple sur le prix de l’argent.

Les stablecoins ajoutent en outre des avantages d’usage : transferts rapides, frais réduits, absence de frais de tenue de compte. Cette combinaison de rendement et de fluidité met la pression sur les établissements traditionnels, surtout ceux qui ont longtemps vécu d’une marge confortable entre taux servis et revenus d’actifs. D’ailleurs, les institutions bancaires françaises ont des positions diverses face aux banques crypto-monnaie, certaines étant plus ouvertes que d’autres aux cryptoactifs.

Hougan démonte le raisonnement des banques

Face aux papiers alarmistes sur un prétendu assèchement du crédit local si les dépôts migrent vers des tokens rémunérés, la critique est directe. Qu’un afflux de capitaux vers des stablecoins réduise mécaniquement la capacité de prêt des banques ne signifie pas que le crédit disparaît. Une partie peut transiter par la finance décentralisée, où l’épargne est allouée plus directement à des emprunteurs via des marchés on-chain.

These scare articles about stablecoins destroying local lending markets are absurd.

If local banks are worried about competition from stablecoins, they should pay more interest on deposits. They're only worried because they've been abusing depositors as a free source of… https://t.co/WDALrdLxGp

— Matt Hougan (@Matt_Hougan) September 9, 2025

Dans ce cadre, la « perdante » naturelle est la marge des banques, tandis que l’épargnant capte une part plus grande de la valeur. L’économie au sens large ne s’effondre pas pour autant, tant que les règles encadrant les émetteurs et les intermédiaires sont claires et appliquées.

Lobbying autour du GENIUS Act

C’est précisément ce terrain réglementaire qui cristallise les tensions. Des organisations bancaires ont appelé le Congrès à fermer ce qu’elles décrivent comme une « brèche » dans le cadre légal américain des stablecoins. L’idée : même si la loi interdit aux émetteurs de verser des intérêts, des plateformes crypto ou des affiliés pourraient, selon elles, offrir indirectement du rendement aux détenteurs, contournant l’esprit du texte.

In digital asset market structure legislation, it is important that the requirements in the GENIUS Act prohibiting the payment of interest and yield on stablecoins are not evaded.

The latest from BPI, @ABABankers, @ConsumerBankers, @FSForum and @ICBA: https://t.co/YOta4d4UDA

— Bank Policy Institute (@bankpolicy) August 12, 2025

En face, des acteurs de l’écosystème ont rétorqué que durcir le texte dans ce sens reviendrait à avantager les banques au détriment de l’innovation et du choix des consommateurs. Le débat laisse poindre deux visions de l’intermédiation financière : d’un côté, la protection de la transformation de dépôts en prêts via les bilans bancaires ; de l’autre, la concurrence de nouveaux moyens de paiement et d’épargne, régulés mais ouverts à des mécanismes de marché plus directs. Le GENIUS Act vise justement à établir un cadre réglementaire strict pour les stablecoins américains.

Ce que cela change pour les banques

Le signal compétitif est clair. Si les établissements veulent retenir leurs dépôts, ils doivent proposer des taux plus attractifs et améliorer l’expérience client. Se plaindre de la concurrence ne crée pas de valeur pour les épargnants. L’arrivée de stablecoins rémunérés remet en cause des rentes historiques, mais elle ne condamne pas l’intermédiation bancaire.

Elle force donc une mise à niveau. Les banques conservent des atouts majeurs : garanties, services de proximité, produits de crédit structurés. Elles devront toutefois mieux rémunérer l’épargne quand l’inflation et les frais grignotent le pouvoir d’achat d’un cash laissé inactif.

Le dilemme est moins moral que micro-économique. Là où des stablecoins offrent rendement et efficacité, l’épargne se déplace. La réponse rationnelle n’est pas de fermer la porte, mais d’élever les taux servis, d’innover sur les paiements et de clarifier le cadre.

Tant que ces trois leviers avancent de concert, la concurrence entre banques et stablecoins peut bénéficier d’abord à celui qui compte le plus dans l’équation : l’épargnant.

Sur le même sujet :