Le dollar reste stable, mais les cambistes craignent une possible intervention japonaise ayant pour but de défendre le yen. La question est maintenant de savoir comment ce risque pourrait affecter les actions et les cryptomonnaies.

Un yen au bord du précipice

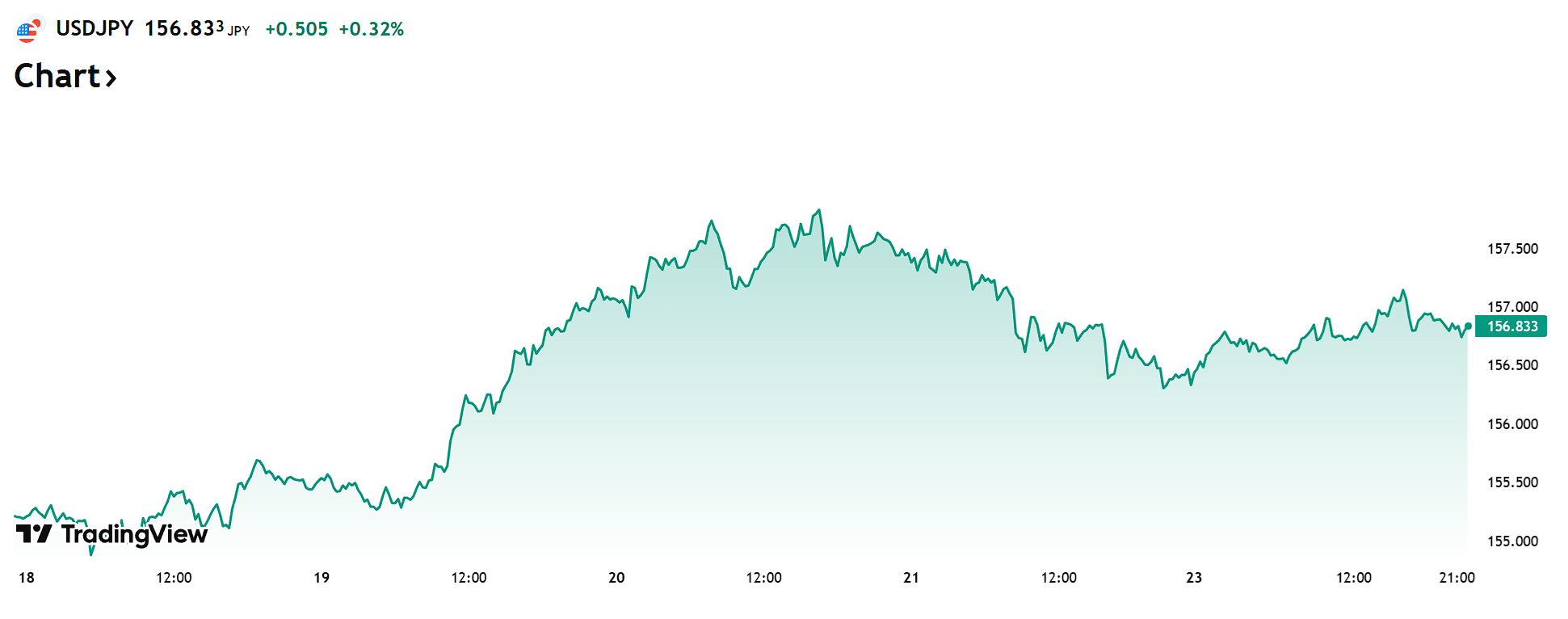

En ce 24 novembre, la paire dollar/yen s’échange autour de 156,5 yens pour un dollar, ce qui le place dans la fourchette où Tokyo était intervenu en 2024 (entre 155 et 160). De plus, les volumes sont faibles en raison de Thanksgiving, ce qui accroît le risque de fortes fluctuations.

En effet, le yen s’est affaibli face à la persistance de taux d’intérêt japonais bas et à un plan de relance budgétaire agressif. Les investisseurs mettent la patience des autorités à l’épreuve, et plus encore celle du ministère des Finances, garant officiel des interventions sur le marché des changes.

Malgré cette pression, la ministre des Finances, Satsuki Katayama, a lancé de nombreux avertissements, réaffirmant que toutes les options restent sur la table. Un ton plus ferme donc, qui indique que le seuil psychologique de 160 yens pour un dollar pourrait inciter à passer des paroles aux actes.

Il faut rappeler qu’historiquement, les interventions japonaises (Tokyo vendant des dollars pour acheter des yens) ont en général entraîné des baisses de 2 à 3 % du taux de change dollar/yen. Par conséquent, de nombreux fonds spéculatifs réduisent leurs positions de portage les plus agressives, guettant une évolution de la situation.

Une intervention qui s’étendrait au-delà du simple marché des changes

Concrètement, une intervention passerait donc par une vente de dollars, plus précisément de bons du Trésor américain, suivie par un rachat massif de yens. Ce type d’opération impacte à la hausse les rendements des obligations américaines à court terme, tout en exerçant une pression à la baisse sur le dollar par rapport aux autres devises.

Mais en parallèle, un yen plus fort tend à déclencher des périodes d’aversion au risque sur les marchés actions mondiaux. En conséquence, si les actions japonaises orientées vers l’exportation en souffrent souvent, les principaux indices américains et européens peuvent eux aussi corriger, car certaines stratégies de portage sont financées par des yens bon marché.

Rappelons également que cet épisode régulatoire survient au cours d’une semaine chargée : le budget britannique, la décision de la banque centrale néo-zélandaise et les chiffres de l’inflation australienne. Autant d’événements qui pourraient amplifier la volatilité si l’intervention japonaise venait perturber l’équilibre déjà fragile du marché.

We are entering into $JPY FX intervention territory now ⚠️ , but I don’t expect it will happen before we hit 160.

Surely US won’t be happy to see Japan starting dumping $USD again in the open market – Stay vigilant https://t.co/hP5k2sp0OZ pic.twitter.com/RLvqiYEdEC

— JustDario 🏊♂️ (@DarioCpx) October 6, 2025

Yen, dollar et crypto : l’effet domino

Pour les investisseurs particuliers, le takeaway principal est que le yen reste un baromètre des tensions mondiales. En effet, lorsque le taux de change dollar/yen dépasse des seuils considérés comme extrêmes, cela déclenche des flux de capitaux en direction des obligations et des liquidités, au détriment des actions de croissance et des actifs plus risqués.

Du côté du marché des cryptomonnaies, le lien est certes indirect, mais bien réel. Un choc d’aversion au risque, déclenché par une intervention japonaise, pourrait bel et bien initier ou renforcer une chute du BTC, avant qu’un affaiblissement durable du dollar ne vienne soutenir les actions à forte capitalisation.

Par conséquent, les traders avisés qui sont exposés aux cryptomonnaies suivront de près la dynamique du yen, au même titre que les décisions de la Fed ou de la BCE. Car dans un contexte où les stablecoins indexés sur les principales devises gagnent du terrain de mois en mois, la hiérarchie entre devises et jetons pourrait être redéfinie plus rapidement qu’on ne le pense.

Enfin, les lecteurs qui suivent la politique monétaire japonaise se souviendront que la Banque du Japon fait preuve de prudence dans la normalisation de sa politique monétaire. Nous avons d’ailleurs récemment analysé cette prudence dans notre article sur les taux et ventes d’ETF au Japon.

En pratique, si le scénario dominant pour les cambistes demeure bien celui d’une volatilité accrue, il inclut plutôt des interventions ciblées, et non un changement de régime durable. Mais attention : tant que l’écart de taux d’intérêt reste élevé, la tentation de vendre des yens pour financer le risque continue de peser sur les marchés.