Trading Futures : Guide et conseils pour bien commencer en 2025

Les futures sont des produits financiers à effet de levier qui permettent d’investir sur de nombreux actifs financiers, dans le but de spéculer sur leurs variations. Le monde du trading futuresoffre des possibilités intéressantes de réaliser des bénéfices substantiels.

Mais comment ce lancer dans le trading futures?

Dans ce guide, nous expliquons comment faire du trading sur des futures étape par étape, les avantages et inconvénients de trader les futures, les meilleurs courtiers, et des conseils pour bien débuter.

-

-

5 étapes simples pour faire du trading sur futures

Suivez ces étapes fondamentales pour vous lancer dans le trading futures :

-

- Étape 1 : choisissez un broker futures adapté à vos besoins et ouvrez votre compte

- Étape 2 : déposez des fonds sur la plateforme

- Étape 3 : selectionnez votre plateforme trading (MT4, MT5 etc) et choisissez votre instrument

- Étape 4: observez le marché en utilisant des graphiques

- Étape 5: choisissez la taille de votre position et cliquez sur « sell » pour vendre ou « buy » pour acheter

Définition des futures

Les futures, également appelés contrats à terme sont des contrats financiers dérivés qui obligent les parties à négocier un actif à une date et à un prix futurs prédéterminés. L’acheteur doit acheter ou le vendeur doit vendre l’actif sous-jacent au prix fixé, indépendamment du prix du marché actuel à la date d’expiration.

Les futures sont un instrument largement utilisé dans les opérations de day-trading. Les contrats à terme détaillent la quantité de l’actif sous-jacent et sont normalisés pour faciliter les transactions sur un marché à terme centralisé. Les contrats à terme peuvent être utilisés à des fins de couverture d’une position existante ou d’une activité commerciale, ou de trading, pour spéculer sur l’orientation d’un titre, d’une marchandise ou d’un instrument financier.

Les futures sont disponibles pour de multiples marchés. Il existe des futures bourse, des futures forex, des futures sur matières premières, etc..

Comment faire du trading sur les futures ? Tutoriel complet

Dans cette section, vous retrouverez un tutoriel étape par étape pour vous lancer rapidement dans le trading futures avec une plateforme de trading crypto futures.

Etape 1 : Choisissez un broker adapté

Les brokers futures sont moins nombreux que les brokers d’actions ou que les brokers de CFD. Cependant, les quelques brokers qui proposent ces instruments financiers de haut niveau sont comptent parmi les plus sûrs et les mieux régulés.

Nous avons sélectionné plus haut dans ce guide ceux que nous considérons comme les meilleurs brokers futures pour les traders français.

Dans ce tutoriel, nous prendront un exemple pour vous montrer pas à pas comment ouvrir un compte et passer votre premier trade sur les contrats à terme.

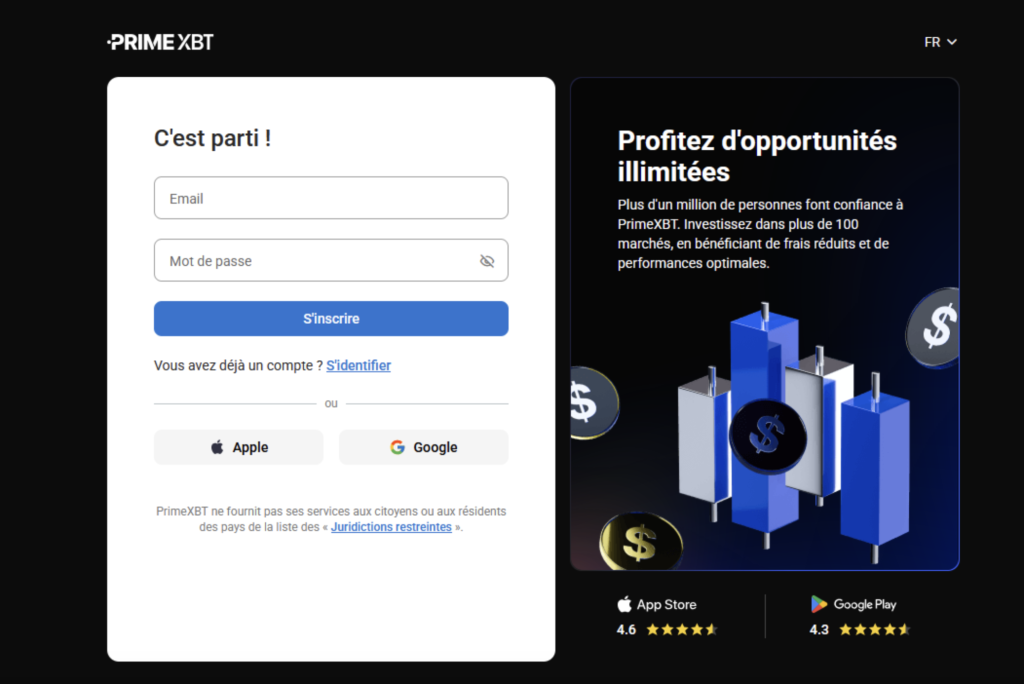

Etape 2 : Ouvrez votre compte de trading

Pour ouvrir un compte chez PrimeXTB,commencez par cliquez sur « ouvrir un compte » dans la partie supérieur de la page d’accueil du broker futures.

Renseignez ensuite votre email et mot de passe, puis cliquez sur « S’inscrire ». Vous pouvez aussi vous inscrire via votre compte Apple ou Google.

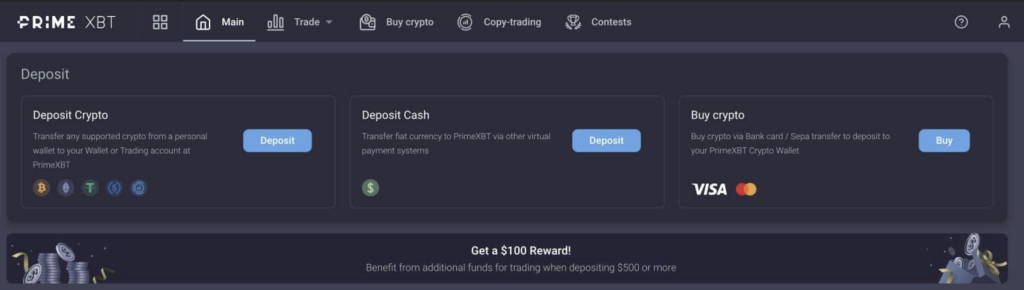

Etape 3 : Faites un dépôt

Pour commencer à trader les futures, il faut déposer de l’argent sur votre compte.

Depuis le tableau de bord PrimeXBT, allez sur « Dépôt ».

Trois options s’offriront alors à vous pour déposer des fonds: crypto (BTC, ETH, USDT, USDC ou COV), portefeuille électronique (Perfect Money et AdvCash), ou carte bleue (Visa ou Mastercard).

Etape 4 : Prenez votre première décision de trading futures et validez votre position

Vosu pouvez maintenant avoir accès au futures via le tableau de bord PrimeXTB. Choisissez la paire de trading qui vous intéresse, vos leviers et positions.

Notez toutefois que le trading de Futures peut entraîner des pertes rapides et importantes. Investissez donc progressivement, après avoir bien compris comment fonctionnent les outils.

Etape 5 : Définissez votre stop loss et take profit

Afin de limiter les risques, vous pouvez aussi activer le stop loss et take profit, dans le Module récapitulatif.

Dans la colonne « TP/SL », cliquez sur le crayon à droite. Vous pourrez alors définir vos limites pour clore vos trades automatiquement. Cela permet ainsi de limiter les pertes éventuelles ou sécuriser vos gains.

Comment fonctionnent les futures ?

Dans cette section, nous vous exposeront le fonctionnement du marché des futures et les spécificités du trading futures, et nous vous fourniront un exemple de trading futures chiffré.

Fonctionnement des futures

Comme c’est le cas pour tous les types de trading différents, le futures trading désigne l’utilisation de contrats à terme pour spéculer sur les marchés financiers, c’est à dire profiter des variations à la hausse ou à la baisse.

Fort effet de levier et trading sur marge

Les marchés à terme utilisent généralement un fort effet de levier. L’effet de levier signifie que le trader n’a pas besoin de verser 100 % de la valeur du contrat lorsqu’il ouvre une position. Au lieu de cela, le courtier futures exige une « marge » qui représente une fraction de la valeur totale du contrat.

La bourse où les transactions futures seront effectuées déterminera si le contrat est destiné à la livraison physique ou s’il peut être réglé en espèces. Une société peut conclure un contrat de livraison physique pour bloquer le prix d’une marchandise dont elle a besoin pour sa production.

Cependant, la plupart des transactions sur les futures sont liées aux traders qui spéculent.

Les futures, pour profiter des hausses comme des baisses

Si un trader achète un contrat future et que le prix de la marchandise augmente et se négocie au-dessus du prix du contrat initial à l’expiration, il réalise un bénéfice. Avant l’expiration, l’opération d’achat est compensée ou dénouée par une opération de vente du même montant au prix actuel, ce qui clôt la position. La différence entre les prix des deux contrats serait réglée en espèces sur le compte de trading de l’investisseur, et aucun produit physique ne changera de mains. Toutefois, le trader pourrait également perdre si le prix du produit physique était inférieur au prix d’achat spécifié dans le contrat à terme.

Les traders peuvent également prendre une position vendeuse s’ils prévoient que le prix de l’actif sous-jacent va baisser. Si le prix baisse, le trader prendra une position compensatoire pour clôturer le contrat. Là encore, la différence nette sera réglée à l’expiration du contrat. Un investisseur réaliserait un gain si le prix de l’actif sous-jacent était inférieur au prix du contrat et une perte si le prix actuel était supérieur au prix du contrat.

Couverture (hedging) et Futures

Les contrats à terme peuvent être utilisés pour couvrir le mouvement des prix de l’actif sous-jacent. Ici, l’objectif est de prévenir les pertes dues à des variations de prix potentiellement défavorables plutôt que de spéculer.

Par exemple, un producteur de café peut utiliser des contrats à terme pour fixer un prix spécifique pour la vente de sa récolte de café. Ce faisant, ils réduisent leur risque et garantissent qu’ils recevront le prix fixé. Si le prix du café diminue, l’entreprise dispose d’un gain sur la couverture pour compenser les pertes liées à la vente du café sur le marché.

Exemple d’un trade sur future

Pour terminer cet introduction au fonctionnement des futures, nous vous proposons ci-dessous un exemple qui vous permettra d’évaluer combien d’argent ont peut gagner avec le trading futures.

- Supposons qu’un opérateur souhaite spéculer sur le prix du pétrole brut en concluant un contrat future échéance mai en espérant que le prix sera plus élevé d’ici la fin de l’année. Le contrat à terme du pétrole brut de décembre se négocie à 50 dollars et le négociant bloque le contrat.

- Comme le pétrole se négocie par tranches de 1 000 barils, l’investisseur a maintenant une position de 50 000 $ de pétrole brut (1 000 x 50 $ = 50 000 $). Toutefois, le négociant ne devra payer qu’une fraction de ce montant à l’avance – la marge initiale qu’il dépose auprès du courtier. Généralement de 10%, cela représenterait ici 5000$.

- De mai à décembre, le prix du pétrole fluctue, tout comme la valeur du contrat à terme. Si le prix du pétrole devient trop volatile, le courtier peut demander que des fonds supplémentaires soient déposés sur le compte de marge – une marge de maintien.

- En décembre, la date de fin du contrat approche, c’est-à-dire le troisième vendredi du mois, et le prix du pétrole brut est passé à 65 dollars. La différence nette est réglée en espèces :

Gain = 65 $ – 50 $ = 15 x 1000 = 15 000 $

Sachant que la position a nécessité une marge de 5000$, ce gain de 15 000$ représente une performance de 300% par rapport au au montant mobilisé pour l’opération.

Sur quels marchés peut on trader les futures?

Il existe des futures sur de nombreux marchés. Nous allons donc détailler dans cette section les marchés accessibles avec les contrats à terme.

Futures sur crypto-monnaies

Il est également possible de trader les crypto-monnaies avec les futures. Le CME propose en effet des contrats à terme sur le Bitcoin et l’Ethereum, qui sont d’ailleurs de plus en plus populaires auprès des traders, car ils permettent d’accéder aux crypto-monnaies sur des marchés régulés, et non des plateformes d’échange davantage soumises aux risques des piratages informatiques.

Futures sur métaux précieux

Les futures permettent de trader l’Or et l’Argent, mais également de nombreux autres métaux, comme le cuivre, le nickel, ou encore l’aluminium. Notons que les contrats à terme sur l’Or se sont démarqués en 2020 en marquant de nouveaux sommets historiques au-dessus des 2000$ l’once.

Futures sur énergie

Le pétrole WTI et le pétrole Brent sont accessibles via les futures, et sont sans doute les contrats de matières premières les plus échangés, mais il est également possible d’investir sur le gaz naturel, et même l’essence raffinée, ou encore le fioul de chauffage parmi d’autres matières premières énergétiques.

Futures sur matières premières agricoles

Il est possible grâce au contrats futures d’accéder à des matières premières agricoles, dites « soft » telles que le mais, le blé ou encore le soja. Il est même possible d’investir sur le jus d’orange congelé. Mais il est également possible de miser sur les carcasses de porcs, et même le bétail vivant, souvent en forte hausse pendant la saison des barbecues aux Etats-Unis.

Futures forex

Toutes les principales paires de devises telles que l’EUR/USD, le GBP/USD ou l’USD/CHF et bien d’autres sont disponibles sur les marchés futures. Cela constitue donc une alternative intéressante aux CFD, le seul autre moyen de pratiquer le trading forex.

Futures bourse et indices

Enfin, les indices boursiers les plus connus sont également disponibles en contrats à terme, ce qui vous permet de miser sur les principales bourses d’actions mondiales. Il existes des Futures Dax, des Futures CAC 40, et également des futures S&P 500.

Trading futures vs trading CFD : quelle est la différence?

Si les CFD et les futures remplissent le même objectif, à savoir spéculer sur les marchés financiers en bénéficiant d’un effet de levier, il existe quelques différences.

Nous passerons donc en revue dans cette section les différences entre CFD et des futures, avant de vous fournir quelques conseils pour savoir comment choisir entre trading futures et trading CFD.

Les principales différences entre les CFD et Futures

Trading Futures Trading CFD Expiration Dates d’expiration (mensuelles, trimestrielles), nécessité de changer de contrat régulièrement. Généralement pas de dates d’expiration Echanges Trading via place de marché (CBOT, CME, NYMEX, ICE) Trading via contrepartie (votre courtier) Propriété de l’actif sous-jacent Pas de propriété Pas de propriété Horizon de trading Trading à court et long terme Trading à court et long terme Effet de levier Elevé Elevé Taille des contrats Contrats standardisés : Un certains capital est nécessaire pour débuter Investissez le montant que vous souhaitez Spreads Relativement Elevé Très compétitifs Marchés disponibles Moins de marchés disponibles par rapport aux CFDs (par de futures sur actions individuelles ou sur ETF) Des milliers d’actifs disponibles, y compris actions et le trading sur ETF Comment choisir entre trading CFD et trading futures ?

Choisir entre les CFD ou les contrats à terme dépend de plusieurs facteurs.

Le premier est la disponibilité, sachant que tous les brokers proposent des CFD, mais que seuls quelques-uns permettent le trading futures.

Dans l’ensemble, les contrats à terme sont des instruments plus structurés qui offrent moins de flexibilité. Ils doivent répondre à des prix spécifiques et à des flux de marché réels tels que la demande et l’offre du produit qui sont centralisés dans des places boursières physiques ou virtuelles.

Les CFD sont plus flexibles

D’autre part, les CFD sont plus flexibles et vous permettent de négocier des contrats à terme de même taille avec moins d’argent. De plus, avec les CFD, vous pourrez garder votre position ouverte aussi longtemps que vous le souhaitez. Ce n’est pas le cas pour les futures, car vous devez clôturer votre contrat avant la date d’expiration.

Spreads plus élevés sur les futures

Une autre grande différence entre les CFD et les contrats à terme est que bien que les deux instruments fonctionnent avec des spreads, les futures ont des spread beaucoup plus importants. De même, les futures fonctionnent avec des contrats de plus grande taille. En contrepartie, les CFD permettent un effet de levier plus important dans la négociation des actifs.

Pour résumer, les futures sont donc réservés aux traders qui ont déjà un minimum d’expérience, ou qui veulent accéder à des marchés spécifiques.

Lexique – Terminologie à connaitre avant de se lancer dans le trading sur futures

Retrouvez ci-dessous la définition des principaux termes de vocabulaire spécifiques au trading futures.

Expiration

Le jour d’expiration est le dernier jour de négociation du contrat à terme Future. C’est le dernier moment où les traders peuvent revendre leur contrat et en souscrire un autre pour effectuer un rollover. Si le contrat futures est conservé à l’expiration, le « règlement-livraison » du sous-jacent devra intervenir.

Chambre de compensation

La bourse de contrats à terme qui agit comme contrepartie à chaque transaction. La chambre de compensation « compense » chaque transaction en devenant l’acheteur pour le vendeur et le vendeur pour l’acheteur. La chambre de compensation détient toujours un nombre égal de contrats d’achat et de vente. L’objectif de la chambre de compensation est de se prémunir contre les défaillances.

Couverture (Hedging)

Achat ou vente de futures pour couvrir d’autres positions. Les producteurs qui vendent des contrats à terme contre une récolte anticipée sont appelés « short hedgers ». Les utilisateurs finaux, tels que les meuniers qui achètent des contrats à terme en fonction des besoins anticipés en matière de stocks, sont appelés opérateurs de couverture à long terme.

Rapport Commitment of Traders de la CFTC

Un rapport hebdomadaire révélant les changements dans la composition de la propriété de chaque produit de base par les trois plus grandes catégories de négociants – les opérateurs en couverture, les négociants en swaps et les fonds gérés.

Intérêt ouvert

Le nombre de contrats à terme qui existent dans le registre de la chambre de compensation. Un achat et une vente, impliquant deux parties à la transaction, constituent un intérêt ouvert de UN. Le nombre de contrats d’achat et de vente est toujours égal.

Roll-over

Les contrats à terme expirent chaque mois. Ainsi, pour éviter la livraison physique à l’expiration du contrat, il faut remplacer les contrats qui expirent par de nouveaux contrats qui se terminent plus tard, un processus connu sous le nom de « roll-over », qui peut entrainer des gains ou des pertes.

Contango

Lorsqu’un marché est en contango, le prix à terme d’un contrat à terme est plus élevé que le prix actuel au comptant. Le contango entraine une perte de reconduction lors du rollover.

Backwardation

Lorsqu’un marché est en « backwardation », le prix à terme du contrat à terme est inférieur au prix au comptant. Dans ce cas, il n’y aurait pas de perte de reconduction, mais plutôt un gain de reconduction lors du roll over.

7 conseils pour réussir dans le trading des futures

Comme dans toutes les activités d’investissement, votre succès dans le trading futures dépendra de votre capacité à appliquer quelques règles fondamentales. Retrouvez ci-dessous 7 conseils pour bien débuter sur les contrats à terme.

Ne tradez les futures qu’avec de l’argent dont vous n’avez pas besoin

La négociation de contrats à terme futures peut être risquée, car il est possible de perdre plus d’argent que vous n’en mettez sur votre compte. Il est donc important d’être conscient des risques, et n’engager sur le marché que des fonds dont vous n’avez pas besoin pour vivre. Si des pertes de trading mettent en danger le paiement de vos factures mensuelles, vous serez soumis à un tel stress qu’il vous sera impossible de prendre de bonnes décisions de trading.

Utilisez les stops et les limites dans le trading futures

Un stop est un seuil à partir duquel on décide d’abandonner une position perdante. Une limite est un seuil sur lequel on décide de prendre ses bénéfices sur une position gagnante. Les stops et les limites peuvent être enregistrés dès le passage d’ordre, et vous permette d’automatiser la fermeture de la position. Mais surtout, cela vous permet de décider de vos points de sorties à froid, sans être soumis au stress de l’évolution de votre position. Cela permet donc d’exclure les émotions de votre prise de décision pour les sorties de positions

Apprenez à acheter et vendre au bon moment

Si une tendance du marché est à la hausse ou à la baisse, n’essayez pas d’aller à l’encontre de ce qui se passe. Essayez d’intervenir aux points d’entrée clés et de suivre la tendance. Il existe des hauts et des bas dans les haussières comme baissières. Ainsi, si un marché est à la hausse, mieux vaut attendre une baisse temporaire pour se positionner à l’achat. Si un marché est à la baisse, une correction haussière temporaire sera idéale pour se positionner à la vente.

Ne vous attachez pas à une mauvaise position

Aucun trader n’a raison à 100 %. Et il est parfois difficile de l’admettre. Cela amène certains traders à maintenir trop longtemps de mauvaises positions, et à subir de lourdes pertes. Certains traders peuvent par exemple décider de ne pas respecter leur stop, pour s’autoriser des pertes latentes plus importantes que prévues, dans l’espoir que la situation devienne plus favorable. Or, l’expérience montre que cela amène surtout à encaisser de plus grosses pertes que prévu. Si une position semble être une mauvaise idée, n’hésitez pas à la liquider rapidement, pour passer à une autre position plus judicieuse.

Utilisez toujours un plan de trading

Un plan de trading est la description de la stratégie et des règles que vous appliquez à chaque décision en trading, les éléments pris en compte pour vos signaux de trading, ne laissant rien au hasard. Tous les traders qui réussissent sur les futires ou d’autres instruments suivent un plan de trading précis, ce qui leur permet d’analyser facilement leurs opérations en les enregistrant dans un journal de trading.

Tenez un journal de trading

Le journal de trading est le document qui répertorie toutes vos opérations de trading futires, notamment les arguments de l’entrée en position, les raisons de sortie de position, l’actif concerné, etc. Vous pourrez ainsi, une fois votre journal de trading bien rempli, l’analyser et trouver des idées d’améliorations de votre plan de trading.

Recherchez des opportunités sur tous les marchés

Comme nous l’avons vu dans ce guide, il existe de nombreux marchés accessibles via les contrats futures. Les contrats futures les plus connus sont ceux sur le pétrole et l’Or, ou encore les indices mais il est également possible d’acheter et vendre des futures sur le bétail, les céréales, et même le Bitcoin ! Pour trouver les opportunités les plus intéressantes, vous devrez donc surveiller plusieurs marchés.

Conclusion: comment bien débuter dans le trading sur futures?

Le trading futures présente certaines spécificités par rapport aux CFD. Globalement, il s’agit d’un instrument financier davantage réservé aux traders avertis, avec des conditions d’accès plus contraignantes que les CFD.

D’ailleurs, peu de brokers proposent le trading futures en France. Cependant, les brokers qui s’adressent aux traders de contrats à terme sont souvent les plus sérieux. De plus, pour ceux qui prendront le temps de bien comprendre les futures, ces instruments offrent des possibilités de gains intéressantes, notamment grâce à l’effet de levier important.

Enfin, les brokers de futures permettent d’accéder à des matières premières agricoles que peu d’autres brokers proposent. Pour commencer dans le trading des futures, choisissez un courtier réputable, apprenez le lexique et vocabulaire et définissez votre stratégie d’investissement avant de commencer.

Questions fréquentes

Pour terminer ce guide, vous retrouverez ci-dessous les réponses aux questions les plus fréquemment posées à propos du trading futures.

Quelles sont les différentes bourses de futures ?

Les futures sont cotées sur des marchés centralisés, ou bourses, sont le Chicago Mercantile Exchange (CME), ICE Futures U.S. (ICE US) et CBOE Futures Exchange (CFE).

Quels sont les horaires de trading des contrats à terme ?

Certains futures peuvent être tradés 24 heures sur 24, comme l'Or le pétrole ou les devises, mais les contrats sur certaines matières premières et les indices suivent leurs propres heures d'ouverture-fermetures.

Quels sont les risques liés au trading futures ?

L'effet de levier, qui multiplie les gains et les pertes, est le principal risque, mais on peut également relever le risque de liquidité ou encore de règlement-livraison.

Les contrats à terme sont-ils plus risqués que les actions ?

Le trading futures est considéré par beaucoup comme plus risqué que la négociation d'actions en raison de l'effet de levier qu'implique la négociation de contrats à terme.

Les contrats à terme peuvent-ils devenir négatifs ?

Le CME a par exemple déclaré que les contrats à terme ont toujours été autorisés à se négocier en négatif et à exposer les investisseurs à des pertes illimitées.

Le trading futures est-il adapté aux débutants ?

Si vous êtes débutant en trading, il existe sans doute des moyens plus adaptés que les futures de faire vos premiers pas sur les marchés. Toutefois, les traders expérimentés trouveront quant à eux sur les futures des avantages qui leurs sont chers.

-

-

David Marcel

Rédacteur Expert en Forex

Après des études de finance de marché à l’école de Finance du groupe Paris Graduate School of Management, David a entamé sa carrière auprès de plusieurs portails d'actualité boursière. Suite à un passage chez TradingSat, devenu depuis BFM Bourse, ainsi que dans la gestion de patrimoine dans une filiale de BNP Paribas, David Marcel s’est lancé dans l’entrepreneuriat via l’exploitation d’un blog sur le forex, le marché des devises, et via la commercialisation d’une formation au trading en ligne devenue l’une des références nationales.

Après une dizaine d’années de développement de son activité dans le domaine du forex et de la formation, et après de multiples collaborations avec des brokers de renommée mondiale, David a cédé son entreprise. Depuis, il se consacre à sa passion pour le forex, les cryptomonnaies, le trading et les marchés financiers en général en collaborant avec des sites de premier plan en tant que journaliste, analyste ou formateur au trading.

Initialement expert en analyse technique et graphique, et féru des stratégies de moyennes mobiles, David a au fil des ans également développer des compétences pointues en termes d’analyse macroéconomique appliquée au trading de devises, de constitution de portefeuille boursier, d’analyse financière, de screening d’actions, de psychologie de trading, ainsi que de trading automatisé. L’essor du marché du Bitcoin et des crypto-monnaies ne lui a pas non plus échappé, David ayant commencé à suivre et trader le marché des actifs numérique dès 2015, et compte à ce jour parmi les analystes bitcoin les plus expérimentés en France.

Sachant allier informations concrètes et éléments d’analyse, David écrit des analyses et des articles accessibles aux débutants sur ActuFinance, mais qui offrent des informations utiles pour le trading au quotidien.

Plus Trading en ligne : guide & conseils pour trader en 2025 GuidesTout voir

Dernières Actualités

Bitcoin Hyper cartonne avec 2 M $ levés en 4 semaines

Bitcoin Hyper fait beaucoup parler de lui. En moins d’un mois, ce projet crypto a levé plus de 2 millions de dollars en prévente. Une performance qui surprend dans un marché encore réticent. Des débuts très prometteurs en prévente La prévente de Bitcoin Hyper a démarré le 14 mai 2025. Deux semaines plus tard, plus...

Des millions levés en quelques jours : les préventes crypto ne connaissent pas la crise

Les projets crypto multiplient les levées de fonds en ce milieu d’année 2025. Malgré un marché encore volatil, certaines préventes explosent. Rendements élevés, utility tokens innovants, promesses de Layer‑2 ultra-rapides… Voici un tour d’horizon de ceux qui attirent l’attention. SUBBD et Snorter : des préventes qui font parler Le projet SUBBD a confirmé une forte dynamique....

Les futures, également appelés contrats à terme sont des contrats financiers dérivés qui obligent les parties à négocier un actif à une date et à un prix futurs prédéterminés. L’acheteur doit acheter ou le vendeur doit vendre l’actif sous-jacent au prix fixé, indépendamment du prix du marché actuel à la date d’expiration.

Les futures, également appelés contrats à terme sont des contrats financiers dérivés qui obligent les parties à négocier un actif à une date et à un prix futurs prédéterminés. L’acheteur doit acheter ou le vendeur doit vendre l’actif sous-jacent au prix fixé, indépendamment du prix du marché actuel à la date d’expiration.

Comme dans toutes les activités d’investissement, votre succès dans le trading futures dépendra de votre capacité à appliquer quelques règles fondamentales. Retrouvez ci-dessous 7 conseils pour bien débuter sur les contrats à terme.

Comme dans toutes les activités d’investissement, votre succès dans le trading futures dépendra de votre capacité à appliquer quelques règles fondamentales. Retrouvez ci-dessous 7 conseils pour bien débuter sur les contrats à terme.