Depuis janvier, le cadre comptable américain a changé de cap. Les barrières les plus pénalisantes pour les banques voulant garder des crypto-actifs ont été abaissées.

Cependant, le mouvement n’est pas un raz-de-marée. Les annonces restent sélectives, portées par quelques acteurs précurseurs (tels que Citigroup), et souvent liées à la tokenisation d’actifs. Cette phase ressemble à une réouverture contrôlée. Les établissements testent, documentent et industrialisent au rythme des équipes conformité.

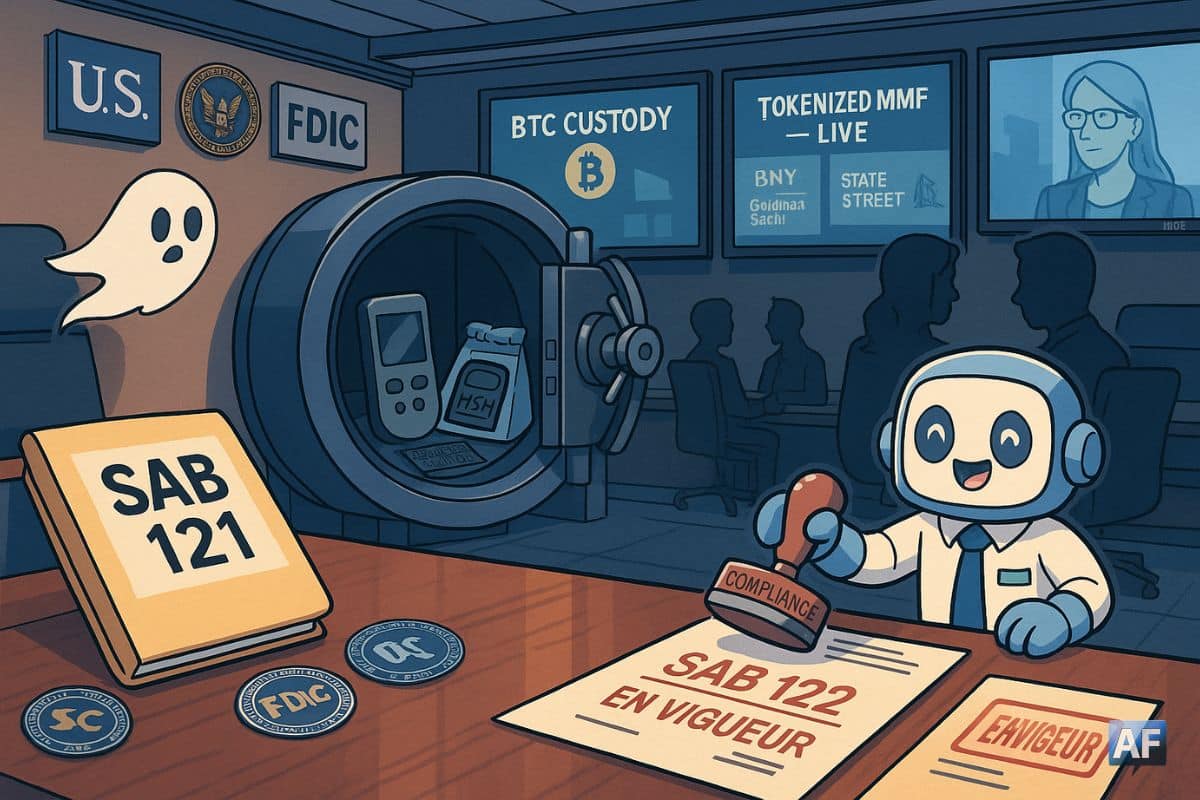

Ce qui a réellement changé depuis l’abrogation de SAB 121

SAB 122 a rescindé l’interprétation SAB 121. Les banques ne doivent plus comptabiliser les crypto gardées pour compte de clients comme un passif au bilan. L’effet est immédiat sur le coût du capital. Les projets gelés deviennent recalculables, parfois relançables après revue des risques.

Parallèlement, la FDIC a supprimé son exigence de pré-notification pour les activités crypto. Les établissements peuvent s’engager, sous réserve de rester dans le périmètre “permissible”. Enfin, la Fed et la FDIC ont retiré d’anciennes mises en garde communes. Le message est clair : place à l’innovation, avec des contrôles proportionnés.

Concrètement, les banques exigent des schémas de ségrégation forts, des audits HSM et des plans de continuité détaillés. Les grilles SOC 2 et ISO servent de base.

Signaux de marché : reprise mesurée, pas « retour en force »

Un fait nouveau domine l’actualité récente : U.S. Bancorp relance la garde de Bitcoin pour les institutionnels, après plus de trois ans de pause. C’est un jalon symbolique. D’autres groupes avancent, mais plutôt via la tokenisation. BNY et Goldman Sachs ont lancé des tokens adossés à des parts de money market funds. Le pont avec l’infrastructure bancaire s’étoffe.

De même, State Street devient premier custodian tiers sur la plateforme de dette tokenisée de J.P. Morgan. La chaîne d’acteurs se consolide côté titres.

Bye, bye SAB 121! It's not been fun: https://t.co/cIwUc0isUE | Staff Accounting Bulletin No. 122

— Hester Peirce (@HesterPeirce) January 23, 2025

Autrement dit, la garde BTC “pure” redémarre, mais la poussée la plus visible concerne les titres tokenisés. C’est cohérent avec l’appétit des trésoreries pour des actifs stables. Les banques privilégient aussi des modèles de sous-custodie. Elles délèguent l’opérationnel on-chain à des spécialistes, tout en gardant la relation client et la supervision.

Les frictions qui subsistent

D’abord, la gouvernance des sous-custodians demeure centrale. Les accords de service détaillent responsabilités, seuils d’escalade et procédures de récupération. Ensuite, la conformité AML/KYC reste lourde. Toutefois, le retrait des pré-notifs réduit l’incertitude procédurale et accélère les pilotes.

Enfin, la demande client doit se confirmer. Les ETF crypto aident, mais la rentabilité dépendra des volumes, des frais et de l’automatisation des contrôles. Les directions risques veulent des limites claires. Elles demandent une cartographie des expositions et des tests de crise réguliers.

Ce que cela implique pour les trésoreries d’entreprise

Beaucoup d’équipes finance avancent par cercles concentriques. Elles testent des instruments faiblement volatils avant les expositions spot. Les cas d’usage se multiplient : collatéral, règlements intrajournaliers, trésorerie de projets web3, et paiements B2B sur chaînes permisionnées.

Dans cette logique, la self-custody conserve un rôle. Pour des poches opérationnelles ou des stratégies multi-plateformes, elle reste pertinente. Voir notre guide Best Wallet pour les bonnes pratiques et les limites. Ce choix n’est pas exclusif. Plusieurs groupes testent des architectures hybrides, mêlant garde bancaire et self-custody orchestrée.

Feuille de route 6–12 mois : trois catalyseurs clés

- 1) Collatéralisation. Si plus d’actifs tokenisés deviennent éligibles en collatéral, la demande de garde augmentera mécaniquement. BNY et State Street montrent la voie.

- 2) Clarifications résiduelles. Des précisions supplémentaires sur la safekeeping crypto pourraient fluidifier la production industrielle des services. Le terrain est déjà plus dégagé.

- 3) Traction client. Le “case” de trésorerie s’affermit si les coûts de garde baissent et si l’accès aux marchés secondaires tokenisés s’élargit.

À lire pour comprendre le pivot réglementaire

Pour suivre le changement de cap comptable, consultez directement la page SAB 122 de la SEC. Vous y trouverez le texte, le contexte et les dates d’effet.

Sources

- SEC — Staff Accounting Bulletin No. 122

- FDIC — Clarifies Process for Banks to Engage in Crypto-Related Activities

- Reuters — U.S. Bancorp revives institutional bitcoin custody service

Cet article ne représente en aucun cas un conseil en investissement. Les informations fournies ici ne doivent pas être utilisées comme base pour prendre des décisions financières. Les investissements en crypto-monnaie comportent des risques et peuvent entraîner des pertes importantes. Il convient d’investir uniquement ce que vous pouvez vous permettre de perdre et d’effectuer vos propres recherches avant de prendre toute décision d’investissement.