Néobanque : Définition et liste des meilleures néobanques pour 2026

Une néobanque est une institution financière 100% en ligne similaire à une banque. Les offres d’une néobanque sont la plupart du temps plus limitées par rapport aux banques traditionnelles. L’avantage est que cela permet souvent aux clients des néobanques de bénéficier de frais moins élevés et de taux d’intérêt plus élevés que la moyenne.

Il existe de nos jours un certain nombre de néobanques, qui proposent toutes différents types de comptes, de frais qui peuvent varier et des récompenses diverses. Alors laquelle devez-vous choisir?

Dans ce guide, vous découvrirez la définition et fonctionnement des néobanques, ce qu’elles proposent et si elles peuvent vous convenir. Vous trouverez également un comparatif néobanque passant en revue pas moins de 9 intermédiaires, pour que vous puissiez faire votre choix parmi les meilleurs services. Enfin, vous trouverez également un tutoriel complet pour ouvrir un compte bancaire auprès d’une néobanque.

Les meilleures néobanques 2026

Les néobanques sont de plus en plus nombreuses, et faire son choix peut rapidement devenir difficile. Pour vous aider à choisir parmi les meilleures néobanques, nous avons établi la liste de ce que nous considérons comme les meilleures néobanques France.

- bunq : Une néobanque écologique

- Carte ZERO : Néobanque avec carte Gold MasterCard

- Anytime : Néobanque pour les professionnels

- Kard : Néobanque idéale pour les plus jeunes

- Sogexia : Néobanque avec carte bancaire gratuite

- Vivid : Une application gratuite pour gérer toutes ses finances

- Xaalys : Néobanque spécialisée sur les ados

- N26 : Néobanque appréciée des jeunes

- Revolut : Néobanque avec fonctions de trading

- Monese : Une des Néobanques les moins chères

Définition : qu’est-ce qu’une néobanque ?

En se passant des agences bancaire physiques et en permettant aux clients de faires toutes leurs opérations en ligne, les néobanques économisent sur les coûts, leur permettant ainsi de réduire les frais et de rendre de ce fait leurs services plus accessibles aux personnes n’ayant pas facilement accès aux banques classiques pour diverses raisons.

Toutes les néobanques ne propsent pas des offres identiques, mais elles affichent toutes des différences communes avec les banques traditionnelles.

La première chose à savoir est qu’une néobanque fonctionne 100% en ligne. En ce qui concerne l’expérience du client, les néobanques sont donc surtout des applications mobiles qui permettent de gérer l’argent. Pour ceux qui ont l’habitude d’utiliser les technologies de l’information, les comptes de néobanques sont ouverts très rapidement et très facilement. Il est souvent possible d’ouvrir un compte avec une néobanque et commencer à profiter de ses services sans avoir à signer de documents physiques. En effet, il suffit la plupart du temps de vous inscrire et de procéder au téléchargement de l’application pour commencer à utiliser une néobanque.

En l’état actuel des choses, il faut savoir que les néobanques ne peuvent pas totalement remplacer les banques traditionnelles dans tous les cas ou pour tous les profils de clients différents. Cependant, il existe des néobanques qui permettent d’une façon ou d’une autre de relier vos comptes bancaires classiques à leur application afin que vous puissiez facilement utiliser vos différents compte en complément les uns des autres.

Que proposent les néobanques ?

Les néobanques affichent des offres qui sont comparables à celles des banques classiques et des organismes de crédit, bien que les services soient généralement plus limités. Elles comprennent généralement :

- Comptes chèques et comptes d’épargne

- Cartes de paiement, de débit, ou de crédit

- Services de paiement et de transfert d’argent

- Outils d’éducation financière, y compris gestion budgétaire

- Application mobiles rassemblent la totalité des services de la banque

La plupart des néobanques ne proposent pas de crédits, ce qui leur permet de maintenir les coûts à un niveau bas. Toutefois, il existe tout de même des néobanques qui proposent des crédits aux particuliers et aux entreprises par l’intermédiaire de partenariats avec des banques ou organismes de crédit. D’autres étaient déjà des organismes de crédit avant de proposer des services bancaires.

Comment fonctionnement les néobanques ?

Les néo-banques sont toutes 100% numériques, utilisant des solutions technologiques pour réduire les frais généraux fixes, et offrant une expérience utilisateur beaucoup plus simple et agréable. En termes de modèles d’exploitation, cependant, les néo-banques peuvent suivre un certain nombre d’approches différentes.

On distingue par exemple 3 types de néobanques différentes :

- Les fintechs sans licence qui collaborent avec les banques traditionnelles et fournissent une interface mobile/web et un habillage autour des produits de leurs banques partenaires

- Les banques traditionnelles qui lancent leurs propres initiatives numériques

- Les néo-banques sous licence (généralement avec des licences de banque numérique dans les pays qui l’autorisent)

Alors que certaines néobanques possèdent des licences bancaires, un grand nombre de néobanques s’associent avec des banques traditionnelles au lieu d’obtenir leur propre licence bancaire. Dans ce modèle de fonctionnement, le partenaire bancaire fournit la plate-forme globale pour la gestion des comptes des clients, gère la détention des fonds des clients et les paiements et règlements interbancaires. Dans ce cas, la néo-banque est responsable de la distribution des produits et de la gestion de bout en bout du parcours du client, de l’acquisition du client au service après-vente.

La banque en tant que service

Les néo-banques visent à simplifier le processus de gestion financière pour leurs utilisateurs, et la clé de la facilité de l’expérience de banque numérique réside dans le travail avec les produits bancaires existants. Ces sociétés construisent essentiellement la couche d’application des produits et services en plus des produits bancaires de base et de l’infrastructure de paiement fournis par les partenaires bancaires. Elles ont également des liens avec des tiers pour la vente croisée de produits à valeur ajoutée. Cela permet aux néo-banques de se concentrer sur l’aspect expérience utilisateur de leurs produits.

Des plates-formes technologiques d’un nouveau genre, flexibles et évolutives

Les néobanques sont beaucoup plus axées sur la technologie que votre banque habituelle, se décrivant souvent comme des entreprises technologiques d’abord et des banques ensuite. Une étude attentive d’une néo-banque typique révélera que leurs systèmes sont 100% numériques. Ils sont également principalement axés sur les applications, ce qui signifie que pour la plupart des fonctionnalités courantes telles que l’ouverture de compte, le transfert de fonds ou le service clientèle, vous serez probablement en mesure de faire le travail en quelques clics depuis votre smartphone.

Des décisions basées sur les données

Enfin, on notera que dans le fonctionnement des néobanques, une autre particularité est que le processus décisionnel repose sur des données. Comme leurs plateformes sont également très modernisées, il leur est plus facile de collecter et d’analyser des données et de comprendre comment leurs clients se comportent dans l’écosystème des néobanques. Sur la base de ces observations, elles peuvent plus facilement développer des produits et une expérience à la hauteur des attentes de leurs clients.

Comparatif Néobanques : les Meilleures Néobanques pour 2026

Nous avons examiné un certain nombre de services en fonction de leurs frais, des types de comptes proposés et des récompenses offertes, et nous estimons que bunq offre le meilleur service.

bunq : La Néobanque écologique

La néobanque bunq a été lancée aux Pays-Bas en 2012, et présente le gros avantage d’avoir depuis 2015 une véritable licence bancaire. bunq a débuté ses activités en France au mois de novembre 2018.

Frais et commissions

Trois types d’abonnements avec des cartes bancaires différentes, et des tarifs qui varient, son proposés par bunq

- EasyTravel : Abonnement avec paiement unique de 9,99 €, qui offre une carte bancaire Travel Card gratuite. les Frais de retraits sont de 0,99€ par opération.

- EasyMoney : Abonnement à 7,99€ par mois, qui offre 3 cartes bancaires MasterCard gratuites et 5 cartes virtuelles. 10 retraits gratuits par mois sont inclus. La Metal Card est accessible après prépaiement de 24 mois d’abonnement.

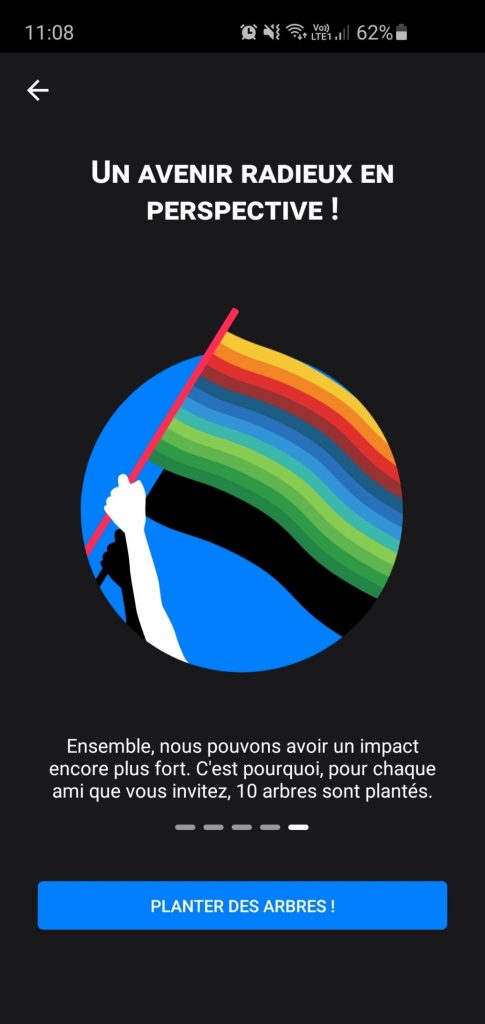

- EasyGreen : Abonnement à 16,99 € par mois, qui offre 3 cartes bancaires MasterCard gratuites et 5 cartes virtuelles. 10 retraits gratuits par mois sont inclus. La Metal Card peut être accessible après prépaiement de 12 mois d’abonnement. Mais surtout, bunq se propose de planter un arbre en votre nom tous les 100 € dépensés.

Quelles sont les conditions pour ouvrir un compte bunq ?

Pour ouvrir un compte auprès de la néobanque bunq, vous devrez simplement remplir les deux conditions suivantes :

- Résider dans l’Espace Economique Européen

- Avoir plus de 18 ans ou avoir l’approbation du représentant légal pour les mineurs et ne pas figurer sur une liste de sanctions.

Cependant, comme tous les intermédiaires financiers, bunq a le droit de refuser les ouvertures de comptes sans avoir à motiver sa décision.

Avantages

- Carte de crédit écologique

- Pas de conditions de revenus

- Aucun frais sur le change à l’international

- Possibilité d’avoir plusieurs cartes bancaires gratuites physiques et virtuelles

Inconvénients

- Pas de possibilité de découvert

- Dépôts d’espèces et encaissement de chèques impossibles

Carte ZERO : Néobanque avec carte Gold MasterCard

Frais et commissions de Carte Zero

L’utilisation de la carte bancaire de Carte Zero est gratuite pour les paiements, mais la néobanque prélève des intérêts en cas d’utilisation du crédit renouvelable, en fonction du montant utilisé :

- Inférieur ou égal à 3 000 € : Taux mensuel de 1,59 %, TAEG de 20,81 % annuel ;

- Entre 3 001 et 6 000 € : Taux mensuel est de 0,81 % et TAEG de 10,14 % annuel ;

- Plus de 6 000 € : Taux d’emprunt de 0,42 % et le TAEG de 5,17 % annuel.

Il y a également des frais sur les retraits d’espèces dans un distributeur. Cette opération est en effet soumise à des intérêts qui s’élèvent à 2 % du montant retiré.

Détail des services offerts par Carte Zero

Carte Zero met trois types de services à la disposition de ses clients :

- La carte Gold Mastercard

- Le crédit renouvelable optionnel

- Le crédit gratuit.

La carte bancaire Gold MasterCard gratuite peut servir comme support de paiement partout dans le monde, mais aussi pour le retrait d’espèces. De plus, son détenteur bénéfice de tous les avantages des produits Gold Mastercard. Carte Zero offre également à ses clients une réserve d’argent, sous forme d’un crédit renouvelable. Le montant de ce dernier est fixé à l’ouverture du compte, est peut être révisé par la suite. Enfin, Carte Zero offre la possibilité de profiter un paiement différé jusqu’à 6 semaines gratuitement.

Avantages

- Une carte bancaire Gold MasterCard gratuite

- Utilisation de la carte sans changer de banque

- Crédit gratuit sur 6 semaines

- Aucune commission sur achat même hors zone euro

- Assurance et assistance Gold MasterCard

Inconvénients

- Les intérêts du crédit optionnel sont très hauts et même proches de l’usure

Anytime : Néobanque pour les professionnels

Frais et commissions de Anytime

Les offres de la néobanque pour professionnels Anytime sont proposées selon quatre forfaits que le client doit choisir. Globalement, les tarifs et les services d’adaptent selon la taille de l’entreprise.

- La formule Solo, au tarif mensuel de 9,50 € en paiement annualisé, avec 2 cartes bancaires gratuites professionnelles et 1 carte gratuite perso.

- L’offre Premium, au tarif mensuel de 19,50 €, avec 3 cartes bancaires pro gratuites et 1 carte perso.

- L’abonnement Professionnel, au tarif mensuel de 99 €, avec 10 cartes bancaires gratuites et 1 carte perso.

- L’offre Entreprise, au tarif mensuel de 249 €, avec 20 cartes bancaires pro gratuites.

La carte bancaire est expédiée gratuitement, sauf choix optionnel d’expédition en recommandé qui coûte 10 €.

Détail des services offerts par Anytime

Anytime offre un compte bancaire professionnel complet, avec cartes bancaires, RIB, remises de chèques, virements…

La quantité de services proposés va ainsi dépendre du forfait choisi. Par exemple, un forfait solo ne donne droit qu’à un seul virement et un seul encaissement de chèque gratuit par mois, alors que ces services deviennent illimités pour un forfait Professionnel. D’autres services en direction des professionnels sont proposés, notamment dans les forfaits plus chers, comme un terminal de paiement, ou des outils de comptabilité.

Anytime accompagne également les créateurs de sociétés, avec là aussi des offres qui s’adaptent aux besoins, allant de la simple démarche administrative avec le certificat de dépôt, jusqu’à un accompagnement complet avec un business plan et le suivi des démarches auprès des services administratifs.

Avantages

- Compte bancaire Internet pro

- Des offres adaptées à la taille de la société

- Des cartes de paiement physiques et/ou virtuelles

- Carte bancaire pro et perso

Inconvénients

- Retraits en espèces facturés

- Découvert interdit

- Frais importants pour l’abonnement Entreprise

Kard : Néobanque idéale pour les plus jeunes

Frais et commissions de Kard

En tant que solution de paiement pour adolescents, la grille tarifaire de Kard est très facile à lire. Il faut en effet compter simplement un abonnement de 4,99 € par mois, pour une utilisation jusqu’à 5 enfants.

En plus de cela, il faut noter que Kard facture 1 € par retrait à partir du 4ème retrait dans le mois. Les retraits dans les zones hors euros sont facturés 1 € + 2 % du montant.

Détail des services offerts par Kard

Kard offre aux ados une carte MasterCard gratuite, mais aussi une carte virtuelle pour les paiements en ligne sécurisés. La néobanque Kard n’autorise pas les découverts, ce qui est plutôt un avantage sachant qu’elle est destinée aux adolescents. Les ados peuvent par ailleurs personnaliser leurs cartes sans frais et obtenir une assurance téléphone.

Le titulaire du compte et ses parents ont la possibilité de gérer le compte avec des interfaces dédiées, ce qui permet par exemple aux parents de bloquer la carte.

Avantages

- Carte de paiement physique et/ou virtuelle avec personnalisation

- Abonnement familial pour jusqu’à 5 enfants

- Paiements et retraits gratuits y compris à l’étranger

- Application facile d’utilisation pour les ados comme pour les parents

- Assurance téléphone comprise

Inconvénients

- Tarif élevé pour 1 seul enfant

- Incompatibilité Apple Pay et Google Pay

- Aucuns dépôts de chèques ou espèces

Sogexia : Néobanque avec carte bancaire gratuite

Frais et commissions de Sogexia

L’ouverture d’un compte Sogexia est gratuite avec la carte classique. Par contre, la carte Métal haut de gamme coute 10 € par mois.

Les frais de la carte Sogexia varient avec le type de carte.

- Aucun frais d’achat pour les clients disposant d’une carte classique

- Tarif de 1 € à chaque retrait.

- Virements gratuits à l’envoi

- Virements facturés 2% à la réception

- Paiements et retraits hors UE sans frais avec la carte métal. Tarif de 2,95 % du montant pour les clients de la carte classique.

Détail des services offerts par Sogexia

Les clients retrouveront sur la plateforme de Sogexia des services de gestion de budget des dépenses. Il est à noter que le client n’a vraiment pas besoin de justificatif pour ouvrir une carte avec Sogexia. La néobanque restant disponible pour tout le monde, quels que soient les revenus.

Avantages

- Présence dans pas moins de 31 pays

- Gestion des dépenses

- Conditions d’ouverture de compte souples

- Solide service clients

Inconvénients

- Frais à l’étranger élevés

- Frais sur les réceptions des virements et sur les retraits aux distributeurs

Vivid : Une application gratuite pour gérer toutes ses finances

Frais et commissions de Vivid

Résolue à apporter des idées nouvelles sur le marché, la Néobanque Vivid propose l’ouverture d’un compte bancaire avec un choix entre deux types de cartes bancaires. Il s’agit de :

- Vivid Standard

- Vivid Prime

La première offre, Vivid Standard est gratuite pour ses utilisateurs. Aucun frais ou montant n’est supporté chaque mois pour la détention de la carte métal Vivid Standard. Les prélèvements automatiques, les transferts d’argent et les paiements internationaux sont sans frais. La seconde option, c’est-à-dire la carte Vivid Prime est soumise à un abonnement de 9,90 €/mois. Les 3 premiers mois de souscriptions sont gratuits. Cette dernière formule offre un plafond de 1000 € le mois pour les retraits dans tout le monde entier et jusqu’à 107 devises supportées.

En dehors de cette offre bien appréciée de sa communauté, Vivid intègre dans ses différentes formules le Cashback. Une astuce pour faire gagner de l’argent à sa communauté à chaque achat effectué avec la carte bancaire Vivid. Vous pouvez bénéficier jusqu’à 10 % de réduction. Il faut préciser que les offres sont plus complètes sur la formule Prime.

Détails des services offerts

Vivid est une Néobanque qui propose un compte bancaire en ligne à sa communauté. Vous bénéficierez d’un compte supportant plusieurs devises et disponible pour vos diverses opérations. Vous avez le choix entre la carte Vivid Standard et Vivid Prime.

Vivid intègre dans ses options un outil de suivi et de gestion de budget. C’est un atout pour vous permettre de maitriser vos différentes dépenses. C’est une astuce pour une gestion financière saine.

Avantages

- Processus simple d’ouverture de compte

- Une plateforme simple à utiliser pour gérer efficacement son argent

- Deux options attractives de comptes (offre gratuite ou payante)

- Un programme de cashback très intéressant

- Service de paiement sécurisé (Apple pay et Google pay)

Inconvénients

- Une offre de cashback limitée sur la formule Vivid Standard

- Pas de possibilité de découvert bancaire

Xaalys : Néobanque spécialisée sur les ados

Frais et commissions de Xaalys

L’offre de Xaalys comprend une carte gratuite pour ados, avec un abonnement de 2,99 € par mensuel pour 1 personne, 4,99 € mensuels pour 2 personnes et 6,99 € mensuels pour 3 personnes. La carte de paiement et retrait MasterCard internationale ne facture pas de frais en France et au sein de la zone euro. Une carte virtuelle est également disponible pour des paiements internet plus sécurisés. L’offre comprend aussi un RIB français. On peut par ailleurs souscrire avec la carte bancaire à une option internationale facturée 15 € mensuels, pour bénéficier de la gratuité des paiements en dehors de la zone euro.

Détail des services offerts par Xaalys

Via l’application de Xaalys, la néobanque vise à participer à l’éducation financière des adolescents en les accompagnant vers l’autonomie financière en leur apprenant à mieux gérer leur argent. Cela passe par exemple par des jeux interactifs.

Xaalys permet aussi aux parents de contrôler à distance le compte de leurs enfants et de le bloquer en cas de besoin.

Avantages

- Carte pour ados gratuite

- Application d’éducation financière

- Aucun découvert

- Carte bancaire internationale et carte virtuelle sans frais

Inconvénients

- Néobanque récente

- Frais annexes élevés

N26 : Néobanque appréciée des jeunes

Frais et commissions de N26

N26 offre à ses clients trois types de comptes :

- Standard

- You

- Metal

Le compte N26 standard est gratuit, offrant une carte bancaire avec paiements sans frais et 3 retraits gratuits en euros par mois. Le compte N26 You coûte 9,90 € par mois, et offre en plus 5 retraits gratuits, ainsi que des retraits illimités en devises. Enfin, le compte Metal coute 16,90 € par mois, et offre 8 retraits gratuits par mois.

Les frais sur les retraits à l’étranger hors euro sont facturés 1,7 % du montant retiré.

Détail des services offerts par N26

N26 est une néobanque complète, dont l’utilisation est très facile. La banque prétend “faire en sorte que l’envoi, l’épargne et la gestion de votre argent soit plus facile que de faire une tasse de thé”.

Les clients de la néobanque N26 peuvent choisir entre 3 types de comptes bancaires différents. C’est également le cas pour les clients professionnels qui peuvent ouvrir 3 types de comptes différents pour leur activité.

N26 est une néobanque qui offre la plupart des fonctionnalités habituelles d’une banque classique, mais de manière entièrement numérique.

Avantages

- Néobanque avec licence européenne

- Paiements gratuits à l’étranger

- Notifications instantanées des dépenses

- Support client directement dans l’application

Inconvénients

- 1,7 % de frais pour les retraits d’espèces à l’étranger

- Pas d’assistance téléphonique et des heures réduites d’assistance en ligne

- Virements permanents indisponibles

- Pas de découvert autorisé

Revolut : Néobanque avec fonctions de trading

Frais et commissions de Revolut

Revolut propose trois types de comptes, avec des services et des frais différents :

- Standard

- Premium

- Metal

Le compte standard est gratuit, offrant notamment le retrait d’espèces gratuit jusqu’à 200 € par mois, puis 2% du montant au-delà. Les clients peuvent également bénéficier d’un virement international gratuit par mois, mais ils devront payer 0,50 € par opération au-delà. Le compte Premium de Revolut coute 7,99 € par mois. Avec cette offre, les clients peuvent retirer gratuitement 400 € par mois, puis une commission de 2 % du montant est applicable au-delà.

Par contre, les virements internationaux sont non seulement illimités, mais également gratuits. Enfin, les titulaires du compte Premium de Revolut doivent payer un abonnement mensuel de 13,99 €. Les retraits d’espèces sont gratuits jusqu’à 800 € par mois et puis 2% du montant au-delà. Les virements internationaux sont également gratuits et illimités.

Détail des services offerts par Revolut

Revolut est une néobanque qui offre des solutions de paiement et de virements, mais aussi une offre de courtage en ligne pour le trading.

Avantages

- Néobanque intuitive et facile à utiliser

- Zéro frais applicables pour la tenue du compte

- Plusieurs types de compte, dont un compte standard gratuit

- Frais de trading relativement bas

- Des virements internationaux gratuits

- Retraits gratuits jusqu’à un certain montant

Inconvénients

- Impossible d’obtenir un prêt auprès de cette banque

- Il n’est pas autorisé de faire des dépôts de chèques ou d’espèces

Monese : Une des Néobanques les moins chères

Frais et commissions de Monese

La néobanque Monese offre 3 comptes :

- Simple

- Classic

- Premium

Le compte Simple est gratuit sans abonnement, mais la carte bancaire coute 4,95 € par mois, offrant des retraits gratuits jusqu’à 200 € par mois et des dépenses gratuites jusqu’à 2 000 € par mois. Le compte Classic coute 5,95 € par mois, offrant une carte bancaire gratuite et des retraits gratuits jusqu’à 900 € mensuellement. Pour le compte Premium qui coute 14,95 € par mois, la carte est gratuite, et les retraits sont gratuits également et illimités.

Les frais des retraits s’élèvent à 2 % après le montant gratuit.

Détail des services offerts par Monese

Monese offre un large éventail de services de néobanque à ses clients. Ils pourront par exemple ouvrir des comptes multidevises (EUR, GBP et RON), un compte d’épargne non rémunéré, obtenir des prêts à travers une plateforme de mise en relation, le suivi du solde et des dépenses en temps réel…

Avantages

- Bons services pour les voyages

- Paiements gratuits à l’étranger (à concurrence de la limite)

- Prélèvements automatiques

- Virements permanents

- Comptes multidevises (EUR, GBP et RON)

Inconvénients

- Aucuns découverts

- Pas de dépôts de chèques

- Plusieurs limitations du compte

- Compte gratuit limité

Comment ouvrir un compte dans une néobanque

Voyons maintenant comment ouvrir un compte dans une néobanque, étape par étape, avec bunq.

Etape 1: Télécharger l’application bunq

Pour commencer, il faut télécharger l’application bunq puisqu’il s’agit d’une néobanque 100% mobile. Dans le Play Store ou l’App Store, recherchez simplement bunq – la banque de La Liberté.

Cliquez ici puis ensuite sur « Installer » pour télécharger l’application mobile de bunq . Celle-ci se télécharge et s’installe en quelques secondes.

Etape 2: Configurer votre compte

Ouvrez ensuite l’application bunq pour découvrir l’écran reproduit ci-dessous.

Cliquez ensuite sur « Commencer à explorer ». Vous aurez ensuite le choix entre une configuration :

- Facile : la configuration la plus appréciée par la plupart des utilisateurs bunq.

- Business : la configuration pour un compte professionnel

- Manuelle : pour personnaliser la configuration de l’application bunq.

Pour ce tuto bunq, nous allons poursuivre avec la configuration « facile ».

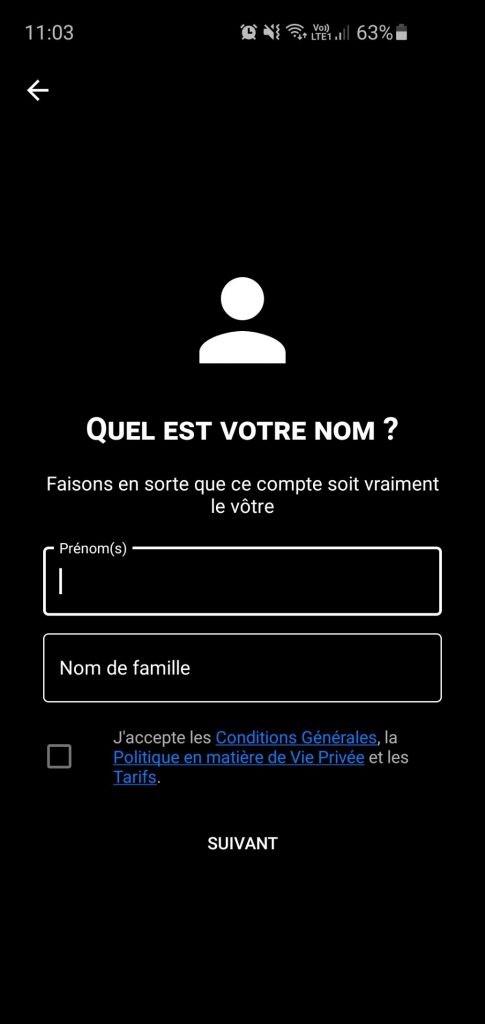

Etape 3 : S’inscrire

Ensuite, le processus d’inscription et d’identification va commencer. Tout d’abord, vous devez renseigner votre prénom et nom de famille. Cochez ensuite la case d’acceptation des conditions générales et de la politique en matière de vie privée et de tarifs. Cliquez ensuite sur « Suivant » pour poursuivre.

Dans l’écran suivant, vous devrez renseigner ensuite votre date de naissance.

Passez les quelques écrans concernant des informations sur bunq en glissant vers la gauche. Sur le dernier écran, cliquez ensuite sur « Planter des arbres ».

Il vous sera ensuite proposé d’inviter des amis. Si vous souhaitez passer cette étape, appuyez simplement sur la flèche en haut à gauche de votre écran.

Vous venez de vous inscrire chez bunq , et vous avez sous vos yeux votre compte néobanque.

Voilà, vous n’avez plus qu’à reproduire ce processus de votre côté!

Les néo banques sont-elles juridiquement des banques ?

Les néobanques sont tout autant sécurisées et fiables que les banques traditionnelles et les organismes de crédit, mais il est du devoir des clients de vérifier s’ils sont assurés. Quand une néobanque ne permet pas d’obtenur une garantie gouvenementale sur les dépôts, mieux vaut passer son chemin.

Notons que les grandes banques classiques ont remarqué la demande croissante de produits néobancaires et ont donc évidemment commencé à offir des services similaires pour faire face à la concurrence, si bien que la frontière entre néobanques, banques en ligne et banques traditionnelles commence à s’effacer. Toutefois, les néobanques sont principalement destinées à attirer des consommateurs férus de mobilité, de technologie, ainsi que les populations sous-bancarisées.

Néobanques et banques traditionnelles, quelle différence ?

Les « néobanques » sont des concurrents exclusivement numériques des banques traditionnelles, qui proposent des alternatives technologiques aux services traditionnellement offerts par les banques, comme les comptes courants, les prêts, les cartes de crédit ou le financement du commerce.

Elles ne sont pas nécessairement des banques à part entière, mais peuvent détenir des licences alternatives ou travailler avec des partenaires agréés pour offrir leurs services.

Avec ce phénomène mondial en plein essor, que peuvent offrir ces nouveaux acteurs que les banques traditionnelles ne peuvent pas offrir ?

- Ouverture de comptes entièrement numériques : La possibilité d’ouvrir un compte via votre smartphone ou votre ordinateur portable est une caractéristique essentielle des néobanques du monde entier.

- La totalité des services disponibles sur l’app : Si la plupart des banques commerciales disposent d’une sorte d’option de banque en ligne, rares sont celles qui ont mis au point un moyen permettant aux nouveaux clients d’ouvrir un compte sans avoir à se rendre dans une agence.

- Rapidité du processus d’ouverture de compte : Lorsque vous ouvrez un compte bancaire auprès d’une banque, le processus ressemble généralement à ceci : vous vous rendez dans une agence avec tous vos documents (preuve d’adresse, documents d’identité, contrats de travail, etc.), vous rencontrez un conseiller, qui enverra ensuite votre demande pour examen. Ensuite, il faut attendre entre deux semaines et plusieurs mois. Avec une néobanque, c’est réglé dans la journée, voire dans l’heure.

Néobanque et banque en ligne, quelle différence ?

Les banques en ligne et les néobanques sont très similaires, dans le sens où tous leurs services sont disponibles en ligne, et qu’elles ne disposent pas d’agences physiques.

Cependant, il existe une différence de taille, dans la mesure où toutes les banques en ligne, comme par exemple Boursorama, appartiennent à de grands groupes bancaires.

A l’inverse, les néobanques sont souvent des Fintech indépendantes. Outre la régulation et les garanties qui diffèrent, on notera que la principale conséquence est que les néobanques offrent souvent moins de services différents que les banques en ligne, mais affichent aussi souvent des tarifs légèrement moins élevés.

A qui s’adressent les néobanques ?

Amateurs de smartphones et de technologies

Les néobanques sont définitivement axées sur la mobilité et la gestion via application. Cela inclut la possibilité de s’inscrire pour un compte par l’intermédiaire de l’application, de contacter votre banque par le biais de services de messagerie intégrés et, bien sûr, d’effectuer des transferts et des paiements par l’intermédiaire de l’application.

Les néobanques intègrent également les dernières technologies mobiles dans leurs applications. C’est pourquoi les néobanques sont souvent les banques privilégiées par les amateurs de technologies.

Grands voyageurs et backpackers

L’un des plus grands obstacles auquel beaucoup de voyageurs fréquents sont confrontés est de trouver comment dépenser leur argent à l’étranger d’une manière à la fois pratique et qui ne ne soit pas trop onéreuse. C’est pourquoi les voyageurs pourraient être heureux d’apprendre que les néobanques et autres applications financières sont pour certaines taillées pour le voyage.

Certaines néobanque proposent en effet la conversion gratuite de devises, la gratuité des paiements et retraits en devises, et même parfois des comptes multidevises.

Public avec une sensibilité écologique

Les néobanques sont parfois engagées dans des causes liées à l’écologie. Elles veulent être des endroits où vous pouvez placer votre argent en toute sécurité et effectuer vos opérations, mais elles veulent aussi vous aider à améliorer votre santé et votre conscience financières. Dans ce cadre, certaines proposent des services tels que la plantation d’arbres en votre nom au fur et à mesure des dépenses, comme le fait bunq. D’autres proposent des cartes biodégradables, ou non polluantes, éventuellement en acier. D’autres encore s’engagent à ne pas prêter à des projets liés à des industries telles que les combustibles fossiles et le tabac.

Les avantages des neobanques

Dans cette section, nous résumerons les principaux avantages des néobanques, qui ont déjà été évoqués précédemment dans ce guide.

Simplicité d’utilisation

Dans la mesure où les néobanques ne proposent pas d’agences bancaires dans lesquelles vous pouvez vous rendre pour recevoir de l’aide, elles proposent toutes des services très faciles à utiliser depuis leurs applications, même si vous n’êtes pas particulièrement à l’aise avec la technologie. De plus, toutes les néobanques proposent des centres d’aide très étoffés conternant de nombreux tutoriels décrivant l’utilisation de tous les services de la néobanque et des fonctionnalités de son application.

Des comptes accessibles aux jeunes et aux personnes sans revenus, ainsi qu’aux nomades

Les néobanques sont pour la plupart accessibles aux jeunes et aux personnes sans revenus. En d’autres termes, elles sont plus accessibles que les banques traditionnelles si votre profil financier n’est pas aussi solide que vous le souhaiteriez. En ce sens, les néobanques ont également une utilité sociale, en permettant aux personnes non bancarisées d’avoir accès à un minimum de services, à moindre coût. Il est également intéressant de relever que bien que toutes les néobanques exigent bien évidemment des justificatifs d’identité, nombreuses sont celles qui n’exigent pas de justificatifs de domicile, ce qui est pratique pour les digital nomads ou les personnes constamment en voyage.

Une carte bancaire MasterCard ou Visa

Comme toutes les banques, traditionnelles ou en ligne, les cartes fournies par les néobanques sont des cartes Visa et Mastercard dans la plupart des cas, ce qui offre en soit de nombreux avantages, notamment en termes d’assistance et d’assurance, sans compter l’accès à des millions de distributeurs automatiques à travers le monde. Souvent, les néobanques proposent également une carte bancaire gratuite.

Faibles coûts et frais réduits

La réduction des réglementations et l’absence de risque de crédit donnent aux néobanques la possibilité de réduire leurs coûts à un faible niveau. Les produits et services sont la plupart du temps peu chers, et sans frais mensuels. De plus, lorsque les néobanques proposent des produits d’éparge, elles rémunèrenement généralement mieux que les banques classiques. Enfin, si une néobanque propose des crédits, le taux est aussi généralement moins élevé que dans les établissements traditionnels.

Application mobile permettant de gérer l’ensemble des opérations

Les néobanques vous permettent de réaliser la totalité de vos opérations bancaires par le bias d’une application mobile pour smartphone. En complément des opérations bancaires de base, les applications des néobanques permettent de gérer vos budgets, voire de faire des investissements. Les applications mobiles des néobanques permettent par ailleurs pour la plupart de contacter le service client directement depuis l’application.

Ouverture de compte facile et rapide

Ces établissements, qui sont à la pointe de la technologie, offrent aux clients la possibilité d’ouvrir très rapidement des comptes et de traiter diverses demandes. Généralement, on peut ouvrir un compte dans une néobanque en quelques minutes. Les néobanques qui proposent des prêts peuvent par ailleurs se passer des processus de demande de prêt complexes que suivent les banques classiques, préférant des stratégies innovantes pour évaluer votre situation financière et accélérer la validation ou le refus des demandes.

Les inconvénients des néobanques

Bien que les néobanques présentent comme nous l’avons vu plus haut de nombreux avantages, il faut également rester conscient de certaines limites, inconvénients et risques.

Pas de produits d’épargne réglementée

Si certaines néobanques offrent des solutions d’épargne et de placement, comme des comptes de trading ou la possibilité d’acheter des crypto-monnaies, les néobanques ne peuvent proposer aucun service d’épargne réglementée, puisqu’elles ne sont pas juridiquement des banques. Ainsi, il sera impossible d’ouvrir un contrat d’Assurance Vie, un Livret A ou un PEA par exemple dans une banque en ligne.

Il faut être à l’aise avec la technologie

Si vous n’avez pas pour habitude de suivre toutes les tendances de la technologie, vous devriez éviter les néobanques. Il vous sera impossible de bénéficier pleinement des services si vous n’êtes pas à l’aise pour naviger sur un smartphone ou un navigateur internet. Certains clients aiment s’informer de toutes les nouvelles technologies et les maitriser, mais si ce n’est pas votre cas, les néobanques pourraient ne pas être adaptées à votre situation.

Moins réglementées que les banques traditionnelles

Les néobanques n’étant pas considérées comme des banques au sens juridique du terme, Il est possible que vous n’ayez pas de recours juridique ni aucune procédure clairement établie en cas de problème avec une néobanque. Il est possible que le confusion s’installe à propos de l’indentification des responsabilités en cas de fraudes et erreurs potentielles. Il faut aussi que vous vous assuriez que votre néobanque offre sous une forme ou sous une autre une assurance-dépôts garantie par l’Etat.

Pas d’agences bancaires physiques

Il est de nos jours très commun de pouvoir tout faire sur Internet, et les néobanques permettent parfois via des partenariats d’utiliser des réseaux de distributeurs automatiques pour réaliser des opérations bancaires, mais certains clients veulent pouvoir se rendre dans une agence et faire leurs opérations bancaires avec l’aide d’un conseiller ou d’un guichetier. Cela peut effectivement être d’une aide précieuse pour les transactions complexes, ou en cas de problème, bien que les néobanques proposent toutes des services clients particulièrement efficaces et disponibles.

Conclusion : les néobanques sont-elles le futur ?

Il est indéniable que les néobanques offrent de nombreux avantages : Elles sont très pratiques et faciles à utiliser, notamment via des applications mobiles à la pointe de la technologie, et elle sont bien moins chères que les banques traditionnelles, mais également que les banques en ligne plus classiques. Cependant, le revers de la médaille est que les néobanques n’offrent pas autant de services différents que les banques en ligne. De ce fait, et dans l’attente que les néobanques développent davantage leurs services, les néobanques sont considérées par beaucoup comme des banques secondaires utilisées en complément de leur banque principale.

A ce titre, on notera que bunq propose un compte qui comprend l’engagement de la part de la banque de planter des arbres au fur et à mesure des dépenses réalisées avec la carte de paiement, à concurrence d’un arbre tous les 100 euros. C’est donc un choix judicieux de banque secondaire pour les personnes soucieuses de l’écologie et de la protection de l’environnement.

Questions fréquentes

Les néobanques permettent-elles de souscrire à des solutions d’épargne réglementées ?

La plupart des néobanques ne détiennent pas de licence bancaire, et elle ne peuvent donc pas fournir de solutions d’épargne réglementées par l’Etat. Cela comprend les contrats d’assurance vie, les PEA, les Livrets A ou encore les LIvrets de développement durable.

Quel est le principal avantage des néobanques?

Le principal avantage des néobanques est la facilité de gestion des comptes depuis les applications. Un autre avantage clé qui découle des frais de fonctionnement des néobanques réduits par l’absence d’agence est le fait que leurs services sont moins chers que les services équivalent des autres banques.

Quel est le principal inconvénient des néobanques?

Le principal inconvénient des néobanques est le nombre limité de services qu’elles proposent par rapport aux banques traditionnelles ou aux banques en ligne qui appartiennent à de gros groupes bancaires internationaux.

Quelle est la différence entre une néobanque et une banque classique ?

Une néobanque propose des services 100% en ligne, tandis qu’une banque traditionnelle dispose, en plus d’un portail web, d’agences physiques réparties sur le territoire français. Il existe biensur de nombreuses autres différences clés que nous avons abordées au cours de ce guide.

Quelle est la différence entre une banque en ligne et une néobanque ?

Les banques en ligne appartiennent généralement à de grands groupes bancaires, et sont donc légalement des banques, tandis que les néobanques sont souvent des Fintech indépendantes qui ne détiennent pas de licences bancaires, mais qui sécurisent légalement les fonds des clients par d’autres moyens.

Combien de temps dois-je attendre pour recevoir ma carte bancaire avec une neobanque?

L’ouverture de compte auprès d’une néobanque est généralement quasi-instantanée. Toutefois, la réception de votre carte dépendra des services postaux, et le délai peut varier en fonction de l’endroit depuis lequel la carte est postée, ou du service postal utilisé.