Fiscalité trading : Le guide complet pour votre déclaration 2026

La fiscalité du trading est un point crucial à prendre en compte, surtout en France où les taux d’imposition sont parmi les plus élevés du monde. Dans ce guide, nous allons donc vous expliquer en détail quelle est la fiscalité du trading, comment déclarer vos gains et vos pertes, et des conseils pour réduire vos impôts. Qu’en est-il de la fiscalité trading crypto ?

Fiscalité trading France

En ce qui concerne le taux d’imposition, celui-ci de 30 % et est appelé prélèvement forfaitaire unique (PFU). Ces 30 % se décomposent en 17,2 % de contributions sociales et 12.8 % d’impôts sur le revenu.

Fiscalité compte de trading

Bien entendu, en cas de moins-value, vous ne payez pas d’impôts. Par ailleurs, si vous détenez plusieurs comptes de trading, il faudra calculer la plus ou moins-value globale de tous les comptes pour pouvoir calculer votre imposition.

Notez pour finir que vous payez les impôts pour l’année précédente. Par exemple, les impôts que vous paierez en 2021 concernent les plus-values réalisées au cours de l’année 2020. Enfin, la fiscalité day trading est la même que pour le scalping ou le swing trading.

Exemple de fiscalité trading en France

Au cours de l’année 2020 vous avez réalisé au total 220 opérations gagnantes pour une plus-value de 52000 €. Au cours de la même année, vous avez accusé 100 opérations perdantes, pour une perte totale de 20000 €.

Dans ce cas la plus-value totale de l’année sera de :

52 000 € – 20 000 € = 32 000 €

Vous serez donc imposé sur cette somme de 32000 €. Compte tenu du prélèvement forfaitaire unique de 30 %, cela représente un impôt de 9600 €. Ainsi, votre plus-value nette d’impôts sur l’année 2020 sera de :

32 000 € – 9 600 € = 22 400 €

Une fois les impôts déduits, le trading a donc rapporté un bénéfice net d’impôts de 22 400 € dans cet exemple.

Trading fiscalité : Brokers qui facilitent votre fiscalité

L’imprimé fiscal unique, ou IFU, est un document fourni annuellement par les banques et les brokers opérant en France.

Concrètement, l’IFU et un résumé de vos plus et moins-values mobilières, ce qui vous sert de base pour le calcul de votre imposition. Tous les organismes financiers opérant en France sont légalement obligés de le fournir à leurs clients.

Fiscalité des Brokers Hors de France

En ce qui concerne les brokers en ligne les plus connus, on notera qu’il existe très peu d’intermédiaires qui ont des bureaux en France et qui sont donc tenus de fournir un imprimé fiscal unique à leurs clients.

Sachez que cela ne signifie en aucun cas que ces brokers ne sont pas autorisés à offrir leur service aux clients français. Cela signifie simplement qu’ils ne fourniront pas ce document.

Au lieu de cela, ils vous fourniront un accès détaillé à l’historique de toutes vos positions incluant un résumé des gains et pertes.

En d’autres termes, ils vous fourniront les mêmes informations que les brokers français avec l’IFU, simplement sous une autre forme.

Fiscalité trading 2026 : Trouver les gains et pertes à déclarer aux impôts

• 2 – Accéder à MetaTrader

• 3 – Télécharger votre historique de trading

Ci-dessous, nous détaillerons chacune de ces étapes dans un tutoriel pas à pas.

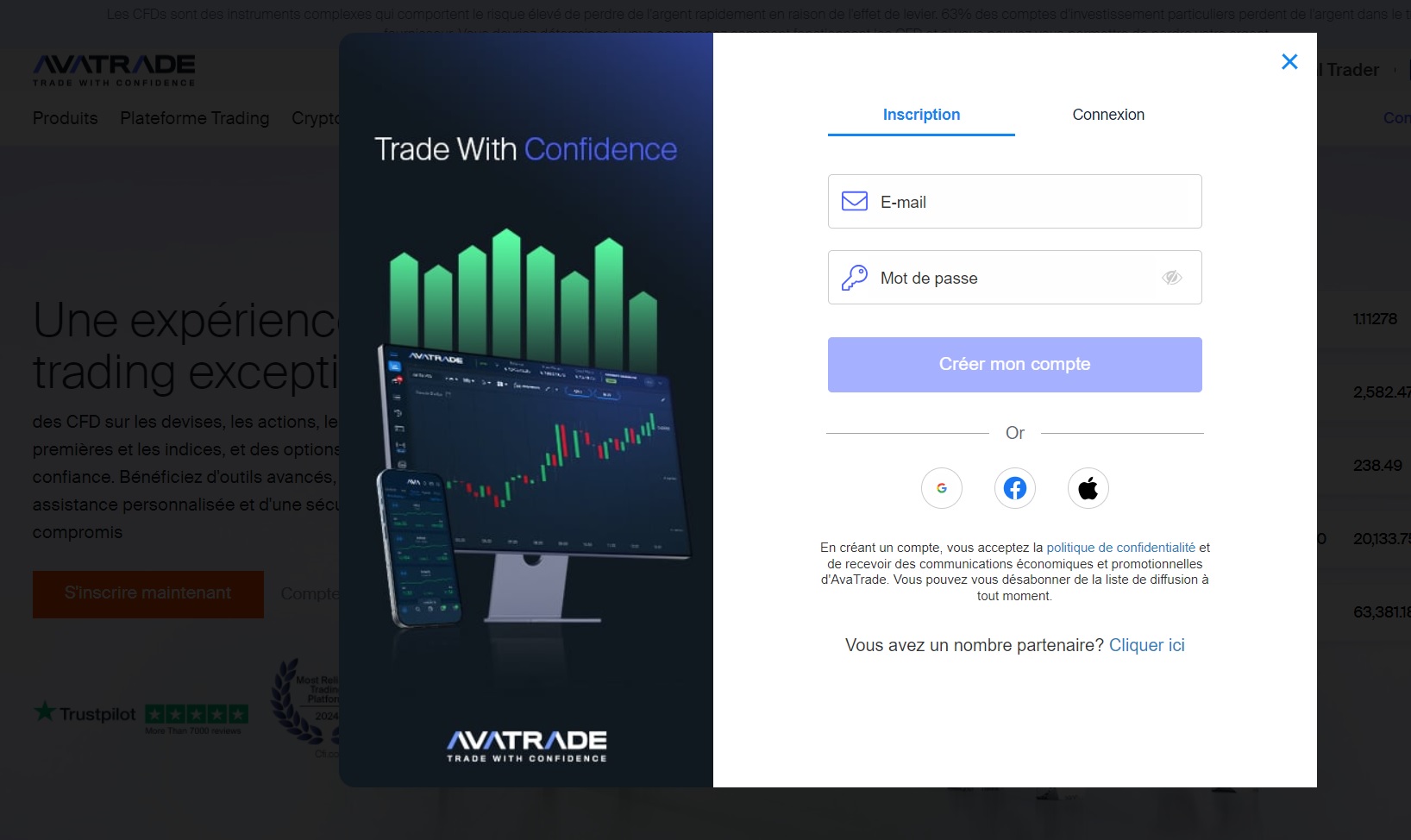

Étape 1 : Ouvrez votre Compte de Trading

Comme vous allez le découvrir dans ce tutoriel, il est très simple et très rapide d’ouvrir un compte de trading auprès du broker AvaTrade.

Il faudra tout d’abord vous rendre sur le site du broker. En haut de la page d’accueil, vous trouverez un bouton orange « créer un compte ». Cliquez sur celui-ci fin d’ouvrir le formulaire d’inscription basique.

Après avoir complété et validé ce formulaire initial, vous découvrirez l’écran suivant:

Il faudra y inscrire plusieurs renseignements personnels. Il s’agit d’une mesure qui vise à obliger les brokers à vérifier qu’ils proposent des produits financiers adaptés aux connaissances de leurs clients.

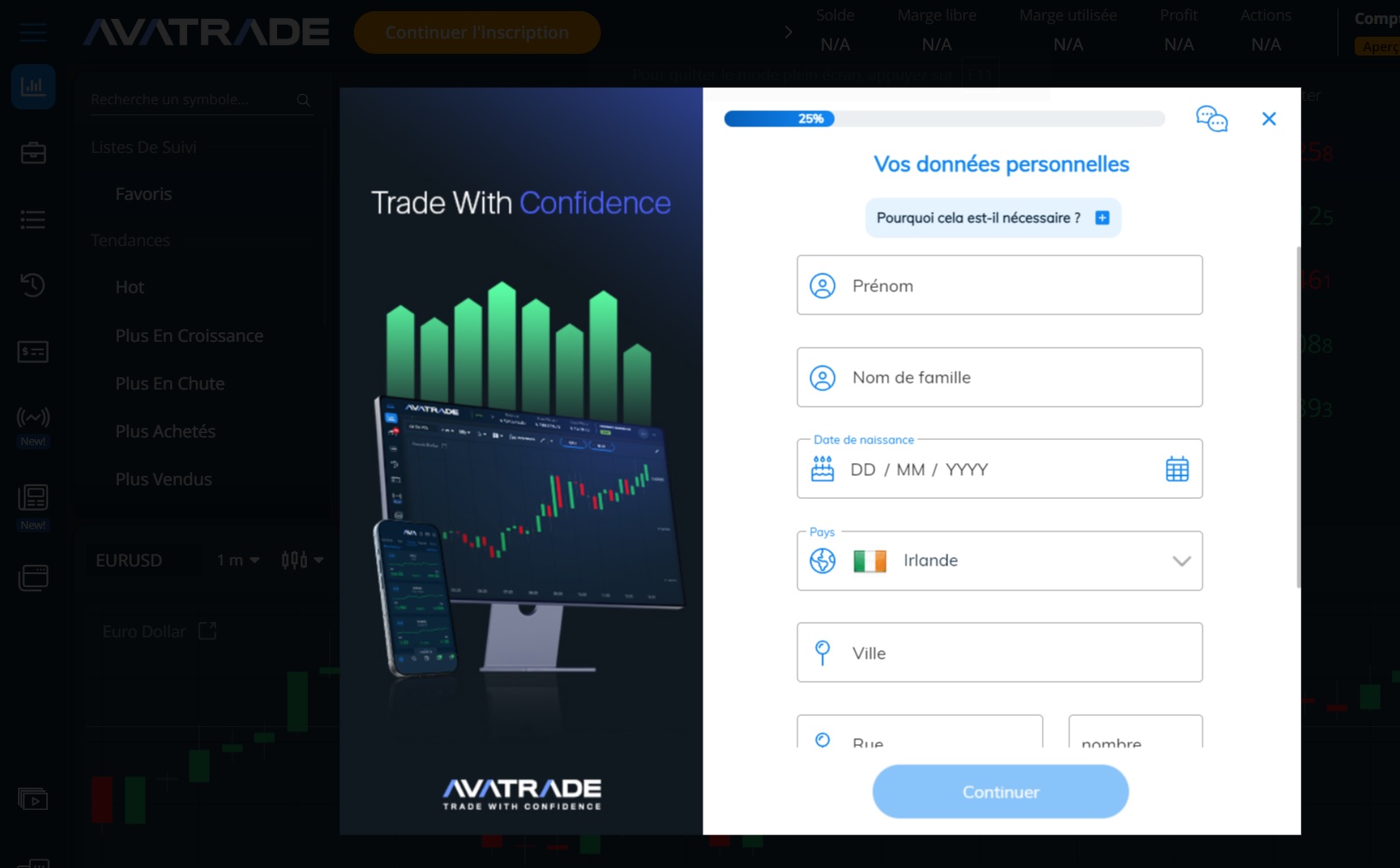

Notez qu’il sera également nécessaire faire parvenir à AvaTrade des documents justificatifs :

- Une pièce d’identité (passeport, carte d’identité ou permis de conduire)

- Un justificatif de domicile (facture d’eau, d’électricité, de gaz, téléphone fixe…). Les factures de téléphone mobile ne sont pas acceptées.

L’envoi de ces documents s’effectue en cliquant sur l’onglet « télécharger le document » dans le menu à gauche de l’interface.

Une fois que vous aurez terminé de répondre au questionnaire et envoyé les justificatifs, la validation du compte sera très rapide. Notez d’ailleurs que vous serez prévenu par Email de la validation.

Enfin, vous devrez aussi vérifier le numéro de téléphone. Cette procédure consiste à recevoir un code par SMS que vous devrez ensuite entrer sur le site AvaTrade.

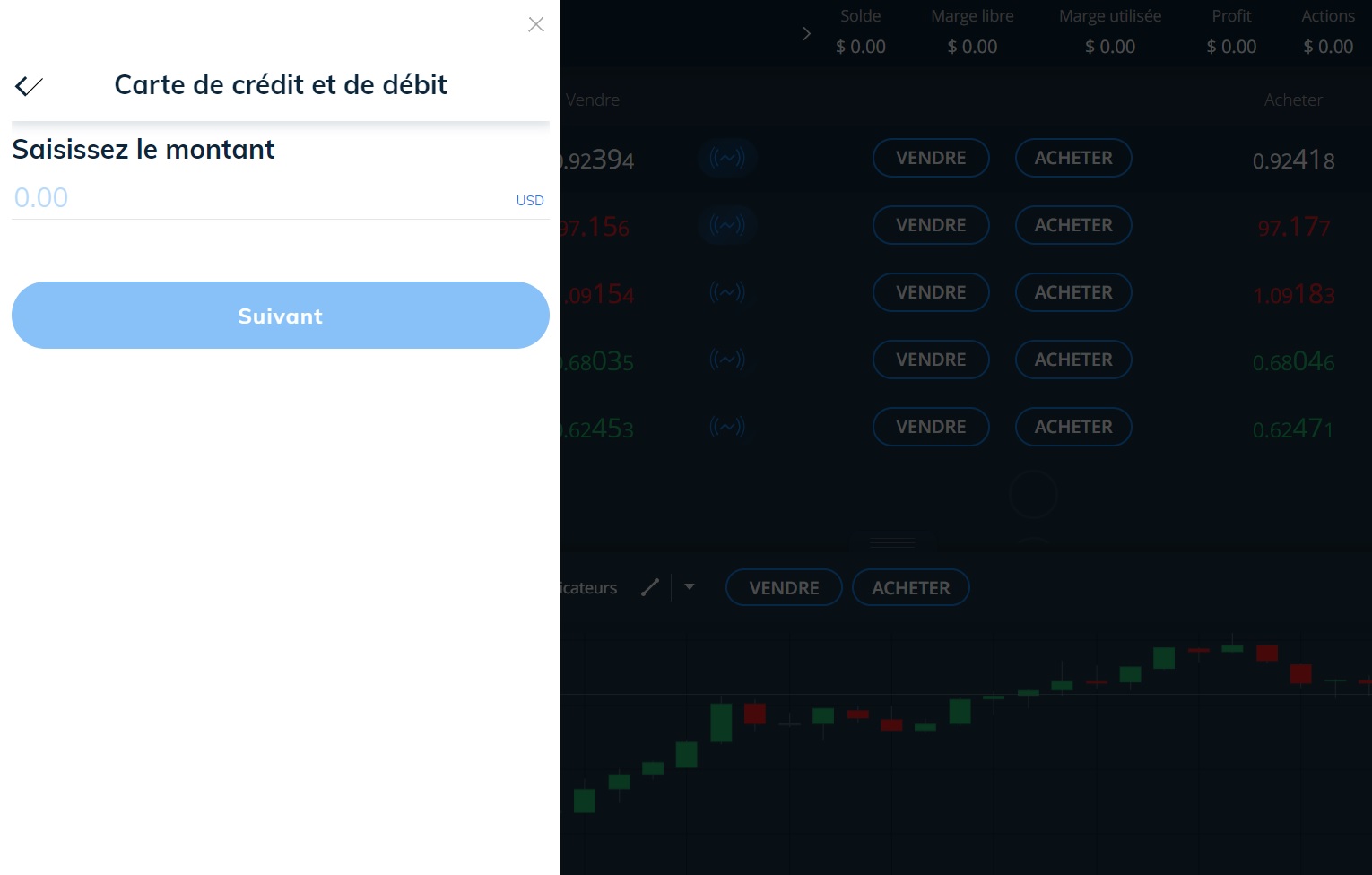

Étape 2 : Effectuez un dépôt sur la plateforme

La deuxième étape consiste à alimenter votre compte de trading. Pour ce faire, vous devrez cliquer sur l’onglet « Dépôt » puis sur « approvisionner votre compte ». Vous ouvrirez ainsi la page suivante :

Indiquez-y le moyen de paiement que vous souhaitez utiliser puis le montant du dépôt. Vous devrez également renseigner votre adresse postale à cette étape. Terminez et validez le paiement par un clic sur le bouton vert « Dépôt ».

Etape 3 : Obtenir des rapports de gains et pertes sur MT4

Les relevés de trading de MetaTrader 4 vous permettent d’évaluer votre performance globale de trading et d’examiner vos trades individuels. Pour accéder aux relevés de trading dans MT4 :

Allez dans l’onglet « Historique du compte » dans le menu inférieur « Terminal ».

Faites un clic droit pour faire apparaître un menu déroulant. Sélectionnez « Enregistrer comme rapport » dans le menu déroulant.

En cliquant avec le bouton droit de la souris dans l’onglet « Historique du compte », vous pouvez choisir de générer un rapport de trading pour l’ensemble de votre historique de trading (« Tout l’historique »), les « 3 derniers mois » ou le « dernier mois ». Vous pouvez également générer un rapport pour la période de votre choix en sélectionnant « Période personnalisée ».

Les rapports de trading quotidiens (Confirmations) et les rapports mensuels (Relevés) sont envoyés à l’adresse électronique que vous avez enregistrée.

Ce que vous trouverez dans votre rapport de trading :

- Dépôt/retrait : Le résultat total des dépôts et des retraits sur le compte au cours de la période considérée (si aucun dépôt ou retrait n’a été effectué, « Dépôt/Retrait » indiquera 0).

- Pertes et profits des transactions fermées : Total des pertes et profits des transactions fermées pendant la période.

- Pertes et profits flottants : Total des pertes et profits flottants sur toutes les transactions ouvertes sur le compte d’un client au moment où le rapport est généré.

- Marge : Marge totale pour toutes les transactions ouvertes au moment où le rapport est généré

- Solde : Le résultat financier total de toutes les transactions commerciales et non-commerciales (dépôts, retraits) sur le compte de trading au moment où le rapport est généré.

Fiscalité trading en France pour les particuliers : Que faut-il déclarer ?

La fiscalité du trading nécessite bien entendu de déclarer les plus-values, mais également les moins-values. Vous n’êtes en effet pas imposé sur chaque opération, mais sur le bilan total de toutes les opérations passées au cours d’une année.

Vous devrez donc déclarer les positions gagnantes aussi bien que les positions perdantes.

Fiscalité trading France : Pourquoi faut-il déclarer les pertes en trading ?

Dans le cas où votre année serait déficitaire, c’est-à-dire que le bilan total de l’année déboucherait sur une moins-value, il est également très important de la déclarer, même si aucun impôt ne sera prélevé.

En effet, les moins-values sont déductibles et reportables sur 10 ans.

Cela signifie que si vous réalisez une moins-value au cours d’une année, cette moins-value pourra être déduite des plus-values d’une année future dans un délai maximum de 10 ans.

Niche fiscale en trading : le PEA

Concrètement, l’avantage de la fiscalité trading du PEA est la possibilité d’obtenir la réduction d’impôts suivante :

Alors que l’imposition des plus-values mobilières est de 30 %, décomposés en 12,8 % d’impôt sur le revenu et 17,2% de prélèvements sociaux, le PEA permet de ne payer que les prélèvements sociaux.

L’imposition des plus-values passe donc de 30 % à 17,2 % avec le PEA.

Bien que cela puisse paraître alléchant, il y a en réalité trois gros bémols à souligner.

- Le premier est que l’argent investi dans un PEA est bloqué pendant au moins 5 ans. En effet, tout retrait d’un PEA de moins de 5 ans entraîne automatiquement sa clôture.

- L’autre inconvénient des PEA est que l’avantage fiscal ne s’obtient que pour les PEA de plus de 5 ans. C’est donc un compte à réserver à l’investissement à long terme.

- Dernièrement, il n’est possible d’y investir que sur des actions françaises ainsi que certains fonds d’actions français et européens. En d’autres termes, cela limite très fortement les possibilités d’investissement et de diversification.

Trading fiscalité : Comment déclarer vos gains en trading – Tuto et conseils

Sur votre cerfa de déclaration fiscale, les revenus issus du trading concernent les lignes :

- 3VG

- 3VH

Si votre broker est installé en France, l’imprimé fiscal unique vous fournira toutes les informations nécessaires pour que vous puissiez remplir ces 2 lignes.

Cependant, les meilleurs brokers n’ayant pas de bureaux en France, comme par exemple AvaTrade ou eToro, vous devez aussi savoir comment remplir votre déclaration avec un broker qui ne vous propose pas d’IFU. Nous vous fournirons donc ci-dessous quelques conseils pour vous aider à déclarer votre fiscalité trading forex dans ce cas.

Fiscalité trading en Suisse : Tenir un historique des transactions

Sans imprimé fiscal unique, vous allez devoir vous reposer sur l’historique des transactions fournies par votre broker. Tous les brokers en ligne vous permettent d’accéder à un historique de vos transactions. Cependant, il existe des brokers qui ne conservent pas l’intégralité de l’historique de vos transactions.

Par exemple, un broker peut décider de ne conserver l’historique uniquement pour les trois derniers mois. C’est pourquoi nous vous recommandons d’enregistrer régulièrement l’historique de vos transactions sur votre propre ordinateur, par exemple avec un fichier Excel.

Vous pouvez par exemple effectuer ce travail toutes les semaines, ou tous les mois.

Fiscalité trading Belgique : Déclarer vos gains à temps

Les impôts de l’année précédente sont dus à la fin de chaque année civile. Par exemple, vous devez avoir payé les impôts de 2020 avant la fin de l’année 2021.

Il est donc important de ne pas s’y prendre au dernier moment et en réalité de déclarer le plus tôt possible pour éviter d’avoir à effectuer ce travail dans le stress, ce qui pourrait être source d’erreur.

Vous y prendre à l’avance vous permet également d’avoir le temps de poser des questions au centre des impôts dans le cas où quelque chose ne serait pas clair dans le cadre de votre situation précise.

Surveiller l’évolution de la fiscalité dutrading

Enfin la fiscalité française étant l’une des plus compliquées au monde, il n’est pas surprenant qu’elle change souvent. Il est donc important que vous vous teniez informé de l’évolution de la fiscalité du trading en France.

En effet, il arrive souvent que des détails changent d’une année sur l’autre. En fonction de votre situation, ces détails peuvent avoir de grosses conséquences sur l’impôt dû.

Fiscalité robot trading forex, CFD, actions et crypto

La fiscalité du trading en France est globalement peu compliquée, surtout pour les traders indépendants que nous sommes et que vous êtes.

En effet, l’immense majorité des brokers proposent de trader sur de nombreux marchés. Cela comprend le forex, les matières premières, les actions, les indices, les ETF, et même les crypto-monnaies.

Cependant, chez la plupart des brokers en ligne, le trading sur ces marchés s’effectue par le biais de CFD. Or, en France, les CFD sont imposés au titre de l’imposition sur les valeurs mobilières, quels que soient les marchés sous-jacents sur lesquels ils permettent d’investir. Il en est de même pour la fiscalité crypto-monnaies.

En gros, chez les brokers en ligne la fiscalité du trading en France est la même quel que soit le marché, ce qui est très pratique.

Fiscalité trading Luxembourg : La fiscalité du trading chez les 2 meilleurs brokers

Dans cette section, nous vous présenterons 2 brokers en ligne triés sur le volet pour que vous puissiez choisir votre intermédiaire en toute confiance et en évitant les erreurs.

Nous vous fournirons également plus de détails sur chacun d’entre eux en ce qui concerne les données mises à disposition pour que vous puissiez remplir votre déclaration fiscale de trading en France.

AvaTrade – Broker Français pour faciliter votre fiscalité

Le courtier AvaTrade est également connu comme un broker Metatrader 4 et Metatrader 5. Cela signifie qu’il fournit l’accès à ses clients à ces célèbres plateformes de trading indispensables à ceux qui souhaitent mettre en place des stratégies de trading automatique.

AvaTrade est également un courtier qui propose d’accéder à plusieurs marchés parmi lesquels on retrouve notamment les actions, le forex, les matières premières, ou encore les indices boursiers.

Enfin, une des particularités les plus remarquables du broker AvaTrade est de proposer le trading d’options, une fonction rare chez les brokers en ligne.

En ce qui concerne les rapports de gains et pertes dont vous aurez besoin pour remplir votre déclaration d’impôts de trading, on notera que ceux-ci sont disponibles sur la plateforme metatrader 4 mise à disposition par AvaTrade. Pour la fiscalité du trading, récupérer votre historique est facile et rapide.

eToro – Meilleur broker pour le Copy Trading

La plateforme de trading du broker en ligne eToro est plébiscitée par les débutants pour sa facilité d’utilisation et son ergonomie. Toutefois, les traders expérimentés y trouveront également tout ce dont ils ont besoin pour réaliser des analyses complexes.

eToro vous permet comme les deux autres brokers de cette liste d’accéder à de nombreux marchés, y compris les actions, les ETF, les matières premières, le marché des devises, ou encore les indices.

En ce qui concerne la particularité la plus importante d’eToro, elle est liée à ses fonctions de trading social. En effet, il est possible de repérer les meilleurs traders de la plate-forme pour ensuite copier automatiquement leurs positions sur votre propre compte de trading, et ce gratuitement.

Sur eToro, les utilisateurs peuvent tirer parti d’une sélection d’outils avancés, dont des filtres personnalisables pour organiser les actifs selon des critères variés. Ils ont également accès à l’Intelligence Artificielle pour obtenir des recommandations sur les investisseurs à succès et d’autres informations stratégiques. De plus, un suivi en temps réel des actualités importantes est proposé, avec des calendriers intégrant des événements économiques et des rapports financiers majeurs.

Enfin, notons que le broker eToro ne propose pas d’imprimé fiscale unique. Cependant, pour la fiscalité trading forex, l’historique des transactions est très facilement accessible depuis la plateforme. Vous pouvez donc vous servir de cet historique pour remplir votre déclaration d’impôts. Il en est de même si vous devez remplir votre Leeloo Trading Fiscalité.

L’investissement crypto est proposé par eToro (Europe) Ltd en tant que DASP, enregistré auprès de l’AMF. L’investissement dans les crypto-actifs est très volatil. Aucune protection des consommateurs.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position.

Meilleurs paradis fiscaux trading

Un paradis fiscal est un pays qui offre une fiscalité avantageuse, voire nulle, à ses résidents fiscaux en ce qui concerne les gains réalisés avec le trading en ligne.

Précisons avant toute chose que profiter d’un paradis fiscal sans y résider est illégal. En effet, il est possible d’ouvrir une société offshore avec des prête-noms pour préserver votre anonymat, et vous permettre de trader depuis la France auprès de broker situés hors de France, et sans payer d’impôt. Mais dans ce cas, le trader se trouve dans l’illégalité totale.

Le seul moyen légal de réduire l’impôt sur les gains du trading est donc de s’expatrier dans un pays qui propose une fiscalité du trading avantageuse, et d’abandonner sa résidence fiscale en France (ce qui est possible si vous pouvez prouver que vous passez plus de 180 jours par an hors de France).

C’est ce que nous allons aborder dans cette section, en vous présentant plusieurs options de paradis fiscaux pour traders, et en précisant le taux d’imposition des plus-values pour chaque option :

| Juridiction | Impôt sur les plus-values | Impôt sur les Dividendes |

| Dubai | 0% | 0% |

| Israel | 20% | 20% |

| Maroc | 15% | 15% |

| Suisse | 0% | 40% |

| Monaco | 0% | 0% |

| Hong Kong | 0% | 0% |

| Russie | 20% | 13% |

| Ils Vierges Britanniques | 0% | 0% |

Conclusion : trading fiscalité France – Déclarer ses gains en trading

Avec un taux d’imposition global de 30 % sur les gains réalisés en bourse et sur les autres marchés financiers, la fiscalité du trading en France est un point à ne pas négliger lorsque vous commencez une activité de trader en ligne. Il faut aussi savoir que les brokers en ligne mettent à votre disposition toutes les données dont vous avez besoin pour remplir votre déclaration fiscale française.

Bien entendu, il existe des moyens de limiter voire de supprimer la fiscalité du trading, notamment en ayant recours à l’expatriation ou à des paradis fiscaux. Cependant, ces solutions ne sont en général accessibles qu’avec un capital important. Le mieux est donc de faire les choses dans les règles et de remplir scrupuleusement sa déclaration d’impôts chaque année en France, jusqu’à ce que votre activité de trading soit suffisamment solide pour envisager l’optimisation fiscale. À vous également de savoir la fiscalité trading qui s’applique à votre région (Fiscalité Trading Espagne, Fiscalité Trading Maroc, Andorre Fiscalité Trading ou Fiscalité Trading Portugal).

Questions & Réponses (0)