Investir dans l’Or : Guide et Conseils pour Investissement Or en 2026

Investir dans l’or est plus que jamais pertinent, surtout dans un contexte économique mondial dégradé suite à la pandémie de covid-19. Considéré comme un actif sûr par excellence, l’or a largement profité de ce contexte. De nombreux investisseurs se sont mis à investir dans l’or. Cet article vous explique comment investir dans l’or, et les divers moyens possibles. Nous verrons aussi pourquoi investir dans l’or est une bonne idée en 2026.

Le Cours de l’Or en 2026

Le cours de l’or a affiché une progression fulgurante au cours de l’hstoire, de moins de 300$ l’once au début des années 2000 à plus de 2000 dollars l’once en 2020, soit un gain de plus de 550%. Cela représente également une progression moyenne de près de 30% par ans depuis 20 ans.

Mais l’essentiel de cette hausse a été réalisée ces deux dernières années. Début 2019, le cours de l’or se situait vers 1200 dollars l’once. Face aux inquiétudes géopolitiques liées à la guerre commerciale Chine-USA et à d’autres facteurs plus techniques comme les politiques laxistes des banques centrales, l’or évoluait proche de 1500$ fin 2019.

La hausse a encore davantage accéléré en 2020 face à la pandémie de coronavirus qui a occasionné un mouvement généralisé vers les valeurs refuges, et en premier lieu l’or. En août 2020, l’or a ainsi dépassé pour la première fois de son histoire le seuil hautement psychologique des 2000 dollars.

Et bien que le métal jaune hésite à se maintenir au-dessus de ce seuil clé, la tendance de fond visible sur le graphique hebdomadaire reste positive.

Investir dans l’Or : 5 étapes simples à suivre

Suivez ces étapes fondamentales pour investir dans l’or facilement via CFDs :

- 1 – Choisir un broker de matières premières adapté à vos besoins. Nous recommandons Avatrade.

- 2 – Déposer des fonds sur la plateforme

- 3 – Rechercher l’actif « or » dans le tableau de trading

- 4 – Cliquez sur « acheter », sélectionnez un Effet de Levier, Stop Loss et Take Profit

- 5 – Cliquez sur « ouvrir la position »

Comment investir dans l’or?

Il existe de nombreux moyens d’investir dans l’or. Tout le monde a par exemple déjà entendu parler d’investir dans l’or physique en lingots ou en pièces, mais il est également possible d’investir son argent sur l’or via des contrats à termes, des produits dérivés, des ETF, et d’autres moyens. On parle alors de « l’or-papier »

Cependant, la méthode la plus simple, la plus répandue et la plus facilement accessible est l’achat or par le biais de CFD auprès de brokers en ligne, une méthode qui conviendra à ceux qui souhaitent trader l’or comme à ceux qui souhaitent investir son argent à long terme sur le métal précieux.

Dans la prochaine section, nous allons donc vous expliquer comment choisir un broker ne ligne pour Investir sur l’or en CFD, et nous allons vous détailler les différentes étapes de l’ouverture de compte jusqu’à la prise d’une position sur l’or chez un des brokers de notre sélection.

Top 10 Broker pour Investir dans l’or

Investir dans l’or via des CFD et autres dérivés (or-papier)

Dans la section suivante, nous expliquons comment investir votre argent dans l’or et les métaux précieux avec la méthode la plus simple, la plus répandue et la plus facilement accessible, qui est l’investissement dans l’or par le biais de trading CFD auprès de brokers en ligne, une méthode qui conviendra à ceux qui souhaitent trader l’or comme à ceux qui souhaitent investir à long terme sur les métaux précieux.

Etape 1: Trouver un broker de CFD pour Investir dans l’Or

Mais où investir dans l’or?

Votre première tâche avant de pouvoir Investir dans l’or sera de trouver un broker en ligne adapté à vos besoins qui vous permettra d’investir dans l’or facilement et économiquement.

Dans cette section, nous vous présenterons donc 3 brokers que nous avons sélectionné pour leurs qualités en matière de sécurité, et pour leurs avantages en ce qui concerne le trading sur l’or.

1. AvaTrade : Outils de recherche avancés pour les investisseurs experimentés

AvaTrade est régulé par la Banque centrale d’Irlande et par d’autres régulateurs internationaux dans d’autres régions du monde. Son siège social est basé à Dublin, en Irlande. Les traders d’Avatrade peuvent trader sur les plateformes MetaTrader 4 et MetaTrader 5, en plus de l’application mobile AvaTradeGo.

Voici les frais de trading de l’or chez AvaTrade.

| Type de Frais | Montant |

| Spread | 0.34 point |

| Rollover Achat Or | 0.0053 % |

| Rollover Vente | 0.0053 % |

Avantages

- Broker régulé et à protée internationale

- Large choix de plateformes de trading sur l’or

- Articles et tutos de formation au trading or

- Ouverture de compte facile et rapide

- Dépôts et retraits gratuits avec de multiples modes de paiement

Inconvénients

- Plateforme non idéale pour débutant

- Frais d’inactivité élevés

- Retraits lents – plus de 3 jours

2. XTB : Trader l’or sur une plateforme fiable à des tarifs avantageux

Voici les frais de trading de l’or sur XTB :

| Type de Frais | Montant |

| Spread | 0.3 point |

| Levier | 1:20 (5%) |

Avantages

- Des frais faibles

- Une large gamme d’actifs financiers

- Disponibilité d’un compte démo pour tester la plateforme

- Effet de levier jusqu’à 1:30

- Service client disponible 24h/24 et 7j/7

Inconvénients

- Pas de compte PEA disponible

3. Plus500 : Trading or sur une plateforme établie

Plus500 est un courtier en ligne fondé en 2008, basé à Chypre, régulé par la SySEC et la FCA en Europe, et par d’autres régulateurs internationaux. Plus 500 propose une plateforme de trading Web, simple et facile à utiliser par les traders débutants. Les traders plus avancés trouveront toutefois rapidement des limites à la plateforme.

Voici les frais de trading de l’or chez Plus 500.

| Type de Frais | Montant |

| Spread | 0.93 point |

| Rollover Achat Or | 0.0055 % |

| Rollover Vente | 0.0046 % |

Avantages

- Broker régulé en Europe

- Plateforme facile à utiliser idéale pour débuter le trading d’or

- Frais trading or relativement bas

Inconvénients

- Plateforme à fonctions limitées pour les traders avancés

- Absence de services de formation et d’analyses de marché

Etape 2 : Ouvrir un compte de trading

Pour ouvrir un compte de trading pour Investir sur l’or, rendez-vous sur le site d’Avatrade pour commencer l’inscription, qui ne prend que quelques minutes.

Cliquez simplement sur ce lien puis sur « Rejoignez maintenant ». Cela vous mène à la page d’inscription comme vous pouvez le voir sur l’image ci-dessous.

Ensuite, il suffit de choisir un nom d’utilisateur, rentrer votre mail, et choisir un mot de passe. Ce sont les seules informations nécessaires pour s’inscrire chez Avatrade. Cliquez ensuite sur « Créer un compte » pour finaliser l’opération. Vous serez directement redirigé vers la plateforme de trading Avatrade.

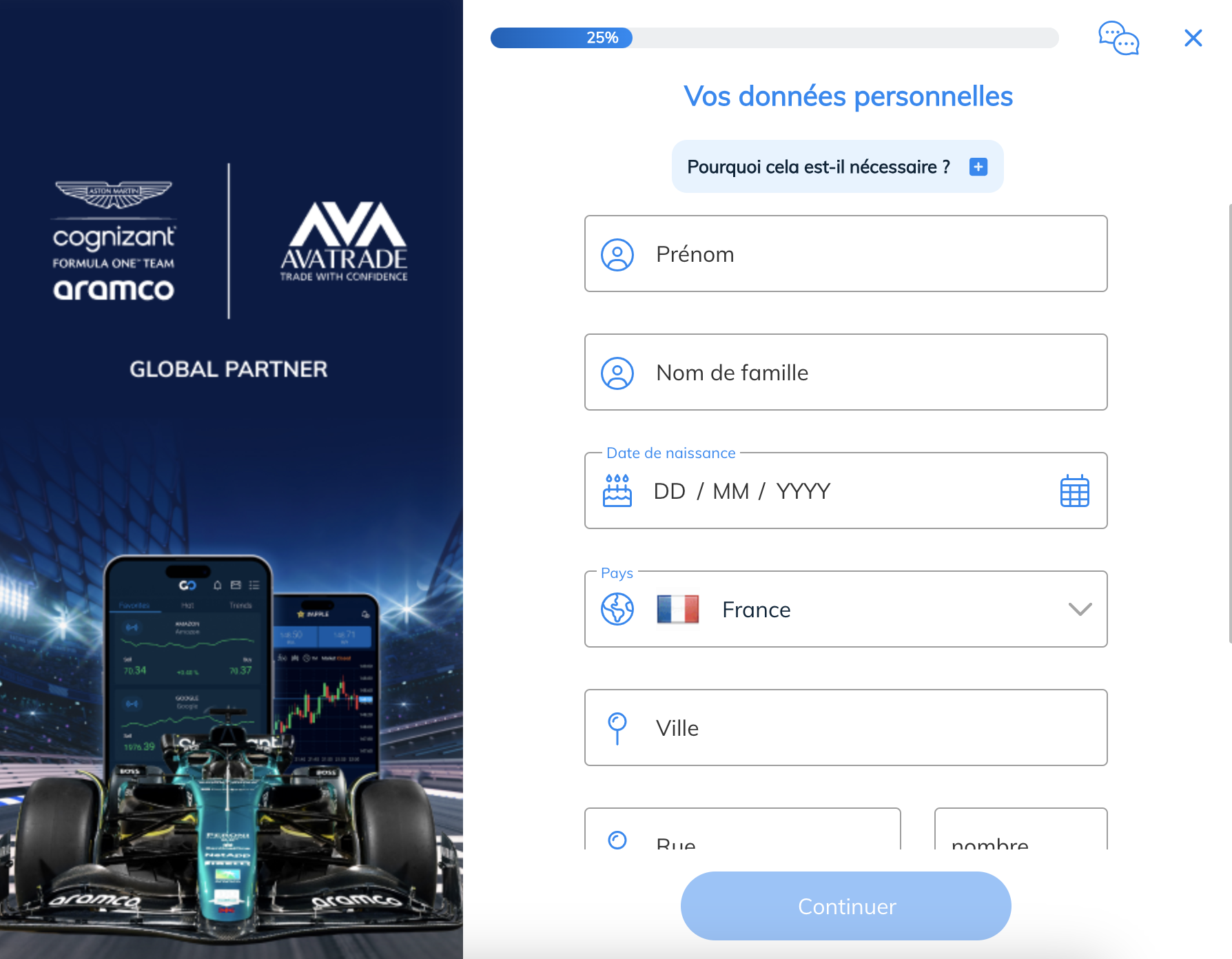

Etape 3 : Compléter votre profil

Vous devez maintenant compléter votre profil de trader avant de pouvoir Investir dans l’or sur les marchés financiers.

Pour cela, cliquez sur « Compléter profil » dans le menu de gauche.

Répondez ensuite aux questions liées à votre identité, vos revenus et votre expérience sur les marchés financiers. Terminez en envoyant une copie de vos documents d’identité.

Etape 4 : Déposer des fonds

Une fois l’inscription faite et le compte complété, vous pouvez déposer des fonds. Pour déposer des fonds et alimenter le compte pour pouvoir Investir sur l’or, il suffit de cliquer sur le bouton « Dépôt de fonds » en bas à gauche de l’écran.

Ensuite, il faut renseigner le montant que l’on veut créditer et la devise. Enfin, il faut sélectionner le mode de paiement souhaité et les informations qui y sont liées. Cliquez sur « Soumettre » pour finaliser l’opération.

Etape 5 : Tradez l’or

Faire du trading sur l’or chez Avatrade est extrêmement simple. Il faut d’abord cliquer sur « Marchés » dans le menu gauche de la plateforme.

Ensuite, il faut cliquer sur « Matières premières » dans le menu du haut. Toutes les matières premières disponibles sur le site sont alors listées, dont l’or sous le nom « GOLD ». Pour Investir dans l’or, il suffit de cliquer sur « Acheter » en dessous de GOLD.

Ensuite suit le menu pour ouvrir la position d’achat or.

Vous devez ici entrer le montant d’or à investir. Vous pouvez aussi Spécifier le Stop-loss, le Take-profit, ainsi que le levier en cliquant sur les cases dédiées.

Enfin, il faut cliquer sur « Ouvrir la position » pour lancer votre premier investissement sur l’or.

Autres moyens d’Investir dans l’or papier

1. Investir dans l’Or via Certificats et trackers d’or

Autre moyen d’obtenir une exposition directe à l’or sans en être physiquement propriétaire, les certificats (ou trackers) d’or sont des billets émis par une société qui possède de l’or, généralement une banque. Le principal inconvénient est que la qualité des certificats dépend de la société qui les garantit. C’est pourquoi l’une des options les plus intéressantes pour les certificats d’or est la Perth Mint, qui est soutenue par le gouvernement d’Australie occidentale.

2. Investir dans l’Or avec les fonds négociés en bourse (ETF)

Un fonds négocié en bourse (ETF) comme le SPDR Gold Shares est également une solution intéressante pour Investir sur l’or. Ce fonds achète directement de l’or au nom de ses actionnaires. Vous devrez payer une commission pour négocier un ETF, et il y aura des frais de gestion (Les frais du SPDR Gold Share sont par exemple de 0,40 %), mais vous bénéficierez d’un actif liquide qui investit directement dans les pièces, les lingots et les barres d’or.

3. Les contrats à terme pour Investir dans l’Or

Autre façon de posséder de l’or indirectement, les contrats à terme constituent un choix à fort effet de levier et très risqué qui ne convient pas aux débutants. Même les investisseurs expérimentés devraient y réfléchir à deux fois. Un contrat à terme est essentiellement un accord entre un acheteur et un vendeur pour échanger une quantité d’or déterminée à une date et un prix futurs spécifiés. La valeur du contrat fluctue en fonction des fluctuations du prix de l’or, les comptes du vendeur et de l’acheteur étant ajustés en conséquence. Les contrats à terme (futures) sont généralement négociés en bourse, vous devez donc vous adresser à votre courtier pour savoir s’il les prend en charge.

4. Les actions des mineurs d’or

L’un des principaux problèmes liés à l’investissement direct dans l’or est qu’il n’y a pas de potentiel de croissance. Une once d’or aujourd’hui sera la même dans 100 ans. C’est l’une des principales raisons pour lesquelles le célèbre investisseur Warren Buffett n’aime pas l’or – il s’agit essentiellement d’un actif improductif.

C’est pourquoi certains investisseurs se tournent vers les actions minières. Leurs prix ont tendance à suivre les prix des matières premières sur lesquelles ils se concentrent ; cependant, comme les mineurs gèrent des entreprises qui peuvent se développer avec le temps, les investisseurs peuvent bénéficier d’une augmentation de la production. Cela peut offrir un avantage que la possession d’or physique n’aura jamais.

Il est également possible de choisir un investissement diversifié sur les valeurs minière via les ETF spécialisés sur les mineurs d’or, qui permettent d »investir dans plusieurs valeurs minières en un seul investissement.

Comparatif des différents moyens d’Investir dans l’or

Pour résumer les sections précédentes et vous permettre de choisir le meilleur moyen d’Investir sur l’or selon vos attentes, résumons ci-dessous les avantages et inconvénients des principales méthodes d’investissement sur l’or. Toute chose, l’or est cher parce que l’or est rare.

|

Avantages |

Inconvénients |

|

| Or Physique |

|

|

| Certificats et trackers Or |

|

|

| ETF indexés sur l’or |

|

|

| Futures (contrats à terme) |

|

|

| Actions de sociétés minières |

|

|

| ETF sur les actions minières |

|

|

| Joaillerie |

|

|

Pourquoi investir dans l’Or ?

Si l’investissement dans l’or a de plus en plus de succès auprès des investisseurs, c’est que les arguments en faveur de l’investissement sur l’or sont nombreux, surtout dans les périodes de crises majeures telles que la crise du covid-19 que nous traversons actuellement. Dans cette section, nous vous détailleront les 5 principales raisons de détenir de l’or en 2026.

Investir dans l’Or, une couverture contre la chute des marchés boursiers

L’or est connu pour afficher une corrélation inverse aux marchés boursiers. C’est-à-dire que lorsque les bourses montent, l’Or a tendance à chuter. Et lorsque les bourses baissent, l’Or a tendance à progresser. C’est pourquoi l’or est souvent considéré comme une protection contre les chutes des marchés par ceux qui pratiquement l’investissement en bourse. Lorsque l’incertitude boursière est élevée, les investisseurs vont donc Investir dans l’or, puis s’en détourner lorsque l’optimisme est au beau fixe et que les actions décollent.

Investir dans l’Or, une couverture contre l’inflation

L’or a toujours été une excellente protection contre l’inflation, car son prix a tendance à augmenter lorsque le coût de la vie augmente. Au cours des 50 dernières années, les investisseurs ont vu le prix de l’or monter en flèche et le marché boursier plonger pendant les années de forte inflation. En effet, lorsque la monnaie fiduciaire perd son pouvoir d’achat à cause de l’inflation, l’or, dont la valeur est exprimée dans ces monnaies fiduciaires, voit sa valeur mécaniquement progresser. En outre, l’or est considéré comme une bonne réserve de valeur, de sorte que les gens peuvent être encouragés à Investir dans l’or lorsqu’ils pensent que leur monnaie locale perd de la valeur.

Investir dans l’Or comme une protection contre la déflation

La déflation est définie comme une période où les prix diminuent, où l’activité des entreprises ralentit et où l’économie est accablée par un endettement excessif, ce qui n’avait plus été observé au niveau mondial depuis la Grande Dépression des années 1930, mais qui pourrait bien se reproduire suite à la pandémie de covid-19.

Pendant la Dépression, le pouvoir d’achat relatif de l’or a grimpé en flèche tandis que les autres prix ont fortement chuté. La raison en est que les gens ont choisi d’accumuler de l’argent liquide, et l’endroit le plus sûr pour le conserver était à l’époque l’or et les pièces d’or.

Protection contre l’incertitude géopolitique

L’or conserve sa valeur non seulement en période d’incertitude financière, mais aussi en période d’incertitude géopolitique. Il est souvent appelé « valeur refuge », car les gens fuient vers sa sécurité relative lorsque les tensions mondiales s’aggravent ; pendant ces périodes, il surpasse souvent les autres investissements. Par exemple, le prix de l’or a connu cette année d’importantes fluctuations en réponse à la dévastation mondiale de l’économie face au coronavirus. C’est souvent lorsque la confiance dans les gouvernements est faible que son prix augmente le plus.

Augmentation de la demande

Au cours des années précédentes, la richesse accrue des économies de marché émergentes a stimulé la demande d’or. Dans nombre de ces pays, l’or est indissociable de la culture. L’Inde est l’une des plus grandes nations consommatrices d’or au monde ; il y est utilisé à de nombreuses fins, notamment pour la fabrication de bijoux. Ainsi, la saison des mariages indiens, en octobre, est traditionnellement la période de l’année où la demande mondiale d’or est la plus forte. En Chine, où les lingots d’or sont une forme traditionnelle d’épargne, la demande d’or est constante.

Une offre limitée, un pic de production proche

L’amélioration des techniques d’extraction et de découverte a permis d’augmenter la production mondiale d’or à 3 150 tonnes métriques en 2017, contre 2 470 tonnes métriques en 2005. Cependant, la quantité d’or dans le sol est limitée et les experts sont d’accord pour estimer que nous sommes proches du pic de production. Le caractère limité des réserves d’or présentes dans le sol constitue un argument de limitation de l’offre qui a toujours été l’un des principaux arguments haussiers de l’Or. En effet, avant toute chose, l’or est cher parce que l’or est rare.

Quels objectifs pour le cours de l’or en 2026 ?

Pour l’avenir, on pourra considérer que la tendance de long terme de l’or restera positive tant que le métal précieux conserve le seuil de support de 1800$.

Par ailleurs, de nombreux analystes prévoient que l’or atteindra de nouveau record avant la fin de l’année 2021. La Bank of America a par exemple rehaussé sa prévision sur l’or pour 2021 à 3000$ l’Once. La célèbre Goldman Sachs prévoit quant à elle que le cours de l’or atteindra 2300$ à la même échéance.

Combien d’argent peut-on gagner en investissant sur l’Or?

Il n’existe malheureusement pas de réponse unique à cette question. Cela dépend du moment où vous achetez de l’or, du montant investi, de l’évolution du métal jaune et de la durée de votre investissement.

On peut toutefois fournir un exemple, avec un investissement de 10000 euros dans l’or au début de l’année 2020.

L’or a démarré l’année vers 1550$ l’once, et a atteint en août 2020 des sommets au-dessus du seuil clé de 2000$, soit une hausse de près de 30%.

Ainsi, un investissement de 10000 euros début 2020 dans l’or vaudrait aujourd’hui :

10000 euros x 30% = 13000 euros, soit un gain de 3000 euros

Notez que les brokers en ligne proposent souvent d’investir sur l’or avec un effet de levier. Ainsi, avec 10000 euros, et en bénéficiant d’un effet de levier de 5, vous pouvez investir pour un montant de 50000 euros d’or.

Dans ce cas, le résultat sera de :

50000 euros x 30% = 65000 euros, soit un gain de 15000 euros

Rapporté à l’investissement initial (la marge mobilisée de 10000 euros), cela représente une performance de +150%.

Investir dans l’or ou argent : quel métal précieux acheter ?

Dans cette section, nous détailleront les principales différences entre l’or et l’argent sous forme de tableau, avant de vous en dire plus sur le ratio Or/Argent, souvent utiliser pour prévoir le prix de l’or, ou de l’argent.

|

Or |

Argent |

|

| Volatilité | L’or est historiquement moins volatile que l’argent. | L’argent est historiquement plus volatile que l’or, ce qui présente certains avantages pour les traders de court terme. |

| Accessibilité | L’or est beaucoup plus cher au gramme que l’argent, ce qui le rend moins accessible à l’achat et plus difficile à vendre. | La valeur modeste de l’argent rend l’investissement accessible à tous. Il est également plus facile de vendre de l’argent, surtout sous forme physique, que de l’or. |

| Stockage | Avec une valeur au gramme élevée, il est possible de stocker beaucoup de liquidités en or avec peu de place. Cela réduit donc les coûts de stockage par euro investi. | L’or demande plus d’espace de stockage que l’or, ce qui se traduit par des coûts de stockage plus élevés, ce qui se ressent également sur les instruments sur l’argent tels que les ETF |

| Industrie | L’or est assez peu utilisé dans l’industrie, contrairement à l’argent. La demande en or résulte donc principalement de la spéculation, et de la joaillerie. | En plus d’être utilisé pour la spéculation, l’investissement et la joaillerie, l’argent est aussi largement utilisé dans l’industrie, ce qui lui garantit un certain niveau de demande. |

| Réserves et stocks | Les banques centrales détiennent de grosses réserves d’or, et ont tendance à les réduire ces dernières années. | Les banques centrales ne détiennent pas beaucoup de réserve d’argent. Ainsi, si ce métal prend de l’importance à leur yeux, l’impact pourrait être considérable. |

Ratio or / argent et investissement sur les métaux précieux

Quand on s’intéresse aux métaux précieux, le ratio or/argent peut être un outil très précieux.

Le rapport entre les prix au comptant de l’or et de l’argent est appelé le ratio or/argent, et est souvent utilisé par les investisseurs pour déterminer si l’un des métaux est sous-évalué par rapport à l’autre.

Le ratio or/argent mesure le nombre d’onces d’argent que vous pouvez acheter avec une once d’or.

Le rapport or/argent a toujours penché en faveur de l’or, avec un rapport allant de 32:1 à 84:1 au cours des dix dernières années, avec une moyenne vers 50 :1.

Ainsi, si le ratio se situe à des niveaux historiquement élevés et que les investisseurs anticipent une baisse du ratio qui refléterait une baisse du prix de l’or par rapport au prix de l’argent, les investisseurs doivent acheter de l’argent ou vendre à découvert de l’or, ou les deux simultanément.

Inversement, si le ratio se rapproche de niveaux historiquement bas, et que l’on anticipe un retour à la normale (à la moyenne), il faudra investir dans l’or et vendre à découvert de l’argent, ou les deux simultanément.

Investir dans l’Or, Quelle Fiscalité en France ?

La fiscalité de l’investissement dans l’or physique

L’achat de pièces frappées après 1800 et de lingots est exonéré du paiement de la Taxe sur la Valeur Ajoutée (TVA). Les pièces en or de collection (frappées avant 1800) sont soumises à la TVA de 20 % car elles ne sont pas considérées comme des moyens de paiement.

A noter que la TVA est également appliquée sur les pièces d’or frappées après 1800 si la prime (différence entre le prix de la pièce et le prix de son poids en or) est supérieure à 80 %.

La fiscalité en cas de revente d’or physique

Les particuliers ont le choix entre la taxe forfaitaire et le régime de la plus-value.

La taxe forfaitaire s’élève à 11 % du montant total de la vente, comprenant 10,5 % de Taxe sur les Métaux Précieux (TMP) et 0,5 % au titre de la Contribution au Remboursement de la Dette Sociale (CRDS). L’éventuelle plus-value ne rentre donc pas en compte dans le calcul de l’impôt.

A l’inverse, la taxation au régime de la plus-value porte sur la différence entre le prix de vente et le prix d’achat. S’il s’agit d’une perte, vous n’avez rien à payer. S’il s’agit d’un gain, la taxe s’élève à 36,2 %, comprenant 19 % d’impôt sur la plus-value et 17,2 % de prélèvements sociaux.

A noter que la taxe sur les plus-values est réduite de 5 % par année de détention à partir de la troisième année de détention. La vente d’or conservé plus de 22 ans est donc totalement exonérée d’impôt.

Cependant, pour bénéficier du régime de la plus-value, vous devez pouvoir justifier de la date et du prix d’acquisition de votre or.

La fiscalité en cas d’investissement or papier

En ce qui concerne l’or papier (certificats, trackers, actions de sociétés aurifères, fonds d’actions de sociétés aurifères, CFD, contrats à terme), aucune taxe n’est due à l’achat.

La fiscalité en cas de revente or papier

La fiscalité s’appliquant est celle des revenus et des plus-values de cession des valeurs mobilières. Depuis le 1er janvier 2018, les plus-values sont taxées par défaut au titre du Prélèvement Forfaitaire Unique (PFU) de 30 %.

Toutefois, vous pouvez choisir d’être taxé au titre de l’Impôt sur le Revenu (IR). Dans ce cas, vos gains sont imposés à votre Taux Marginal d’Imposition (TMI). Les prélèvements sociaux (17,2 %) sont dus dès le premier euro de gain.

Conclusion: faut-il investir dans l’or en 2026 ?

Donc, l’or est-il un bon investissement cette année ?

Face aux troubles et à l’incertitude économique liés à la pandémie de Covid-19 qui semblent s’installer sur la durée, l’achat d’or devient plus pertinent que jamais, bien que sa forte hausse depuis début 2020 ait épuisé une partie de son potentiel haussier immédiat.

L’or présente en effet de nombreux avantages fondamentaux dont aucun autre actif ne peut se targuer. L’or est de plus également adapté au trading actif, notamment sous forme de CFD, ou à l’investissement à long terme, pour lequel l’or physique est souvent privilégié.

L’achat d’or est donc définitivement une bonne idée d’investissement actuellement, et comme nous l’avons vu au cours de ce guide, le broker qui présente le plus d’avantage pour investir dans l’or et dans les matières premières, sous forme de produits financiers faciles d’accès, est Avatrade.

Questions fréquentes

Enfin, nous terminerons ce guide en vous fournissant les réponses aux questions les plus fréquemment posées par les investisseurs intéressés par l’achat d’or.

Où investir dans l'or au meilleur prix?

Comme nous l'avons vu dans ce guide, le prix de l'or physique dépend de plusieurs facteurs, ainsi que de l'offre et de la demande. En ce qui concerne l'or papier et notamment les CFD, les frais pratiqués par le broker en ligne Avatrade sont parmi les plus compétitifs.

Peut-on trader l'or 24h/24?

Tout comme les paires de devises du forex, l'or et l'argent sont cotés 24 heures sur 24. Vous pouvez donc pratiquer le trading d'or le soir et également la nuit.

Quels sont les meilleurs moyens d'investir sur l'or?

L'Or physique présente de nombreux avantages pour l'investissement à long terme sur l'or. Les ETF sont également adaptés. Pour le trading, les CFD seront les instruments les plus adaptés aux opérations actives d'achat et de vente d'or sur les marchés.

Quelle différence entre investir dans l'or et faire du trading sur l'or?

L'investissement sur l'or consiste à investir dans l’or à long terme pour profiter de ses variations sur plusieurs années et protéger une partie de ses économies. Le trading de l'or constitue à profiter des variations à court terme de l'or en effectuant des allers-retours d'achat-vente.

Quel est le meilleur courtier pour les traders actifs sur l'or en CFD?

Avatrade présente de nombreux avantages, notamment une plateforme de trading facile à prendre en main pour les débutant, et des frais compétitifs pour le trading de l'or en CFD.