Comment Trader les Options ? Guide et Conseils 2025

Les options sont des produits financiers dérivés qui répondent à un fonctionnement bien spécifique, et qui offrent parfois des possibilités de stratégies de trading qui sont impossibles en utilisant d’autres instruments. Cet article va vous expliquer la définition et fonctionnement des options, à vous aider à choisir le meilleur broker d’options, et à vous fournir les armes pour bien débuter dans le trading d’options.

Trading options : 6 étapes simples pour commencer

Pour faire du trading options, suivez ces étapes fondamentales pour vous lancer :

- 1 – Choisir un broker d’options – nous recommandons Avatrade

- 2 – Ouvrir un compte

- 3 – Déposer des fonds

- 4 – Téléchargez la plateforme AvaOptions

- 5 – Trouvez l’option adaptée

- 6 – Placez l’ordre de trading

Comment trader les options : tutoriel facile

Maintenant que nous en savons un peu plus sur les options, voyons comment faire du trading d’options. Dans le tutoriel suivant, nous vous expliquerons les étapes à suivre pour commencer facilement à négocier des options.

Étape 1: choisir un broker d’options

La première étape pour commencer est de choisir un bon courtier qui offre le trading sur options. Voici une liste de 4 courtiers en lignes parmi les meilleurs brokers pour trader les options.

AvaTrade : Plateforme et application avancées de trading d’options

Avatrade est un courtier en ligne irlandais régulé par la Banque centrale d’Irlande. Il dispose d’une solide base clients de plus de 200 000 traders, faisant de lui un acteur majeur du trading en France.

AvaTrade offre le trading d’options sur plus de 40 paires de devises, et propose une plateforme de trading dédiées aux options : AvaOptions, disponible sur ordinateur et sur mobile. La plateforme de trading mobile d’options est d’ailleurs particulièrement ergonomique, et propose des stratégies d’options telles que straddle ou strangle directement prêtes à l’emploi, un atout appréciable pour les débutant et un gain de temps pour les traders d’options expérimentés.

En ce qui concerne les frais de trading options, vous trouverez ci-dessous un tableau récapitulatif des frais de trading d’options forex chez AvaTrade.

| Paire de devises | Marge | Spread |

| EUR/USD | 1% | 0.9 pip |

| GBP/USD | 1.6 pip | |

| USD/JPY | 1.1 pip | |

| EUR/JPY | 1.8 pip | |

| AUD/USD | 1.1 pip | |

| EUR/CHF | 2 pips | |

| EUR/GBP | 1.5 pip |

Avantages

- Courtier européen fiable et régulé en Europe

- Plateformes de qualité dédiées au trading sur options

- Application de trading d’options mobile avec des fonctionnalités de haut niveau

- Stratégies d’options prêtes à l’emploi

- Possibilité de trader le forex et les options sur la même plateforme

- Frais relativement bas pour l’option trading

- Dépôt minimum de 100 euros

Inconvénients

- Options sur devises uniquement

- Nombre d’instruments sur options limité

- Frais d’inactivité élevés

Interactive Brokers : Trading d’options pour traders avancés

Interactive Brokers est un courtier en ligne américain régulé par la FCA du Royaume-Uni pour les traders européens. Il offre des services de trading de haute qualité, mais présente des frais assez élevés.

Les frais de trading options d’Interactive Brokers sont différent pour les options américaines et les options européennes. Pour les options américaines, la tarification impose un tarif unique de 0.65 USD par contrat et couvre toutes les commissions et frais de Bourse. Les frais de transaction, de réglementation, de compensation ou supplémentaires ne sont pas inclus, et passent par les clients.

Voici quelques exemples des frais supplémentaires :

| Symbole | Frais supplémentaires |

| SPX (Non hebdomadaire) | |

| Prime < 1.00 USD | 0.40 USD par contrat |

| Prime > 1.00 USD | 0.50 USD par contrat |

| SPX (Hebdomadaire) | |

| Prime < 1.00 USD | 0.49 USD par contrat |

| Prime > 1.00 USD | 0.58 USD par contrat |

| DJX | 0.15 USD par contrat |

| Frais réglementaires des options | 0.0388 USD par contrat |

| Transactions | 0.0000221 USD * Valeur des opérations cumulées de vente |

| Frais d’activité de trading FINRA | 0.002 USD * Quantité vendue |

| Frais de clearing OCC | |

| Transactions de 1 à 999 contrats | 0.055 USD par contrat |

| Transactions de> 999 contrats | 55.00 USD par transaction |

Pour les options européennes, la tarification impose un tarif unique par contrat qui couvre toutes les commissions, les frais de Bourse.

| Pays | Frais options |

| France | |

| Options sur indices | 1.50 EUR par contrat |

| sur actions (Multiplicateur >= 100) | 1.50 EUR par contrat |

| sur actions (Multiplicateur < 100) | 0.20 EUR par contrat |

| Allemagne | |

| Options sur actions | 1.10 EUR par contrat |

| Options DAX | 1.70 EUR par contrat |

| DJ200 / DJ600 | 2.00 EUR par contrat |

| Autres indices | 1.50 EUR par contrat |

| Royaume-Uni (Toutes options) | 1.70 GBP par contrat |

Avantages

- Broker options régulé et réputé mondialement

- Plateforme OptionTrader dédiée au trading options

- Outils avancés d’option trading comme le Combo

- Large gamme d’instruments et options

- Analyses et actus de marché

Inconvénients

- Plateforme difficile à prendre en main pour un débutant

- Frais de trading option élevés

- Expérience d’utilisation globalement complexe

Lynx Broker : Option trading à moindre coût

Lynx est un courtier en ligne basé aux Pays-Bas et fondé en 2006. Il a débuté ses activités en France en 2015 et connait un front succès. Ce broker est également un courtier sur options. Lynx Broker est considéré comme fiable malgré son jeune âge car il est rattaché à Interactive Brokers.

Voici quelques exemples des frais de trading sur options chez Lynx.

| Options bourse pour 1 Call | Frais |

| CAC40 | 1,75 € |

| Action BNP | 1,75 € |

| Indice ESTX50 | 1,75 € |

| Action BMW | 1,75 € |

| S&P500 | 2,40 $ |

| Action AAPL | 2,40 $ |

Avantages

- Exercice gratuit

- Transmission d’ordres combinés

- Outils de trading en options

- Options américaines et européennes

- Plateforme de trading fiable

Inconvénients

- Broker récent encore en pleine évolution

- Plateforme de trading difficile à maitriser pour un débutant

- Service d’analyses et actu à améliorer

Étape 2 : Ouvrez votre compte d’options trading

Une fois votre broker d’options choisi, vous devrez ouvrir votre compte. Dans le tutoriel ci-dessous, nous prendrons l’exemple d’AvaTrade pour vous décrire totalement un processus d’ouverture de compte et de passe de votre premier ordre sur options.

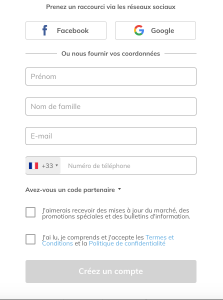

D’abord, suivez ce lien pour ouvrir votre compte Avatrade. Vous trouverez un bouton orange “Créer un compte”, qui vous renverra vers le formulaire d’inscription de base.

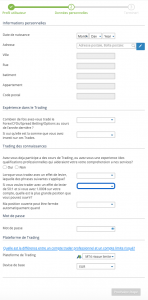

Une fois ce premier formulaire complété et validé, vous continuerez sur le formulaire suivant :

Vous devrez ensuite répondre à plusieurs questions en ce qui concerne votre expérience des marchés financiers et votre tolérance au risque, entre autres informations. Il s’agit d’une obligation légale que les brokers régulés sont tenus de respecter.

L’étape suivante sera de valider votre compte en envoyant :

- Une pièce d’identité (passeport, carte d’identité ou permis de conduire)

- Un justificatif de domicile (facture d’eau, d’électricité, de gaz, téléphone fixe…). Les factures de téléphone mobile ne sont pas acceptées.

Pour envoyer ces documents, cliquez sur l’onglet “Télécharger le document” dans le menu sur votre gauche.

Après validation des justificatifs, si votre compte est validé, vous serez notifié par un message vous précisant que votre compte est validé. La vérification de votre compte passe aussi par la vérification de votre numéro de téléphone. Pour cela, vous recevrez un code SMS pour faire valider votre numéro.

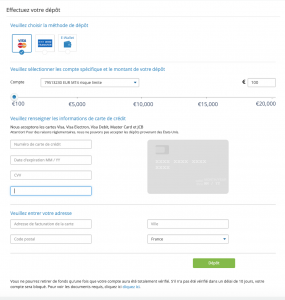

Étape 3 : Effectuer un dépôt sur la plateforme

Sur le menu principal de votre compte, cliquez sur l’onglet “Dépôt” puis sur “Approvisionnez votre compte“. Vous arriverez sur la page suivante :

Choisissez votre mode de paiement, le montant que vous souhaitez déposer et renseignez votre adresse. Finalisez en cliquant sur le bouton vert “Dépôt”. Notez que le montant minimum de dépôt sur la plateforme AvaTrade est de 100 €.

Bon à savoir : Avec un dépôt de 1 000 € ou plus, vous aurez accès à des sessions en 1-1 avec un formateur.

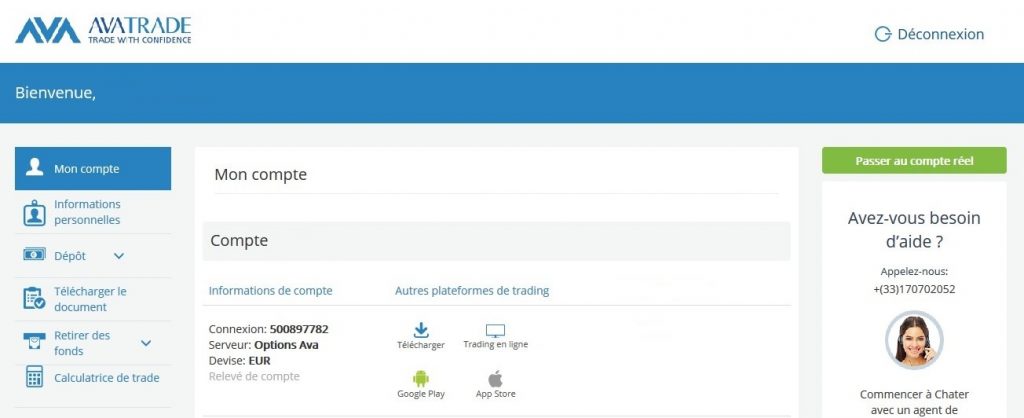

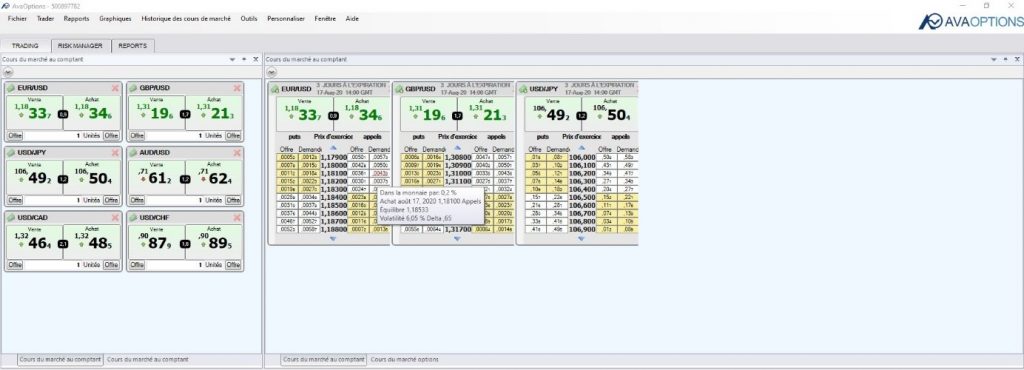

Étape 4 : Téléchargez la plateforme AvaOptions

Vous pouvez maintenant télécharger AvaOptions, la plateforme de trading sur options d’AvaTrade. Pour cela, cliquez simplement sur « Télécharger » dans votre compte client.

Installez ensuite le programme téléchargé et connectez-vous à la plateforme avec vos identifiants AvaTrade.

Étape 5 : Sélectionnez l’option à trader

Sur la plateforme AvaOptions, le trading d’options est affiché dans la fenêtre centrale, la fenêtre de gauche étant dédiée au trading forex.

Pour chaque paire de devise, la partie supérieure permet d’acheter et vendre au comptant. La partie options se trouve en bas de chaque cadre d’une paire de devises, avec les puts à gauche et les calls à droite et le prix d’exercice au centre.

Vous pouvez ainsi cliquer sur les flèches haut et bas pour trouver le prix d’exercice souhaité et l’option équivalente. Positionnez le curseur de la souris sur un prix pour avoir plus d’informations sur l’option.

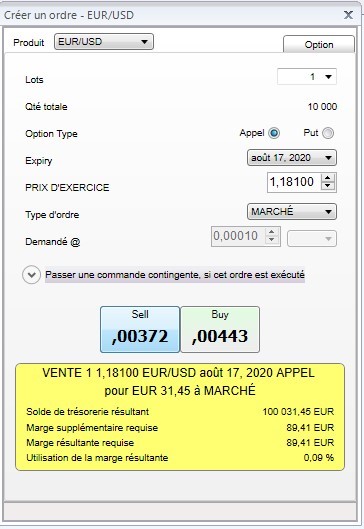

Étape 6 : Placez votre premier ordre d’option trading

Pour trader l’option souhaitée cliquez simplement sur le prix correspondant, avec « Offre » pour vendre une option, et « Demande » pour acheter une option. Cela ouvre la fenêtre de passage d’ordre.

Sélectionnez la quantité, vérifiez les informations concernant l’option, et cliquez sur « Sell » pour vendre, et sur « Buy » pour acheter. Vous remarquerez que vous aurez des informations supplémentaires sur le trade en survolant les boutons d’achat et de vente.

Pour accéder à plus d’instruments, vous pouvez cliquer sur « Produit ».

Option définition : Qu’est-ce qu’une option?

Une option donne au titulaire le droit d’acheter ou de vendre un bien à un prix prédéterminé dans un certain délai (ou à une date d’expiration).

Notez que le détenteur n’est pas obligé d’acheter ou de vendre au prix prédéterminé, il a simplement la possibilité de le faire s’il le souhaite. C’est pourquoi on les appelle des options.

Les types d’options

Il existe deux types d’options : Les options d’achat (Call), et les options de ventes (Put). Il existe des options sur tous les marchés, dont les actions, le forex et les matières premières.

Qu’est-ce qu’une option d’achat, ou CALL ?

Une option CALL permet à un investisseur d’acheter l’actif sous-jacent à un prix prédéterminé, appelé « prix d’exercice ». Si un investisseur s’attend à ce que l’actif sous-jacent dépasse le prix d’exercice avant l’expiration du contrat, il achète une option d’achat.

Qu’est-ce qu’une option de vente ou PUT?

Une option PUT donne à l’acheteur le droit de vendre un actif au prix d’exercice qu’il a choisi. Ainsi, s’il pense que le prix du marché d’un actif tombera en dessous du prix d’exercice avant l’expiration du contrat, il achètera une option de vente.

La prime, ou premium : Le prix d’achat d’une option

En fait, le prix d’achat d’une option est également appelé « prime » et lorsque vous achetez des options, la prime est le maximum que vous risquez ou que vous pouvez éventuellement perdre.

Le bénéfice d’une opération sur option est calculé par la différence entre le prix d’exercice et le cours de l’actif sous-jacent à l’expiration du contrat, moins la prime.

Exemple d’un trade sur options

Supposons par exemple que vous vouliez spéculer sur l’action Tesla, qui vaut actuellement environ 1500$. Vous estimez que la valeur va passer à 2000$.

Vous décidez donc d’acheter 10 options d’achat (Call) au prix d’exercice de 1500$, pour un prix (prime) de 50$ par option :

- Premium total : 50$ X 10 options = 500$

Quelques semaines plus tard, un flot de nouvelles positives a effectivement fait passer l’action Tesla à 2000$, et vous décidez d’exercer votre option.

- Gain = ((2000$ – 1500$) x 10 options) = 5000$ – premium 500$ = 4500$

Rapporté au montant engagé de 500$, ce gain de 4500$ représente une performance de +800%, alors qu’en passant de 1500$ à 2000$, l’action Tesla n’a gagné « que » 25%. Cela illustre bien combien d’argent on peut gagner avec les options.

Si à l’expiration de l’option, l’action Tesla a finalement chuté, votre perte sera limitée au montant des primes payées pour acquérir les options.

Quelle est la différence entre le trading d’actions et le trading des options?

La principale différence entre acheter des actions et les options est que les actions représentent les parts détenues par la personne dans une ou plusieurs sociétés sur le marché, ce qui indique la propriété d’une personne dans ces sociétés sans la date d’expiration, alors que les options sont l’instrument commercial qui représente le choix avec l’investisseur d’acheter ou de vendre un actif sous-jacent sur la base du type d’option à exécuter avant la date d’expiration.

| Trading actions | Trading options | |

| Propriété | L’achat d’actions représente la propriété de l’entreprise. | Les options d’achat d’actions représentent le choix d’acheter ou de vendre (selon le type d’option) une action. |

| Dividendes et droits de vote | L’actionnaire reçoit des droits de vote dans les affaires importantes de la société et une part des dividendes (le cas échéant) versés par la société. | Aucun détenteur d’options sur actions ne reçoit de dividende et ne bénéficie pas non plus de droits de vote. |

| Expiration | Les actions d’une société expirent tant que la société n’existe pas. À cet égard, l’action est un actif. | Ces options expirent à une date future appelée date d’expiration, après laquelle l’investisseur n’a plus le choix d’acheter ou de vendre. Dans ce cas, l’option est une dépense si elle expire à court d’argent (perte). |

| Valorisation | Les cours des actions sont principalement basés sur les forces du marché, les fondamentaux de l’entreprise tels que les perspectives de bénéfices de l’entreprise, le succès des produits, etc. | Le prix des options sur actions sont basés dans une large mesure sur le prix de l’action sous-jacente, le délai d’expiration et d’autres facteurs. |

| Trading ou Investissement ? | Les actions de négociation/investissement sont un instrument d’investissement qui peut être vendu à un autre investisseur à tout moment. | L’option est un instrument de négociation et ne peut être négociée au-delà de la date d’expiration. |

| Risques | Possibilité de perdre la totalité du capital investi, | En tant que titulaire d’une option, vous risquez la totalité de la prime que vous payez. Mais en tant que souscripteur d’options, vous prenez un risque beaucoup plus élevé. Par exemple, si vous vendez une option d’achat non couverte, vous risquez une perte potentielle illimitée, puisqu’il n’y a pas de limite à la hausse du cours des actions. |

Différence en termes de performances

Mais la différence la plus importante entre le trading classique et le trading d’option réside dans les rendements options permettant d’obtenir de bien meilleurs rendements que l’investissement au comptant.

Un calcul simple permettre d’illustrer la différence de façon parlante, et vous permettra d’avoir une meilleure idée de combien d’argent on peut gagner avec le trading d’options.

Trading d’action

- Achat de 5 actions à 100$, 500$ investis

- Revente 30 jours plus tard à 125$

- Gains = 5 x (125$-100$) = 125$

- Retour sur investissement : +25%

Prenons désormais le même exemple de variation d’une action de 100$ à 125$ en 30 jours, mais en jouant le mouvement avec les options.

On peut estimer que la prime sr les options d’achat pour une action valant 100$ sera de 5$ par option. Ainsi, avec les 500$ mobilisés pour acheter 5 actions dans l’exemple précédent, on pourrait acheter 100 options d’achat sur cette action.

Trading sur options

- Achat de 100 calls à 5$, prix d’exercice 100$, 500$ de premium

- Valeur de 1 option 30 jours plus tard lorsque l’action est montée à 125$ = 125$ – 100$ = 25$

- Gain : 25$ x 100 options – 500$ premium = 2000$

- Retour sur investissement +300%

Quels sont les principaux avantages des options ?

A ce stade, vous devriez avoir compris que les options sont des instruments financiers relativement complexes, ce qui ne les empêche pas d’être populaires auprès des traders. Découvrez pourquoi en découvrant les principaux avantages de l’option trading.

Rapport coût-rendement

Les options ont un grand pouvoir de levier. Ainsi, un investisseur peut obtenir une position d’option similaire à une position en actions, mais à un coût très réduit. Par exemple, pour acheter 200 actions d’une valeur de 80 dollars, un investisseur doit débourser 16 000 dollars.

Cependant, si l’investisseur devait acheter deux options d’achat de 20 $ (chaque contrat représentant 100 actions), le déboursement total ne serait que de 4 000 $ (2 contrats x 100 actions / contrat x 20 $ de prix du marché). L’investisseur disposerait alors de 12 000 dollars supplémentaires qu’il pourrait utiliser à sa guise.

Moins de risques (si utilisées correctement)

Il existe des situations dans lesquelles l’achat d’options est plus risqué que la détention d’actions, mais il y a aussi des moments où les options peuvent être utilisées pour réduire le risque. Cela dépend vraiment de la façon dont vous les utilisez. Les options peuvent être moins risquées pour les investisseurs parce qu’elles exigent un engagement financier moindre que les actions, et elles peuvent également être moins risquées en raison de leur imperméabilité relative aux effets potentiellement catastrophiques de l’ouverture des écarts.

Des rendements potentiels plus élevés

Vous n’avez pas besoin d’une calculatrice pour savoir que si vous dépensez moins d’argent et faites presque le même bénéfice, vous aurez un pourcentage de rendement plus élevé. Lorsqu’elles sont rentables, c’est ce que les options offrent généralement aux investisseurs.

Accès à des stratégies de trading complexes

Le dernier grand avantage des options est qu’elles offrent davantage de possibilités d’investissement. Les options sont un outil très flexible.

L’utilisation d’options permet par exemple à l’investisseur de négocier la « troisième dimension » du marché, c’est à dire les marchés sans tendance. Les options permettent à l’investisseur de négocier non seulement les mouvements des actions, mais aussi le passage du temps et les mouvements de la volatilité. La plupart des actions ne présentent pas de grands mouvements la plupart du temps. Seules quelques actions connaissent des mouvements importants, et elles le font rarement. La capacité à tirer profit de la stagnation des actions financiers est donc également un avantage majeur des options.

Comment est déterminé le prix des options?

Le prix (prime) est payé ou reçu pour l’achat ou la vente d’options. Ainsi, le présent article traite du calcul de cette prime en général.

Composants de la prime

Ce prix peut être divisé en deux composantes : la valeur intrinsèque et la valeur temporelle, ou valeur-temps.

Valeur intrinsèque

D’abord, la valeur intrinsèque est la différence entre le prix au comptant sous-jacent et le prix d’exercice, dans la mesure où celui-ci est en faveur du détenteur de l’option. Ainsi, pour une option d’achat, l’option est dite « in-the-money » si le prix au comptant du sous-jacent est supérieur au prix d’exercice ; la valeur intrinsèque équivaut alors au prix du sous-jacent moins le prix d’exercice. Ensuite, pour une option de vente, l’option est « in-the-money » si le prix d’exercice est supérieur au prix au comptant du sous-jacent ; la valeur intrinsèque correspond alors au prix d’exercice moins le prix au comptant sous-jacent. Dans le cas contraire, la valeur intrinsèque est égale à zéro.

Par exemple, lorsqu’une option d’achat (haussière/longue) sur l’indice DJI est de 18 000 et que le prix de l’indice DJI sous-jacent est de 18 050 dollars, il y a un avantage de 50 dollars même si l’option devait expirer aujourd’hui. Ces 50 $ représentent la valeur intrinsèque de l’option.

A retenir – Calcul de la valeur intrinsèque :

- Prix actuel de l’action – prix d’exercice (option d’achat)

- Prix d’exercice – prix actuel de l’action (option de vente)

Valeur temps

La prime d’option est toujours supérieure à la valeur intrinsèque. Cet argent supplémentaire est destiné à couvrir le risque que le souscripteur/vendeur de l’option prend. C’est ce que l’on appelle la valeur temps.

La valeur temps est le montant que le trader d’options paie pour un contrat au-dessus de sa valeur intrinsèque, en pensant qu’avant l’expiration, la valeur du contrat augmentera en raison d’une évolution favorable du prix de l’actif sous-jacent. Plus le délai avant l’expiration du contrat est long, plus la valeur temps est élevée.

A retenir – Calcul de la valeur-temps

- Valeur temps = prime d’option – valeur intrinsèque

Autres facteurs affectant la prime

De nombreux facteurs entrent en compte dans le pricing d’options. Ces facteurs affectent la prime de l’option avec une intensité variable.

Le prix du sous-jacent

Toute fluctuation du prix du sous-jacent (action/indice/marchandise) a évidemment l’effet le plus important sur la prime d’un contrat d’option. Une augmentation du prix du sous-jacent augmente la prime de l’option d’achat et diminue la prime de l’option de vente. L’inverse est vrai lorsque le prix du sous-jacent diminue.

Prix d’exercice

La distance entre le prix d’exercice et le prix au comptant a également une incidence sur la prime de l’option.

Volatilité du sous-jacent

La valeur sous-jacente est une entité en constante évolution. Le degré de fluctuation est mesuré par la volatilité. Ainsi, une action qui fluctue de 5 % de part et d’autre sur une base quotidienne est dite plus volatile que, par exemple, des actions de premier ordre stables dont la fluctuation est plus bénigne à 2 ou 3 %. La volatilité affecte aussi bien les options d’achat que les options de vente. Une volatilité plus élevée augmente la prime de l’option en raison du risque plus important qu’elle fait courir au vendeur.

Quelques stratégies d’options avancées

Nous avons vu précédemment que les options peuvent être utilisées pour spéculer sur la hausse ou la baisse d’actifs financiers. Cependant, les options peuvent également être utilisées pour couvrir d’autres position, ou dans le cadre de stratégies complexes impliquant l’achat simultané de deux options.

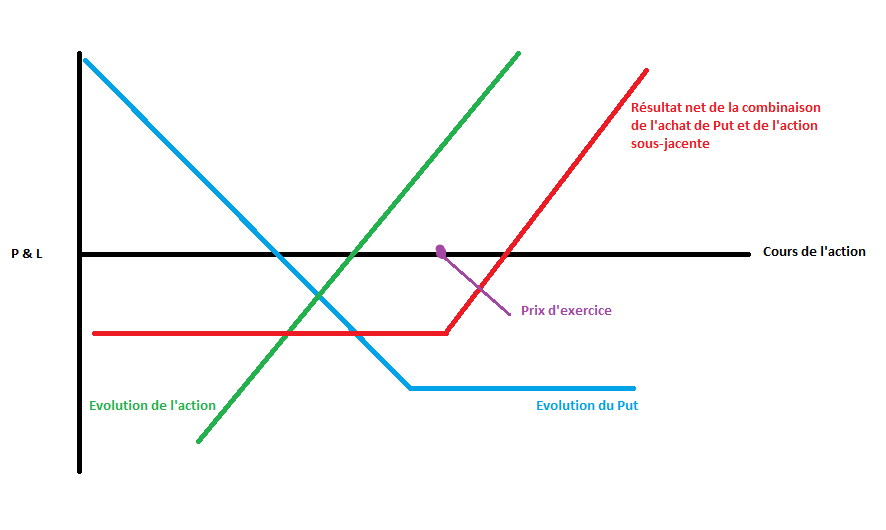

Couverture via Put

Dans le cadre d’une stratégie couverture via Put, un investisseur achète un actif – par exemple des actions – et achète simultanément des options de vente pour un nombre équivalent d’actions.

Un investisseur peut choisir d’utiliser cette stratégie pour protéger se protéger contre le risque de baisse lorsqu’il détient une action. Cette stratégie fonctionne comme une police d’assurance ; elle établit un prix plancher en cas de forte baisse du cours de l’action.

Exemple concret

Par exemple, supposons qu’un investisseur achète 100 actions et une option de vente simultanément. Cette stratégie peut être attrayante pour cet investisseur car il est protégé à la baisse, en cas de variation négative du cours de l’action.

Dans le même temps, l’investisseur serait en mesure de participer à chaque opportunité de hausse si l’action gagne en valeur. Le seul inconvénient de cette stratégie est que si l’action ne baisse pas, l’investisseur perd le montant de la prime payée pour l’option de vente.

Dans le graphique ci-dessus, la ligne en pointillés représente la position longue des actions. Si l’on combine les positions acheteuses sur les options de vente et les actions, on constate que les pertes sont limitées lorsque le cours de l’action baisse. Toutefois, l’action peut progresser bien plus la prime dépensée pour l’option de vente.

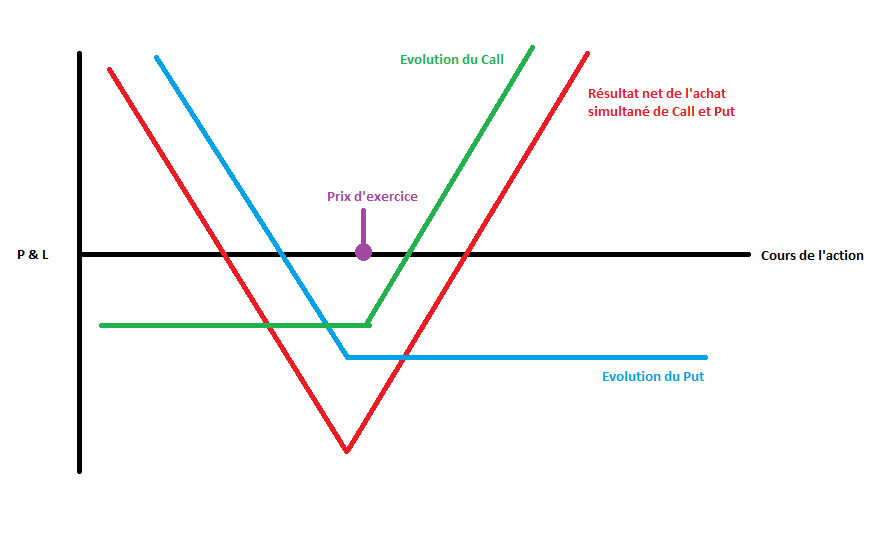

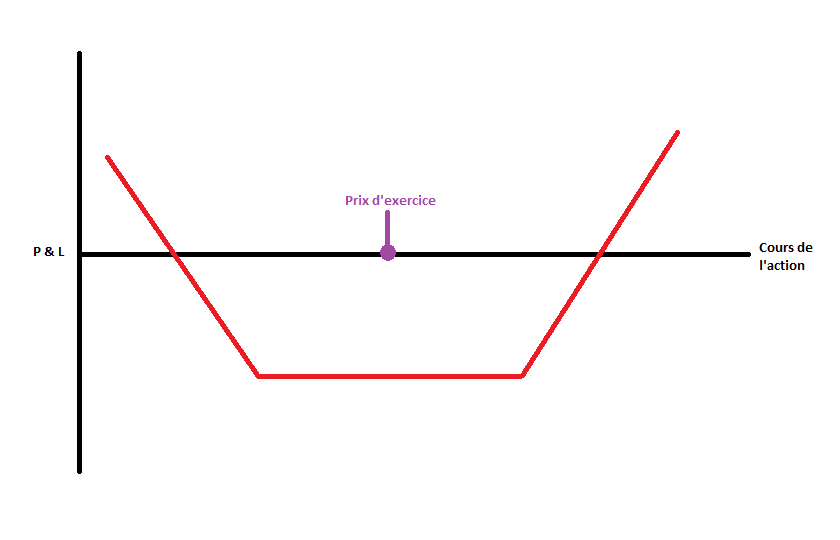

Long Straddle

Une stratégie d’achat d’options de type « straddle » se consiste pour un investisseur à acheter simultanément une option d’achat et une option de vente sur le même actif sous-jacent avec le même prix d’exercice et la même date d’expiration. Un investisseur utilisera souvent cette stratégie lorsqu’il pense que le prix de l’actif sous-jacent va s’écarter sensiblement d’une fourchette spécifique, mais qu’il n’est pas sûr de la direction que prendra cette évolution.

Théoriquement, cette stratégie permet à l’investisseur d’avoir la possibilité de réaliser des gains illimités. Dans le même temps, la perte maximale que cet investisseur peut subir est limitée au coût des deux contrats d’options combinés.

Dans le graphique ci-dessus, remarquez qu’il y a deux points d’équilibre. Cette stratégie devient rentable lorsque le titre effectue un grand mouvement dans une direction ou dans l’autre. L’investisseur ne se soucie pas de la direction dans laquelle l’action évolue, mais seulement du fait qu’il s’agit d’un mouvement plus important que la prime totale qu’il a payée pour la structure.

C’est donc une stratégie pour profiter des pics de volatilité. Cette stratégie peut s’appliquer en day trading comme en swing trading.

Long Strangle

Dans une stratégie d’options « long strangle », l’investisseur achète simultanément une option d’achat out of the money et une option de vente out of the money sur le même actif sous-jacent avec la même date d’expiration. Comme dans le long straddle, l’investisseur qui utilise cette stratégie pense que le prix de l’actif sous-jacent connaîtra un mouvement très important, mais il n’est pas sûr de la direction que prendra ce mouvement.

Exemple concret

Par exemple, cette stratégie peut être un pari sur des nouvelles provenant d’un communiqué de résultats d’une société ou d’un événement lié à l’approbation d’une action pharmaceutique par la Food and Drug Administration (FDA). Les pertes sont limitées aux coûts – la prime dépensée – pour les deux options. La gourme sera presque toujours moins chère que les straddles car les options achetées sont des options hors de prix.

Dans le graphique ci-dessus, remarquez qu’il y a deux points d’équilibre. Cette stratégie devient rentable lorsque le titre effectue un mouvement très important dans un sens ou dans l’autre. Là encore, l’investisseur ne se soucie pas de la direction dans laquelle l’action évolue, mais seulement du fait que le mouvement est plus important que la prime totale qu’il a payée pour la structure.

Cette méthode peut être mise en place par les adeptes du day Trading tout comme par ceux du swing trading.

Les risques et inconvénients des options

Nous avons vu que le trading sur options présente de nombreux avantages. Cependant, pour dresser un tableau complet, il faut également tenir de certains risques et inconvénients de l’options trading. C’est ce que nous allons aborder dans cette section.

Faible liquidité

De nombreuses options d’achat d’actions individuelles n’ont pas du tout de volume. Le fait que chaque action faisant l’objet d’une option se négocie à des prix d’exercice et des échéances différents signifie que l’option particulière que vous négociez aura un volume très faible, à moins qu’il ne s’agisse d’une des actions ou d’un des indices boursiers les plus populaires. Cette faible liquidité n’aura cependant pas beaucoup d’importance pour un petit négociant qui ne négocie que quelques options. Cela pourra par contre être un problème de taille pour les gros traders.

Des spreads plus élevés

Les options ont tendance à avoir des spreads plus élevés en raison du manque de liquidité. Cela signifie qu’il vous en coûtera plus en coûts indirects lorsque vous négociez une option.

Des commissions plus élevées

Les opérations sur options vous coûteront plus cher en commissions par dollar investi. Ces commissions peuvent être encore plus élevées dans le cas de stratégies utilisant deux options, où vous devez payer des commissions pour les deux options.

Fonctionnement compliqué

Les options sont très compliquées pour les débutants. La plupart des débutants, et même certains investisseurs avancés, pensent qu’ils les comprennent alors que ce n’est pas le cas, surtout dans le cadre des stratégies les plus complètes. Cela donne parfois lieu à de dramatiques erreurs de trading.

Le temps fait perdre de la valeur aux options

Lorsque vous achetez des options, la valeur temporelle des options s’étiole au fur et à mesure que vous les détenez et qu’elles se rapprochent de leur échéance. Avec les options, il est donc impossible en cas de mauvais trade d’attendre que la situation évolue en votre faveur

Moins d’informations et d’outils d’analyses

Il est souvent plus difficile de mettre la main sur des informations clés pour les options, telles que les cotations ou d’autres informations analytiques standard comme la volatilité implicite.

Les options ne sont pas disponibles pour tous les actifs

Bien que des options soient disponibles sur un bon nombre d’actif, y compris sur des milliers d’actions, le trading d’options limite le champ des possibles par rapport au trading CFD.

6 étapes pour bien choisir ses options

Les options peuvent être utilisées pour mettre en œuvre un large éventail de stratégies de trading, des plus simples aux plus élaborées En outre, les options sont disponibles sur une vaste gamme d’actions, de devises, de matières premières, de fonds négociés en bourse et de contrats à terme.

Nous partons du principe que vous avez déjà identifié un actif financier – comme une action, une matière première ou un ETF – que vous souhaitez trader des options basées sur cet actif. Quel que soit le marché sélectionné, une fois que vous avez identifié l’actif sous-jacent à négocier, il y a six étapes pour trouver la bonne option, et savoir quand exercer une option.

1 – Définissez votre objectif de trading

Le point de départ de tout investissement est votre objectif d’investissement. Quel objectif souhaitez-vous atteindre avec le trading d’options ? S’agit-il de spéculer sur une vue haussière ou baissière de l’actif sous-jacent ? Ou s’agit-il de couvrir un risque potentiel de baisse sur une action dans laquelle vous avez une position importante ?

Effectuez-vous l’opération pour tirer un revenu de la vente de la prime de l’option ? En effet, l’utilisation d’options pour générer des revenus est une approche très différente de l’achat d’options pour spéculer ou se couvrir.

2 – Déterminer le rapport Risque / Rendement

L’étape suivante consiste à déterminer votre rapport risque/récompense, qui doit dépendre de votre tolérance au risque. Si vous êtes un investisseur ou un trader conservateur, les stratégies agressives telles que la vente d’options de vente ou l’achat d’une grande quantité d’options de vente à découvert peuvent ne pas vous convenir. Chaque stratégie d’option a un profil de risque et de rendement bien défini, alors assurez-vous de bien le comprendre.

3 – Vérifiez la volatilité

La volatilité implicite est l’un paramètres les plus important du prix d’une option, alors lisez bien le niveau de volatilité implicite des options que vous envisagez. Comparez le niveau de volatilité implicite avec la volatilité historique de l’action et le niveau de volatilité du marché au sens large, car ce sera un facteur clé pour identifier votre stratégie d’options.

La volatilité implicite vous permet de savoir si les autres traders s’attendent à ce que l’actif bouge beaucoup ou pas. Une volatilité implicite élevée fera augmenter les primes, rendant la vente d’une option plus attrayante, en supposant que le trader pense que la volatilité ne va pas continuer à augmenter (ce qui pourrait augmenter les chances que l’option soit exercée).

Une faible volatilité implicite signifie des primes d’option moins chères, ce qui est bon pour l’achat d’options si l’opérateur s’attend à ce que l’action sous-jacente évolue suffisamment pour augmenter la valeur des options.

4 – Identifiez les événements influents

Les événements peuvent être classés en deux grandes catégories : ceux qui concernent l’ensemble du marché et ceux qui concernent des actions spécifiques. Ces événements à l’échelle du marché sont ceux qui ont un impact sur les grands marchés, tels que les annonces de la Réserve fédérale et la publication de données économiques. Aussi, les événements spécifiques aux actions sont des choses comme les rapports sur les bénéfices, les lancements de produits et les retombées.

Un événement peut avoir un effet significatif sur la volatilité implicite avant qu’il ne se produise réellement, et l’événement peut avoir un impact énorme sur le prix de l’action lorsqu’il se produit. Vous voulez donc profiter de la hausse de la volatilité avant un événement clé, ou vous préférez attendre que les choses se calment ?

L’identification des événements susceptibles d’avoir un impact sur l’actif sous-jacent peut vous aider à décider du délai et de la date d’expiration appropriés pour votre opération sur options.

5 – Élaborez une stratégie

Sur la base de l’analyse effectuée lors des étapes précédentes, vous connaissez maintenant votre objectif d’investissement, le rapport risque/rendement souhaité, le niveau de volatilité implicite et historique, et les événements clés qui peuvent affecter l’actif sous-jacent. Le passage en revue des quatre étapes facilite grandement l’identification d’une stratégie d’option spécifique.

Par exemple, supposons que vous soyez un investisseur conservateur avec un portefeuille d’actions important et que vous souhaitiez obtenir un revenu de primes avant que les entreprises ne commencent à publier leurs résultats trimestriels dans quelques mois. Vous pouvez donc opter pour une stratégie de vente d’options d’achat couvertes, qui consiste à vendre des options d’achat sur tout ou partie des actions de votre portefeuille.

Autre exemple : si vous êtes un investisseur agressif qui aime les risques à long terme et est convaincu que les marchés vont connaître une forte baisse dans les six mois, vous pouvez décider d’acheter des options de vente sur les principaux indices boursiers. Vous devrez ensuite vous référer à vos analyses et à vos signaux de trading pour savoir le bon moment pour exercer une option.

6 – Choisissez les paramètres de l’option à trader

Maintenant que vous avez identifié la stratégie d’option spécifique que vous voulez mettre en œuvre, il ne reste plus qu’à établir les paramètres de l’option comme les dates d’expiration, les prix d’exercice et les deltas d’option. Par exemple, vous pouvez vouloir acheter une option d’achat avec l’échéance la plus longue possible mais au coût le plus bas possible, auquel cas une option d’achat « out-of-the-money » peut convenir. À l’inverse, si vous souhaitez un call avec un delta élevé, vous pouvez préférer une option « in-the-money ».

Conclusion

Les options font définitivement partie des produits financiers les plus complexes, et ce n’est donc pas le produit financier à recommander en priorité aux débutants. Toutefois, avec un peu d’expérience et de connaissance des marchés, le trading d’options offre des possibilités qu’aucun autre instrument financier ne propose. Non seulement les possibilités de gains sont très importants, avec un risque limité à la prime, mais la combinaison de plusieurs options donne accès à des stratégies qui permettent d’aller plus loin que de jouer la hausse ou la baisse. L’option trading permet en effet par exemple de profiter de la volatilité d’un actif, sans se soucier du sens de variation.

Enfin, en ce qui concerne les brokers d’options, ceux-ci sont bien moins nombreux que les brokers CFD ou les courtiers en bourse. Cependant, nous avons présenté au cours de ce guide plusieurs choix solide, dont le plus intéressant nous semble être AvaTrade, qui propose une plateforme et une application dédiée au trading d’options.

Enfin, vous retrouverez ci-dessous les réponses aux questions les plus fréquemment posées par les traders intéressés par le trading d’options.

Comment commencer à faire du trading d’options ?

Pour débuter l’options trading, il faut commencer par comprendre comment les options fonctionnent. Cet article vous aura déjà donné l’essentiel à connaitre pour faire de l’option trading. Il suffit ensuite d’ouvrir un compte de trading d’option chez un courtier en ligne qui propose ce service. Une liste des meilleurs brokers options a été suggérée dans cet article.

Le trading d’options est-il meilleur que le trading d’actions ?

Le trading d’options est très différent du trading d’actions. On ne peut donc pas dire que l’un est meilleur que l’autre. Généralement, il est préférable de commencer par le trading d’actions ou d’autres instruments avant de commencer le trading d’options.

Le trading d’options est-il risqué ?

Le trading d’options est certainement une activité risquée, mais également potentiellement très profitables. L’option trading peut être une bonne idée si vous prenez le temps de comprendre son fonctionnement et de maitriser les risques.

Quels sont les différents types de trading d’options ?

Les 2 principaux types d'options sont les Calls et les Puts, mais il existe également d'autre types d'options. On peut citer, les options vanilles, les options à barrières, les options binaires, ou les options digitales.

Peut-on trader les options avec 100 € ?

L’option trading est généralement accessible aux plus petites bourses. La plupart des brokers options acceptent des montants minimum très bas pour pouvoir effectivement trader les options avec 100 € seulement.

Quelle est la stratégie d’option trading la plus risquée ?

La stratégie de trading sur options la plus risquée est probablement la vente d’un call sur une action que vous ne détenez pas en réel. En effet, le gain potentiel est limité à la prime, tandis que la perte potentielle est illimitée.