Les Meilleurs Placements Financiers Pour 2026

Dans le contexte actuel de crise sanitaire, avec des taux d’intérêt historiquement bas, il n’est pas forcément évident de trouver un placement financier qui va concilier performance et sécurité. Pour autant, certains supports d’investissement tirent leur épingle du jeu en cette année.

Cet article va faire un tour d’horizon des 20 placements financiers les plus rentables tout en vous donnant nos conseils sur les intermédiaires à privilégier pour pleinement bénéficier de leurs rendements.

Les Meilleurs Placements Financiers pour 2026

Quel est le meilleur placement financier ? Du livret A, en passant par les cryptomonnaies et jusqu’aux investissements dans les SCPI, voici le top des 20 meilleurs placements financiers pour 2026 :

- Les actions cotées en Bourse

- Les obligations

- Les ETF (Exchange Traded Fund)

- Les crypto-monnaies

- L’or

- Le marché du Forex

- Le fonds euro des contrats d’assurance vie

- Le Plan d’épargne retraite (PER)

- Les Sociétés Civiles de Placement Immobilier (SCPI)

- Les produits structurés

- Le Crowdlending

- Le Crowdfunding

- Les Fonds commun de placement dans l’innovation (FCPI)

- Le Livret A

- Livret de développement durable et solidaire (LDDS)

- Le Livret d’épargne Populaire (LEP)

- Le Livret Jeune

- Les livrets bancaires non réglementés

- Le compte à terme (CAT)

- Le Plan d’Epargne Logement (PEL)

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Divulgation de l’annonceur

Nous tenons à informer nos lecteurs que nous pouvons recevoir une compensation lorsque nos visiteurs cliquent sur les liens affichés sur notre site. Cependant, il est essentiel de souligner que cette rémunération n’influe en rien sur nos évaluations. Notre engagement demeure centré sur la création de guides impartiaux, indépendants et fondés sur une documentation solide. Nous appliquons un ensemble exhaustif de critères pour classer les plateformes mentionnées sur cette page, garantissant ainsi une évaluation équitable et transparente.

Pourquoi faire confiance à Actufinance ? À propos de l’auteur David Marcel :

Je m’appelle David Marcel et je suis spécialisé dans les investissements et les marchés financiers. Mon expérience s’est forgée à travers une formation approfondie en finance de marché et une passion durable pour le monde de la bourse.

Mon parcours s’est concentré sur l’analyse approfondie des investissements, des stratégies et des évolutions dans le domaine financier. Mon engagement envers l’intégrité journalistique transparaît dans mes contributions régulières à des publications respectées, où je m’efforce de diffuser de manière équilibrée et transparente l’information financière.

Ma volonté est de proposer des analyses claires et pertinentes, accessibles tant aux investisseurs débutants qu’aux plus aguerris, en combinant à la fois simplicité et profondeur pour une meilleure appréhension du monde de l’investissement.

Les 20 Meilleurs Placements Financiers pour 2026

Il convient désormais de se pencher sur les 20 meilleurs placements financiers en analysant leurs fonctionnement, leurs spécificités, leur rendement espéré, sans oublier de mentionner leurs principaux avantages et inconvénients.

1. Les actions cotées en Bourse comme placement financier

Parmi les placements à long terme à privilégier, les actions, dès lors que les bonnes pratiques d’investissement sont respectées, représentent le placement le plus rentable sur la duré. En moyenne, la rentabilité d’un portefeuille d’actions bien diversifié se situe entre 6% et 10% par an. En revanche, il faut accepter que la performance soit irrégulière et parfois négative car les cours de Bourse sont volatils par nature.

Quelle rentabilité attendre ?

Les retours sur des investissement en actions cotées en Bourse sont très variables. Mais, historiquement, en tenant compte des dividendes perçus par l’actionnaire, sur le long terme, on peut tabler sur un rendement annuel compris entre 6 et 8% sur une base annuelle.

Avantages

Avantages

- Rentabilité attractive sur la durée

- Il s’agit d’un placement dont les performances sont volatiles par nature

- La fiscalité peut être très réduite si vous choisissez l’enveloppe fiscale du PEA

Inconvénients

Inconvénients

- Nécessité de s’engager sur la durée

Comment se lancer ?

Nous vous recommandons de vous tourner vers le courtier en ligne eToro qui propose à tous ses clients, une fonction de copytrading qui permet aux investisseurs de voir et de copier les activités de trading des meilleurs traders de la plateforme.

Pour ouvrir un compte de trading. il vous suffit de suivre les étapes suivantes.

- Ouvrir un compte trading : nous recommandons eToro

- Vérifier votre compte

- Créditer votre compte en USD, EUR ou GBP (via compte bancaire ou portefeuille électronique)

- Choisir une entreprise dans laquelle investir

- Validez votre investissement

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

2. Les obligations comme placement financier

Quelle rentabilité attendre ?

En termes de rentabilité, vvous pouvez espérer une performance annuelle de 2% à 5% en fonction du type d’obligations choisies. En effet, une obligation étant un prêt à une entreprise ou à un état, plus la durée du prêt est longue, et plus les intérêts perçus seront élevés.

Avantages

Avantages

- Rentabilité attractive

- Possibilité d’investir via les unités de compte d’une assurance vie

Inconvénients

Inconvénients

- Risque de défaut de l’émetteur de l’obligation

Comment commencer?

Comme pour le marché actions, nous vous recommandons de vous tourner vers un courtier en ligne qui propose le trading sur obligations.

3. Les ETF

Si vous ne souhaitez ni acheter une action ni une obligation par manque de temps ou de connaissance à ce sujet, vous pouvez investir directement via un fonds d’investissement appelé Organisme de placement sur valeurs mobilières (OPCVM), comme les ETF (« Exchange Traded Fund »), aussi appelés trackers, qui répliquent en temps réel la performance des principaux indices boursiers.

Ces véhicules d’investissement permettent ainsi de bénéficier du dynamisme des marchés boursiers sur le long terme, sans avoir à choisir des titres spécifiques dans son portefeuille financier.

Quelle rentabilité attendre ?

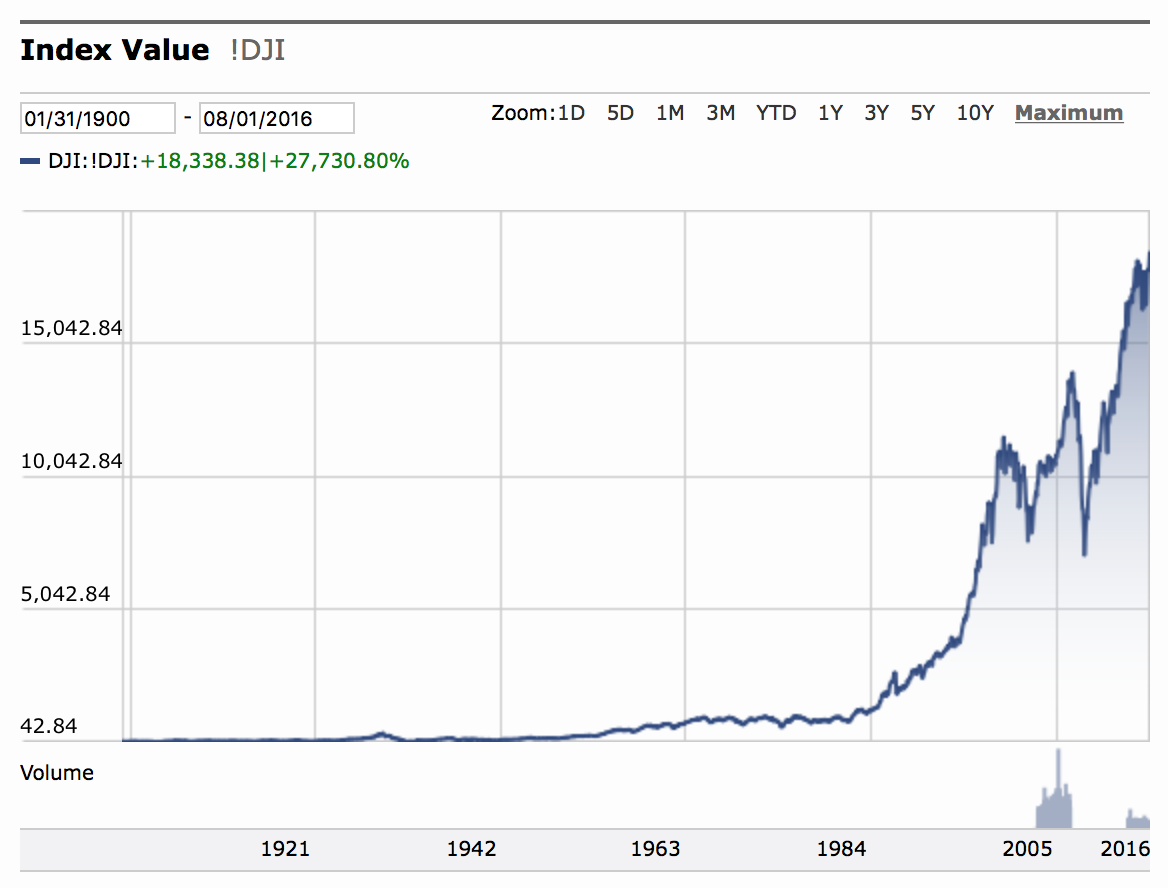

Les rendements à attendre sont similaires à ceux des actions cotées en Bourse, c’est-à-dire, un rendement annuel compris entre 6 et 8% sur une base annuelle, comme le montre l’évolution de l’indice Dow Jones, l’un des meilleurs ETF, au cours de ces 100 dernières années faisant ressortir une performance de 7% par an.

Evolution de l’indice boursier américain Dow Jones sur 100 ans

Source : GPD

Avantages

Avantages

- Rentabilité élevée mais volatile

- Possibilité d’investir via un PEA ou les unités de compte d’une assurance vie

Inconvénients

Inconvénients

- Besoin d’investir sur le long terme pour gagner de l’argent

Comment investir?

Comme pour le marché actions, sur les ETF, nous vous recommandons de vous tourner vers le courtier en ligne eToro. Pour découvrir les meilleurs placements dETFs, consultez notre guide sur l’investissement dans les ETFs.

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

4. Les crypto monnaies

Un autre bon placement financier en cette année 2026 consiste à investir dans les crypto-monnaies, par example acheter Bitcoin (BTC), acheter Ethereum (ETH) ou acheter Ripple (XRP). En effet, ces dernières années, aucun autre placement financier n’a connu un rendement équivalent, au prix, il est vrai d’une forte prise de risques compte tenu de la volatilité de leur cours.

Quelle rentabilité attendre ?

La rentabilité des investissements en crypto-monnaies est très variable et il n’est pas rare d’observer des rentabilités mensuelles à deux chiffres. Ainsi, à titre d’exemple, au cours de ces 5 dernières années, le Bitcoin a connu une progression de près à 5 000%, dépassant aujourd’hui le seuil symbolique de 15 000 dollars.

Evolution du cours Bitcoin sur les 5 dernières années

Source : TradingView

Avantages

Avantages

- Rentabilité potentielle très élevée

- Large choix d’investissements disponibles

Inconvénients

Inconvénients

- Volatilité élevée des cours

- Risque de perte non négligeable

Comment se lancer?

Si vous voulez vous aussi en profiter et acheter des crypto-monnaies il vous faut avoir un compte sur une plateforme d’échange de devises numériques. Là encore, vous pouvez vous tourner vers le courtier en ligne eToro, qui permet d’acheter des crypto-monnaies facilement et rapidement via son interface de trading où vous pouvez trouver plus d’une dizaine de devises numériques, parmi les plus populaires. Vous pouvez acheter vos crypto par compte bancaire ou portefeuille électronique.

L’investissement crypto est proposé par eToro (Europe) Ltd en tant que DASP, enregistré auprès de l’AMF. L’investissement dans les crypto-actifs est très volatil. Aucune protection des consommateurs.

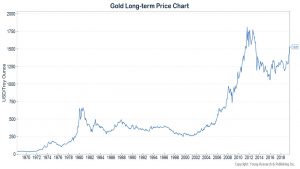

5. L’or

Quelle rentabilité attendre ?

Il est très difficile de répondre à cette question mais sur la durée, l’or est un placement gagnant, comme le montre son évolution ci-dessous depuis 1970. A long terme, sachez que vous pouvez tabler sur une progression de quelques pourcents par an, proche du taux d’inflation.

Evolution du cours de l’or depuis 1970

Avantages

Avantages

- Rentabilité intéressante sur le long terme

- Possibilité d’investir via des ETF

- Protection contre l’inflation

Inconvénients

Inconvénients

- Risque de perte possible

Comment investir?

Les ETF indexés sur le prix de l’or sont accessibles via l’interface de trading du courtier eToro, sans payer de commissions ni à l’achat, ni à la vente (0% commission sur l’achat d’or).

Votre capital est à risque. D’autres frais s’appliquent. Pour plus d’informations, visitez etoro.com/trading/fees.

6. Le marché du Forex

Quelle rentabilité attendre ?

La rentabilité est très variable dans l’investissement dans le forex, Cela va dépendre de l’efficacité de votre méthode de trading. Sachez que l’ampleur des plus-values réalisables est quasiment sans limites compte tenu de la possibilité d’utiliser des effets de levier très importants (supérieur à 100).

Avantages

Avantages

- Potentiel de rentabilité très élevé

- Protection contre les cycles économiques

Inconvénients

Inconvénients

- Risque de perte possible

Comment trader le forex?

La plateforme de trading du courtier en ligne eToro permet de négocier à moindre coût les principales devises, comme EUR/USD, USD/JPY, GBP/USD, USD/CHF, GBP/EUR, etc….

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position

7. Le fonds euro des contrats d’assurance vie

Le fonds euro des contrats d’assurance vie est un fonds garanti (majoritairement composé d’obligations d’Etats ou d’entreprises). Même si la baisse des rendements des fonds en euros est régulière depuis plusieurs années, avec un rendement moyen de 1,5% en 2019, ce placement reste incontournable dans l’épargne des Français, en raison de sa fiscalité attractive.

Quelle rentabilité attendre ?

La rentabilité est varie selon les fonds euros entre 0.75% et 2% par an. Cependant, quelques rares fonds en euros affichent une performance supérieure à 2%, mais à grand renfort de frais, ou d’apport minimum en unités de compte (UC).

Avantages

Avantages

- Fiscalité attractive à travers un possibilité d’exonération de droits de succession

- Le capital investi est garanti

Inconvénients

Inconvénients

- Baisse de la rentabilité ces dernières années

Comment débuter?

A l’ouverture d’un contrat d’assurance vie, vous réalisez un premier versement d’argent et l’assureur vous remet des documents légaux, tels que les conditions générales, le Document d’Informations Clés (DIC) ou la notice d’information, ainsi que le bulletin de souscription. En général, ce contrat vous laisse la liberté d’investir quand vous le souhaitez, mais il faut respecter une somme minimale qui varie de quelques dizaines à plusieurs milliers d’euros.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

8. Le Plan d’épargne retraite (PER)

Quelle rentabilité attendre ?

La rentabilité est variable en fonction du profil d’investisseur choisi, allant de 1 à 2% pour un profil prudent à 6 % environ pour un profil dynamique.

Avantages

Avantages

- Fiscalité attractive

- Nombreuses possibilités d’investissement

Inconvénients

Inconvénients

- Frais de gestion souvent important

Comment commencer ?

Le PER est accessible à tout particulier personne physique, résidant fiscalement en France, sans condition d’âge ou de revenus. Vous pouvez le faire auprès de votre établissement bancaire, de votre compagnie d’assurance ou bien de votre organisme de prévoyance.

9. Les Sociétés Civiles de Placement Immobilier (SCPI)

L’immobilier est également un des placements à privilégier en 2026. Comme pour l’or, par souci de commodités, il est plus rapide et plus facile d’investir dans l’immobilier pierre-papier via par exemple des Sociétés Civiles de Placement Immobilier (SCPI) dont l’activité consiste à se constituer et à gérer un patrimoine immobilier locatif investi dans des bureaux, des commerces ou encore des habitations.

Les revenus des SCPI sont soumis à la fiscalité des revenus fonciers, ils sont intégrés à vos revenus et donc soumis à la tranche marginale d’imposition de votre foyer.

Quelle rentabilité attendre ?

D’après l’institut IEIF, la rentabilité des SCPI est de l’ordre de 5% par an, en tenant compte des revenus fonciers perçus et la revalorisation de son investissement.

Avantages

Avantages

- Rentabilité assez élevée dans le contexte actuel de taux bas

- Protection contre l’inflation

Inconvénients

Inconvénients

- Rentabilité assez élevée dans le contexte actuel de taux bas

- Protection contre l’inflation

Comment se lancer ?

Pour acheter des SCPI, rien de plus simple, il suffit d’acheter comptant des parts auprès de son banquier, d’un conseiller en gestion de patrimoine, d’une plateforme internet ou directement auprès d’une société de gestion. Le ticket d’entrée varie de quelques centaines à quelques milliers d’euros. L’achat s’effectue à l’occasion de la création ou de l’augmentation de capital de la SCPI. Consultez ce guide pour apprendre à investir en immobilier.

10. Les produits structurés

Pour cette raison, les produits structurés peuvent trouver leur place dans les portefeuilles des investisseurs particuliers dans un objectif à moyen/long terme, à condition d’être bien compris, car ce sont des produits relativement complexes dont il faut bien appréhender le mode de calcul, les mécanismes mis en place et leurs conséquences.

Quelle rentabilité attendre ?

La rentabilité de ces produits est très variable car elle dépend avant tout du risque pris par son souscripteur. Néanmoins, il est possible de tabler sur une rentabilité légèrement inférieure à celle des marchés actions, c’est-à-dire autour de 4/5% par an.

Avantages

Avantages

- Rentabilité attractive

- Exposition au marché actions avec un risque moindre à travers une garantie partielle en capital

Inconvénients

Inconvénients

- Placement peu liquide

- Risque de perte en capital

- Produit complexe

- Frais importants

Comment faire ce placement financier ?

Ces produits sont vendus par les banques. Néanmoins, il s’agit de placements construits à la carte (selon votre propre cahier des charges si vous le souhaitez à partir d’un montant minimum significatif), et qui répondent aux besoins des épargnants en fonction du contexte de marché. Les conditions de fonctionnement sont clairement définies dans le prospectus détaillé de l’offre.

11. Le Crowdlending

Toutefois, le Crowdlending n’est pas un placement liquide (pas de possibilité de revente avant terme du contrat), il est donc conseillé de répartir ses investissements sur des durées en adéquation avec ses propres objectifs.

Quelle rentabilité attendre ?

La rentabilité de ces produits est très variable car elle dépend des risques de l’entreprise sollicitant un prêt. Néanmoins, en règle générale, les rendements affichés sont compris entre 4% et 12% par an, en fonction de la solvabilité des emprunteurs.

Avantages

Avantages

- Rentabilité très attractive

- Possibilité de diversifier son portefeuille de prêts

Inconvénients

Inconvénients

- Placement peu liquide

- Risque de perte en capital

- Produit complexe

- Frais importants

Comment commencer ?

Ces produits sont proposés via des plateformes en ligne de Crowdlending. A vous ensuite de trouver le projet qui vous intéresse en fonction de vos critères de sélection (activité de l’entreprise, taux d’intérêt souhaité, durée du prêt…).

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

12. Le Crowdfunding comme placement financier

Dans le cas du Crowdfunding, il s’agit d’un investissement participatif. A la différence du Crowdlending, cela consiste à investir dans les parts d’une start-up ou d’une petite entreprise (PME) en devenant donc actionnaire de cette dernière.

La rétribution financière s’effectue via les dividendes ou la plus-value réalisée à terme. Le risque est donc plus important mais les perspectives de rendement le sont aussi. Cependant, le Crowdfunding est un placement très illiquide, il est donc conseillé de n’investir que les sommes que vous pouvez vous permettre d’immobiliser pendant plusieurs années.

Quelle rentabilité attendre de ce placement financier ?

La rentabilité de ces produits est très variable car elle dépend de la réussite de l’entreprise. En cas de succès, on peut néanmoins tabler sur une rentabilité annuelle à deux chiffres.

Avantages

Avantages

- Perspectives de rendement très élevé

- Déductions fiscales possibles

- Possibilité de loger ses titres dans un PEA ou un PEA PME

Inconvénients

Inconvénients

- Placement peu liquide

- Risque de perte en capital

- Frais importants

Comment commencer ?

Ces produits sont également proposés via des plateformes en ligne de crowdfunding du type KickStarter par exemple, sur des projets dans l’immobilier, les énergies renouvelables ou encore la transition agricole et alimentaire.

13. Les Fonds commun de placement dans l’innovation (FCPI)

Quelle rentabilité attendre ?

Les retours sur investissement sont très variables, dépendant la conjoncture économique, mais aussi et surtout du développement des PME innovantes. Cependant, à en croire une étude de l’organisation professionnelle France Invest, les rendements moyens de ce type de fonds tournent autour de 10% par an sur le long terme.

Avantages

Avantages

- Possibilité de réaliser des plus-values importantes de rendement très élevé

- Avantages fiscaux intéressants

Inconvénients

Inconvénients

- indisponibilité des fonds pendant la durée de vie du fonds

- Risque de perte en capital

- Frais importants

Comment commencer ?

La fenêtre de souscription de parts d’un FCPI n’est ouverte que pendant quelques mois. Le fonds est ensuite fermé à la souscription, le gestionnaire créant généralement une nouvelle version l’année suivante. Pour obtenir une réduction à l’impôt sur le revenu, l’investisseur doit avoir souscrit ses parts de FCPI l’année précédente. Le plus gros de la commercialisation se fait généralement dans les derniers jours de l’année, juste avant le 31 décembre.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

14. Le Livret A comme placement financier

La rémunération n’est toutefois pas vraiment alléchant, à 0.5% depuis le début de l’année 2026, une des conséquences de la politique monétaire de taux bas de la BCE. Enfin, notons que le plafond de versement du Livret A est de 22 950 euros.

Quelle rentabilité attendre ?

0,50% par an, le taux étant garanti par l’Etat français

Avantages

Avantages

- Ouvert à tous les résidents français

- Exonération des intérêts perçus

- Rendement garanti

- Plafond des versements élevés

- Possibilité pour l’épargnant d’ouvrir un Livret pour ses enfants mineurs

Inconvénients

Inconvénients

- Faible taux de rémunération

Comment ouvrir un Livret A ?

Auparavant réservé aux clients de la Caisse d’Épargne, de la Banque Postale et du Crédit mutuel (sous le nom de livret bleu), le livret A peut être proposé par toutes les banques, y compris les banques en ligne, depuis 2009. Les particuliers, mineurs ou majeurs, peuvent ouvrir un livret A. Certaines associations sont aussi autorisées à en posséder un. Pour ouvrir un Livret A, il vous suffit donc de signer un contrat écrit avec votre établissement bancaire et de faire un premier versement minimum de 10 euros à l’ouverture.

15. Le Livret de développement durable et solidaire (LDDS)

Quelle rentabilité attendre ?

0,50% par an, le taux étant garanti par l’Etat français

Avantages

Avantages

- Ouvert à tous les résidents français

- Intérêts non fiscalisés

- Rendement assuré par l’Etat

- Possibilité pour l’épargnant de détenir un LDSS et un Livret A

Inconvénients

Inconvénients

- Taux de rendement peu élevé

- Plafond des versements relativement faibles

Comment ouvrir un LDDS ?

L’ouverture d’un LDDS est possible auprès de tout établissement bancaire pour tout contribuable majeur ayant son domicile fiscal en France à raison d’un seul LDDS par personne. L’ouverture d’un LDDS est également possible pour les mineurs disposant de revenus personnels et ayant demandé une imposition séparée. Par ailleurs, un foyer fiscal ne peut cumuler que 2 LDDS au maximum. A l’ouverture du compte, vous devrez déclarer sur l’honneur que votre domicile fiscal est en France et que vous ne détenez aucun autre LDDS.

16. Le Livret d’épargne Populaire (LEP) comme placement financier

Quelle rentabilité attendre ?

1% par an, le taux étant garanti par l’Etat français

Avantages

Avantages

- Intérêts perçus net de toute imposition

- Rendement assuré par l’Etat

- Rentabilité attractive pour un placement sans risque

Inconvénients

Inconvénients

- Ouvert uniquement aux personnes à revenus modestes

- Plafond des versements assez faible

Comment ouvrir un Livret d’épargne populaire (LEP) ?

Vous pouvez ouvrir un LEP dans n’importe quel établissement bancaire à condition d’être majeur et résident fiscal français. Cependant, pour être éligible, vous devez présenter à votre banque votre dernier avis d’imposition (ou de non imposition) correspondant à vos revenus de l’année 2019. Les justificatifs d’impôt sur le revenu, qui sont mis en ligne avant les avis d’imposition, sont aussi acceptés. Ils sont téléchargeables dans votre Espace Particulier sur le site des impôts. Par ailleurs, personne ne peut détenir plus d’un LEP. De plus, il ne peut y avoir plus de 2 livrets dans le même foyer fiscal.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

17. Le Livret Jeune comme placement financier

Quelle rentabilité attendre ?

Variable selon les banques, mais au moins égal à 0.5% par an

Avantages

Avantages

- Les intérêts sont exonérés d’impôt sur le revenu et de prélèvements sociaux.

- Rentabilité minimum supérieure à celle du Livret A et LDDS

Inconvénients

Inconvénients

- Plafond des versements assez faible

- Réservé uniquement aux personnes agées de moins de 25 ans

Comment ouvrir un Livret Jeune ?

Vous pouvez ouvrir un Livret Jeune dans n’importe quelle banque. Sachez que vous pouvez cumuler un livret jeune avec d’autres livrets d’épargne (par exemple Le livret A et le LDDS). Pour s’assurer que vous pouvez bénéficier d’un livret jeune, l’établissement bancaire vous demande notamment les documents suivants :

- Déclaration sur l’honneur certifiant que vous résidez en France et que vous n’avez pas déjà un livret jeune

- Tout document ou acte officiel établissant votre date de naissance

- Si vous êtes mineur, nom et adresse de votre représentant légal

18. Les livrets bancaires non réglementés comme placement financier

Quelle rentabilité attendre ?

Variable selon les banques, mais généralement inférieur à 0.5% par an (hors promotions)

Avantages

Avantages

- Les plafonds de versement sont élevés

- Tous les clients peuvent y avoir accès

- Certaines banques proposent des offres promotionnelles de taux attractifs

Inconvénients

Inconvénients

- Les intérêts sont soumis à l’impôt sur le revenu et aux prélèvements sociaux.

Comment ouvrir un Livret bancaire ?

Vous pouvez ouvrir un Livret bancaire de la même manière que vous le faites pour un compte courant classique. En clair, cela nécessite de fournir les pièces justificatives demandées par votre banque, signer la convention d’ouverture d’un livret bancaire et réaliser un premier versement.

19. Le compte à terme (CAT) comme placement financier

Il est bien sûr possible de retirer les fonds avant la date d’échéance, mais dans ce cas, des pénalités seront appliquées. Il est également important de relever que les comptes à termes ne donnent accès à aucun avantage fiscal. Les intérêts gagnés sont donc facturés au taux de 30% (ou intégrés à l’imposition sur le revenu selon les tranches marginales).

Quelle rentabilité attendre ?

Variable selon les banques, le taux d’intérêt étant d’autant plus élevé que la période de blocage des fonds est longue.

Avantages

Avantages

- Il n’existe pas de plafonds de versement

- Placement sécurisé

Inconvénients

Inconvénients

- Les intérêts sont soumis à l’impôt sur le revenu et aux prélèvements sociaux

- Certains établissements fixent un minimum de versement (par exemple 1 000 euros) pour placer des liquidités sur un CAT

Comment ouvrir un Compte à terme (CAT) ? La solution DISTINGO par PSA Banque

Vous pouvez ouvrir ce compte, de la même manière qu’un Livret bancaire. Sachez que lors de l’ouverture du CAT, la banque vous remet un document d’information à l’investisseur, précisant notamment :

- Le montant du dépôt (minimum et maximum) ainsi que sa durée.

- La rémunération et les pénalités maximales en cas de sortie anticipée.

- Les conditions de prolongation éventuelle du compte à terme.

À ce titre, nous ne pouvons que recommander le compte à terme de DISTINGO par PSA Banque. Son CAT s’accompagne d’un taux rémunérateur fixe et garanti jusqu’à échéance. Ce compte pourra ainsi vous permettre de faire fructifier votre épargne sur 1, 2 ou 3 ans. Les intérêts vous seront versés sur votre livret d’épargne non réglementé directement, au terme du contrat. Et pour couronner le tout, vous pouvez tout faire 100 % en ligne !

20. Le Plan d’Epargne Logement (PEL) comme placement financier

Quelle rentabilité attendre ?

1% par an, le taux étant garanti par l’Etat français

Avantages

Avantages

- Il n’existe pas de plafonds de versement

- Placement sécurisé

Inconvénients

Inconvénients

- Les intérêts sont soumis à l’impôt sur le revenu et aux prélèvements sociaux

- Certains établissements fixent un minimum de versement (par exemple 1 000 euros) pour placer des liquidités sur un CAT

Comment ouvrir un Plan d’Epargne Logement (PEL) ?

Il n’y a pas de condition pour ouvrir un PEL. Vous pouvez ouvrir un plan, même si vous êtes mineur. Mais il est interdit de détenir plusieurs PEL en même temps. Pour ouvrir un PEL, vous devez signer un contrat écrit avec l’établissement bancaire et verser le montant minimum requis.

Qu’est-ce qu’un placement financier ?

Après vous avoir précisé ce que nous entendons pas placement financier, nous allons vous expliquer qu’en matière d’épargne, il faut bien comprendre la distinction entre un placement financier et une solution d’investissement.

Définition d’un placement financier

Faire un placement peut se définir comme le fait de mettre de l’argent de côté pendant une certaine période de temps dans l’objectif de réaliser à terme des profits, que ce soit en termes de revenus (intérêts ou dividendes) ou bien en termes de plus-values.

Mais, pour bien faire un placement financier, il faut bien garder à l’esprit que la richesse ainsi créée est simplement la contrepartie du risque pris et de l’immobilisation potentielle des sommes placées pendant la durée du placement.

Faire la distinction entre un placement financier et une solution d’investissement

Cependant, il convient de distinguer un placement financier d’une solution d’investissement. Si une solution de placement implique un placement financier, la réciproque n’est pas toujours vraie.

En effet, un épargnant particulier n’a pas un accès direct aux marchés boursiers, il est obligé de passer par un intermédiaire, comme une banque, une compagnie d’assurance ou un courtier en Bourse qui va lui proposer des solutions de placement.

C’est d’ailleurs ce type d’intermédiaire qui va lui proposer un éventail d’enveloppes fiscales réglementées destinées: l’assurance-vie (fonds euro ou multi-supports), le plan d’épargne en actions (PEA et PEA PME), les livrets d’épargne (Livret A, LEP, Livret jeune, Livret bancaire, Compte à terme…), l’épargne-retraite (PER, retraite madelin, PERCO), ou encore l’immobilier papier (SCPI, SIIC, OPCI).

Ainsi, lorsque l’on parle d’assurance-vie ou bien de PEA, il ne s’agit pas véritablement d’un placement financier, mais d’une solution de placement par laquelle on effectue des placements financiers.

Quel intermédiaire choisir pour un placements financier ?

Si vous souhaitez faire un placement sur les marchés financiers (actions, obligations, ETF, OPCVM, Or, Forex, etc….), nous vous recommandons de choisir un courtier en ligne fiable et compétent. Dans les lignes qui suivent, nous allons vous présenter les meilleurs brokers

Quel courtier choisir pour un placement financier ? Notre top 5

Quel courtier choisir pour mes placements financiers ? Tout dépend de vos besoins, votre expérience en trading et de votre situation. Cependant, eToro offre le meilleur service global et le meilleur nombre d’actifs dans lesquels investir. Ils offrent également une plate-forme fantastique pour les débutants et sont réglementés par plusieurs autorités financières.

- eToro : Meilleur courtier en bourse pour débutants

- AvaTrade : Meilleur courtier en bourse pour traders avancés

- XTB : Meilleur courtier en bourse avec le plus large choix d’actifs financiers

- Libertex : Meilleur courtier en bourse pour la sécurité

eToro : Placements financiers simples pour débutants

Leur plateforme sociale permet aux investisseurs de partager leur expérience et expertise dans une plateforme conviviale et interactive. Leur technologie Copy Trader permet aux utilisateurs de copier les transactions des meilleurs traders de leur plateforme, ce qui en fait un choix idéal pour les débutants.

Plusieurs autres options de trading intéressantes sont accessibles :

- Des cours gratuits pour renforcer vos compétences en trading ;

- Des filtres pour classer les actifs selon différents critères (catégories, OPCVM, rendement, secteurs, évolution du cours) ;

- Une analyse stratégique grâce à l’intelligence artificielle ;

- Des graphiques pour comprendre les variations du marché ;

- Des calendriers dédiés pour rester connectés aux actualités économiques.

Par ailleurs, eToro est régulée par CySec et FCA. Il possède également l’une des applications de bourse les plus conviviales pour le trading en déplacement à partir d’appareils iOS et Android.

Frais et commissions

Avec le système « Commission zéro », vous ne paierez aucune commission lors de la négociation des actions et des ETF cotés en bourse. Pour tous les autres marchés, un spread, différence entre le cours à la vente et à l’achat, est appliqué.

Types d’actifs disponibles pour placement financier

- Actions et ETFs

- Forex

- Crypto-monnaies

- Matieres premieres

Avantages

Avantages

- 0% commissions sur les actions et les ETF

- Broker réglementé par CySEC, FCA et ASI

- Large choix d’actifs disponibles

- Plateforme Copy Trader permet aux débutants de copier les opérations des meilleurs investisseurs en bourse

Inconvénients

Inconvénients

- Pas idéal pour les traders avancés

- Frais de retrait

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Vous ne perdrez jamais plus que le montant investi dans chaque position

AvaTrade : Broker adapté pour les traders expérimentés

Présent sur le marché international depuis 2006, AvaTrade est une plateforme de trading disponible dans plusieurs pays. Pour opérer en toute légalité sur le marché, AvaTrade est régulé par plusieurs organismes régulateurs comme l’ASIC, le FSCA, le FSA ou encore le OCRCVM du Canada.

AvaTrade se distingue de la concurrence en proposant à ses utilisateurs plusieurs plateformes de trading à savoir MT4, MT5 ainsi que AvaTradeGo et AvaOptions.

Mais ce qui fait bien sûr la particularité d’AvaTrade sont ses outils de point idéale pour aider les traders expérimentés à parfaire leurs placements en argent.

Frais et commissions

En principe, AvaTrade n’applique aucune commission. Il prélève cependant des spreads fixes ou variables selon les produits financiers négociés. Par contre, AvaTrade prélève des frais d’inactivité assez élevés notamment critiqués par les utilisateurs.

Types d’actifs disponibles pour investir

- Actions

- ETF

- Crypto-devises

- Matières premières

- Indices boursiers

- Obligations

Avantages

Avantages

- 4 plateformes différentes disponibles

- Bonus de bienvenue

- Service client disponible et réactif

- Plateforme reconnue et sécurisée

- Plateforme adaptée pour les traders d’expérience

Inconvénients

Inconvénients

- Des frais d’inactivité applicables

- Actions disponibles seulement en CFD

XTB : Broker idéal pour investir sur le marché boursier et les crypto-monnaies

Avec une plateforme intuitive et facile à prendre en main, XTB est l’une des meilleures plateformes pour investir sur le marché financier de nos jours. Que vous soyez un trader débutant ou expert, vous pouvez retrouver facilement sur XTB les repères adaptés pour vous initier ou pour parfaire vos investissements. Des services de qualité, des fonctionnalités intéressantes et des outils de trading avancés vous aideront pour cela.

En termes de régulation, XTB est une plateforme reconnue et régulée par des organismes régulateurs comme la CySEC, le FCA, le KNF ainsi que le IFSC.

Frais et commissions

Pour les frais, on peut dire que XTB est assez avantageux. En effet, les opérations de dépôt sont gratuites sur la plateforme, tout comme les retraits également. XTB applique aussi le principe de 0% de commission sur les actions de compte titre ordinaire en dessous de 100 000 € par mois. Pour les contrats CFD sur les actions et les ETF, une commission de 0,08% sera prélevée.

Types d’actifs disponibles pour placement financier

- Forex

- Actions

- Matières premières

- ETF

- Devises

- Indices

- Crypto-monnaies

Avantages

Avantages

- Des frais assez faibles

- 0% de commission sur les actions

- Une grande diversité d’actifs

- Des spreads réduits sur le forex

- Un compte démo disponible

Inconvénients

Inconvénients

- Absence de compte PEA

Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en raison de l’effet de levier. 71 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.

Quelle banque choisir pour un placement financier ? Notre top 8

- Anytime : Néobanque pour les professionnels

- bunq : Meilleure banque avec des solutions bancaires écologiques

- Carte ZERO : Meilleure banque pour une Mastercard Gold

- Kard : Néobanque idéale pour les plus jeunes

- Monese: Meilleure banque sur internet

- Sogexia : Néobanque accessible à tous

- Vivid : Une application gratuite pour gérer toutes ses finances

- Xaalys : Néobanque spécialisée sur les ados

Placement Financier : Comment définir son profil d’investisseur ?

Pour commencer, il convient par définir l’objectif financier que vous souhaitez obtenir avec votre placement. Cette étape est nécessaire pour que vous puissiez vous choisir un investissement en adéquation avec votre tolérance au risque.

En effet, votre profil d’investisseur vous permettra de déteminer les placements les plus adaptés à vos besoins et votre tolérance au risque.

Votre profil d’investisseur est une combinaison de trois éléments :

- Vos objectifs financiers en termes de performance, autrement dit la raison de votre épargne

- Votre tolérance au risque ou encore le niveau de risque que vous pouvez tolérer.

- Votre horizon de placement, c’est-à-dire la durée que vous vous êtes fixée pour atteindre vos objectifs de placements.

Placement financier à court, moyen ou long terme : lequel choisir ?

On distingue 3 différents types investissement : placement financier court terme (moins d’un an), placement financier moyen terme (de un à cinq ans) et placement financier long terme (plus de cinq ans).

Pour faire simple, si vous avez besoin de votre argent à brève échéance, vous devez optez pour un placement à court terme, très peu risqué comme un livret d’épargne à l’image de celui de DISTINGO par PSA Banque.

Par contre si la disponibilité n’est pas votre priorité, vous pouvez privilégier un placement à long terme, plus risqué mais plus rémunérateur sur la durée, comme les actions par exemple.

Quel placement financier à court terme choisir ?

En tête des placements financiers à court terme les plus avantageux viennent les livrets d’épargne bancaires et les livrets d’épargne réglementés comme le Livret A, le Livret d’épargne populaire (LEP), Compte Epargne Logement (CEL), Livret jeune, le Livret de développement durable et solidaire (LDDS) dont le capital investi a généralement une garantie par l’Etat.

Sachez toutefois vous pouvez également opter pour des comptes à terme (CAT) et des comptes à vue rémunérés proposés par les banques.

Quel placement financier à moyen et long terme choisir ?

La majorité des placements financiers à moyen et long terme ont l’avantage d’être flexibles et plus rémunérateurs que les placements à court terme. Cela, peu importe le degré de risque toléré.

Vous avez le choix entre plusieurs types de placements financiers à long terme. Ces derniers sont répartis en deux catégories :

- Les placements à long terme à capital garanti : c’est le cas de l’épargne logement ou l’assurance-vie via le fonds en euros. L’assurance-vie correspond davantage à des objectifs d’investissements consistants. Cela en vue de se constituer un capital ou une rente pour la retraite ou encore pour transmettre un patrimoine à ses héritiers. L’épargne logement quant à lui correspond mieux si vous avez des projets immobiliers. Il vous permet de contracter un prêt immobilier à des conditions préférentielles. On peut aussi inclure dans cette catégorie, les produits structurés.

- La deuxième catégorie regroupe les placements financiers sans capital garanti : c’est le cas des placements positionnés sur des supports investis en Bourse (actions, obligations, ETF, crypto-monnaies, forex, OPCVM, etc….), les assurances-vie multisupports (incluant des supports en obligation ou en action via les unités de compte) ou bien la pierre papier : Société Civile de Placement Immobilier (SCPI), Organisme de Placement Collectif Immobilier (OPCI).

Conclusion : quel est le meilleur placement financier pour 2026 ?

Comme vu dans notre guide, il existe de nombreux placements financiers rentables en 2026. Néanmoins, il difficile de savoir quel placement privilégier à chacun car cela dépend avant tout de vos objectifs de rentabilité et de votre horizon d’investissement.

Cependant, dans notre liste des 20 meilleurs placements, vous trouverez ceux qui correspondent le mieux à votre profil d’investisseur afin de mettre toutes les chances de votre côté. Lorsque vous faites un placement financier, il importe de choisir une banque ou un courtier bien réglementé. Notre choix recommandé est eToro qui offre un accès à une gamme d’options d’investissement et convient aux débutants.

76 % des comptes d’investisseurs particuliers perdent de l’argent lorsqu’ils négocient des CFD avec ce fournisseur. Vous devez vous demander si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Foire aux Questions

-Est ce la rémunération des livrets va augmenter dans les mois à venir ?

Compte tenu de l'environnement actuel de taux d'intérêt proche de zéro dans la zone euro, il est peu probable que la rémunération des livrets augmente dans les mois à venir.

-Peut-on percevoir des revenus avec les crypto-monnaies ?

Il est aujourd’hui possible par plusieurs méthodes de générer un revenu passif grâce à la détention de crypto-monnaies, que ce soit avec le staking ou bien avec le lending, c'est-à-dire le fait de les prêter à d’autres personnes afin de générer un taux d’intérêt.

-Pourquoi les actions constituent l'un des meilleurs placements sur le long terme ?

D'après une étude de l'AMF, les actions sont l'un des meilleurs placements pour l'épargnant, loin devant d’autres types de placements, comme le livret A (qui n’a offert qu’un maigre rendement moyen réel de 1,38 % par an), l’or ou encore l’immobilier.

-Le Crowdfunding comporte-t-il des risques ?

Comme tout investissement dans une société non cotée, il est nécessaire de s’informer sur les risques associés. De manière générale, vous pouvez considérer les risques suivants comme inhérents à un investissement via le Crowdfunding, à savoir le risque de perte totale ou partielle du capital investi mais aussi l'illiquidité des titres détenus.

-Pourquoi privilégier le courtier en ligne eToro pour acheter des actions ?

Comme nous l’avons vu au cours de ce guide, le broker eToro présente de nombreux avantages. En effet, il convient aux investisseurs qui souhaitent acheter des actions grâce à son absence de commissions aussi bien à l'achat qu'à la vente.

Sources : Etoro / TradingView / IEIF

Avis de non-responsabilité en matière de risques

Il est important de noter qu’investir comporte des risques. Les pertes potentielles peuvent dépasser le montant initial investi. Il est essentiel de ne pas engager des fonds que vous ne pouvez vous permettre de perdre.

En mettant en lumière ces risques, notre objectif est d’éduquer nos lecteurs sur les implications éventuelles de leurs décisions financières. Notre responsabilité est de fournir une information équilibrée, mettant en évidence les opportunités tout en soulignant de manière transparente les risques inhérents aux investissements.

Avantages

Avantages Inconvénients

Inconvénients