Assurance Vie Investie en ETF : Le Guide Complet 2025

En souscrivant une assurance vie, il est possible de répartir l’argent dans des fonds en euros, des placements sûrs, mais peu rentables, et/ou dans des unités de comptes qui sont plus risqués, mais plus intéressants en termes de rendement. Parmi les unités de comptes, les ETF ou trackers constituent une option d’investissement en assurance vie qui vaut le détour. Toutefois, il est nécessaire de les connaître en détail, leur fonctionnement, les risques auxquels ils vous exposent et de nombreux autres aspects de ces types de placement avant de s’y lancer.

C’est dans cette optique que nous avons élaboré un guide complet afin de vous éclaircir dans tous les aspects de l’assurance vie investie en ETF.

Comment investir dans un ETF via l’assurance vie ?

Vous souhaitez investir dans un ETF par l’intermédiaire d’une assurance-vie ? Voici comment procéder rapidement et facilement.

- Choisir une assurance vie pour investir dans ETF – nous recommandons celle proposée par Nalo

- Débuter sa simulation d’investissement

- Créer son compte sur Nalo

- Sélectionner les ETF de son choix et investir

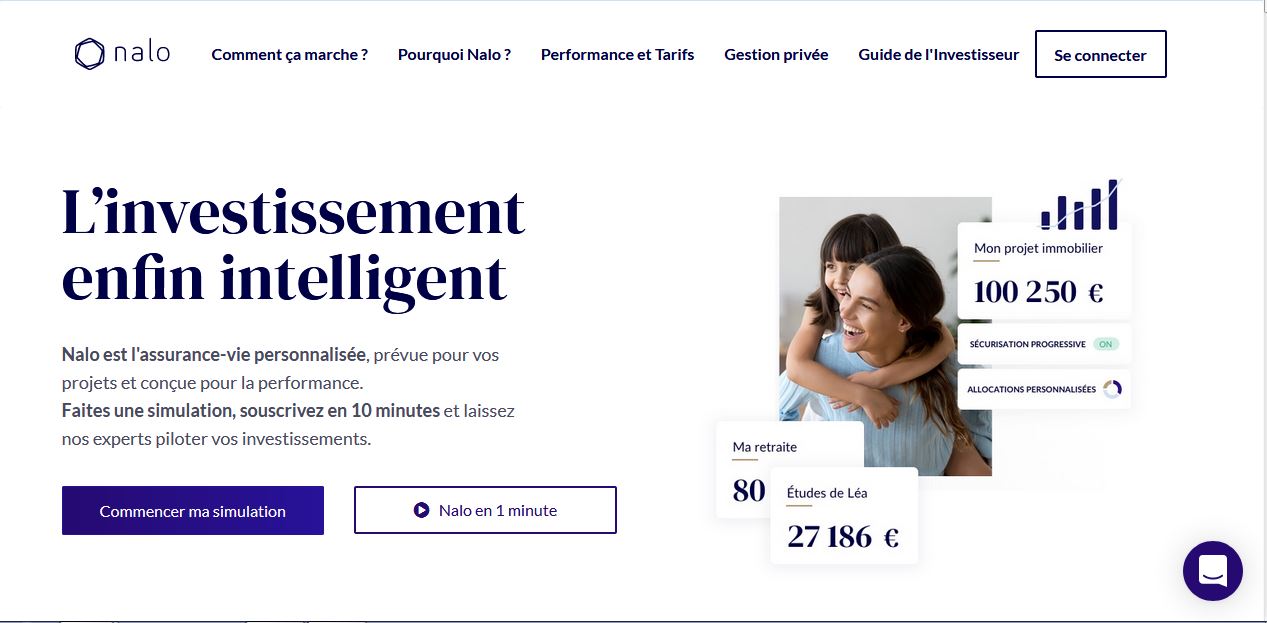

Nalo est un portail de néo-épargne qui propose des offres d’investissement parmi les moins chères du marché, une interface simple et pratique à utiliser et ses solutions sont innovantes.

Investir en ETF avec une assurance vie : Tutoriel complet

Nous vous proposons un tutoriel de A à Z pour vous guider dans vos démarches d’investissement via Nalo, une plateforme qui vous offre la possibilité de diversifier votre assurance vie avec des ETF.

Étape 1 : Simulation d’investissement

D’abord, connectez-vous sur le site officiel de Nalo. Dans un premier temps, vous êtes invité à réaliser une simulation d’investissement. Sur la page d’accueil, cliquez sur « Commencer ma simulation ».

Lorsque toutes les informations sont bien remplies, appuyez sur « Continuer » pour poursuivre la simulation.

Préciser votre investissement

Ensuite, il vous est demandé de donner des précisions concernant votre investissement. Quatre choix vous sont proposés, notamment :

- Mieux investir en optimisant vos performances sur le court, le moyen ou le long terme

- Préparer votre retraite dès maintenant en épargnant afin de vivre sereinement le troisième âge

- Anticiper la transmission en épargnant en pour les enfants et optimiser la fiscalité

- Faire de l’épargne de précaution en complément aux livrets pour mieux gérer les coups durs d’un point de vue financier.

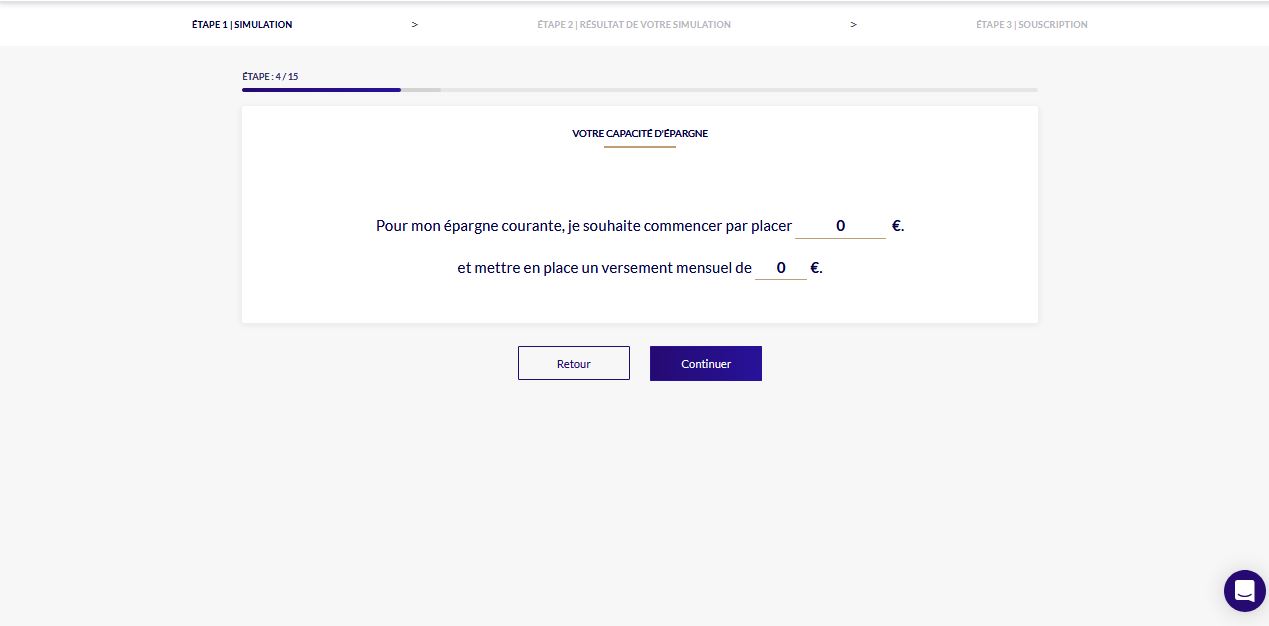

Choisissez votre montant

La prochaine étape consiste à renseigner votre capacité d’épargne en informant du premier montant de votre placement ainsi que le montant du versement mensuel à effectuer par la suite.

Précisez vos informations personnelles

Dans la page suivante, vous devez inscrire des informations personnelles telles que votre situation matrimoniale, vos enfants à charge, votre situation par rapport à votre habitation, c’est-à-dire si vous être propriétaire ou locataire. Si c’est le second cas, veuillez renseigner le montant de votre location mensuelle.

Ensuite, vous êtes invité à donner des informations concernant vos emprunts en cours. Il ne s’agit pas uniquement de vos propres crédits, mais ceux du foyer (vous et votre conjoint(e)) si vous êtes marié ou vivez en couple.

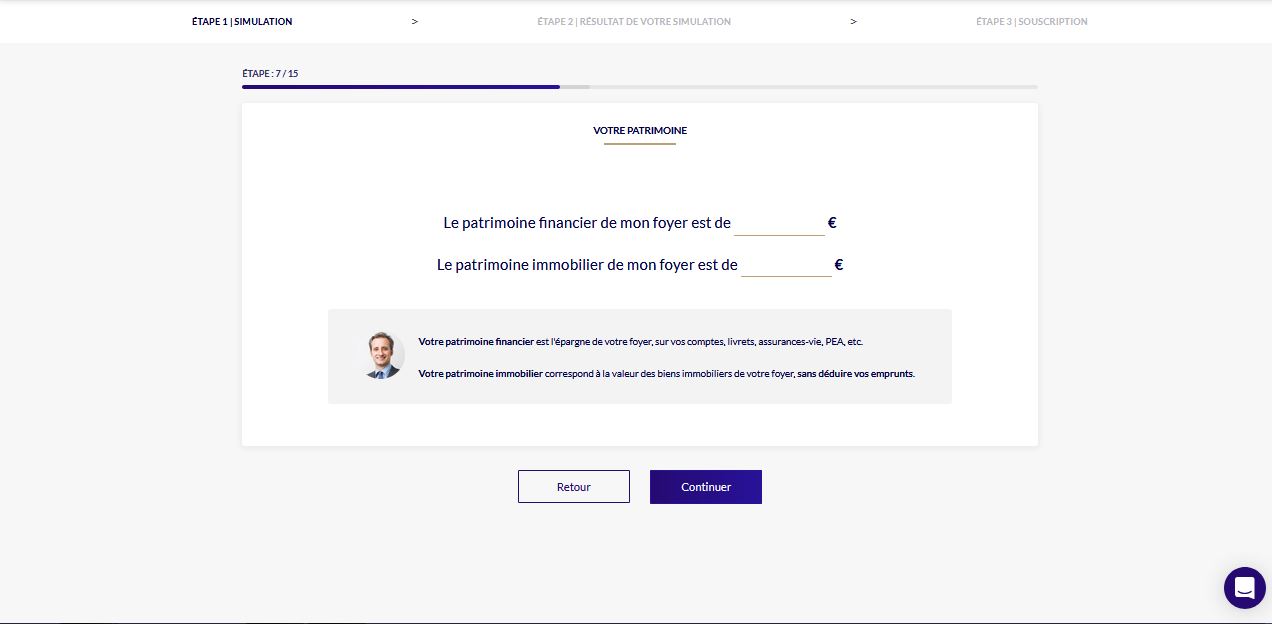

Inscrivez, ensuite, le patrimoine financier et immobilier de votre foyer.

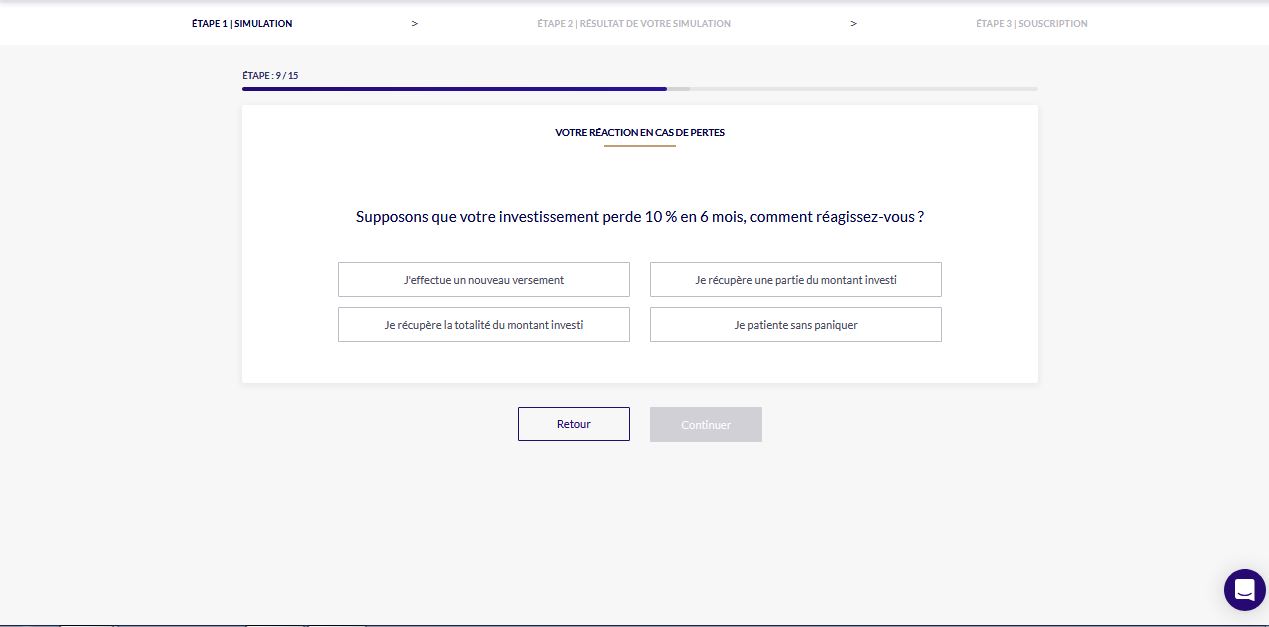

Vient, ensuite, une succession de questionnaires concernant vos compétences et réflexes dans le domaine de la finance et plus précisément des investissements.

Une fois le petit questionnaire est dûment rempli, la prochaine page vous demande si vous souhaitez recevoir les résultats de votre simulation par mail ou non.

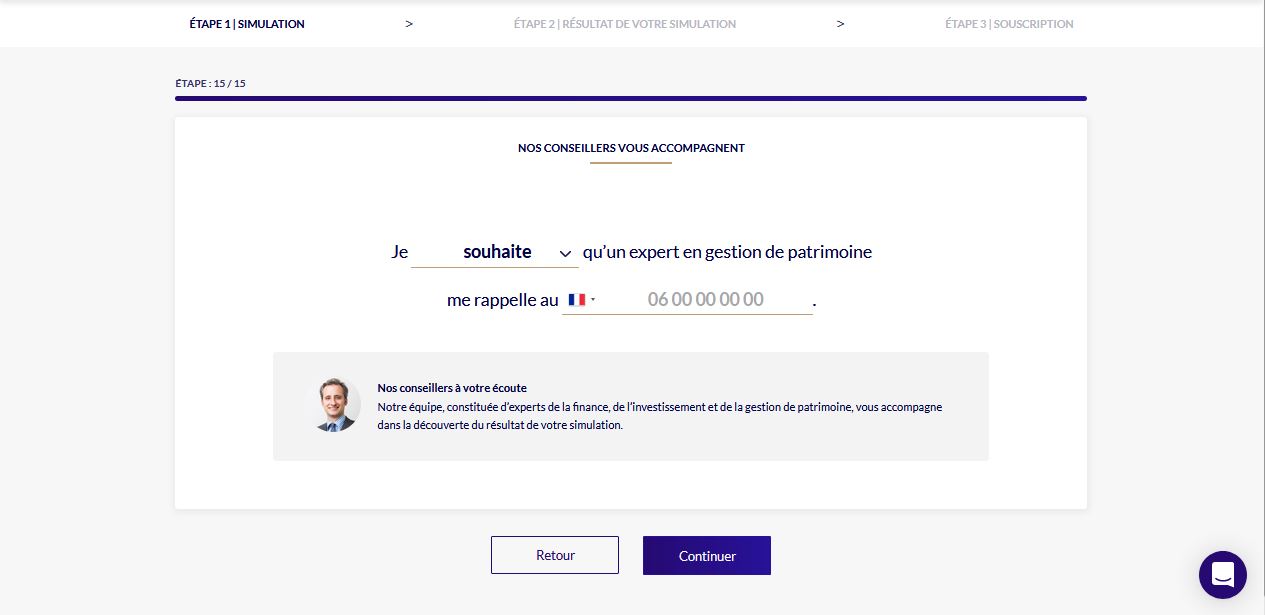

Souhaitez-vous vous faire accompagner ?

Ensuite, il vous est proposé de vous faire accompagner par un conseiller professionnel. A noter que vous pouvez décliner l’offre. Toutefois, il est conseillé aux néophytes dans le domaine financier d’accepter l’offre. Si vous choisissez « Je souhaite », vous devez renseigner votre numéro de téléphone.

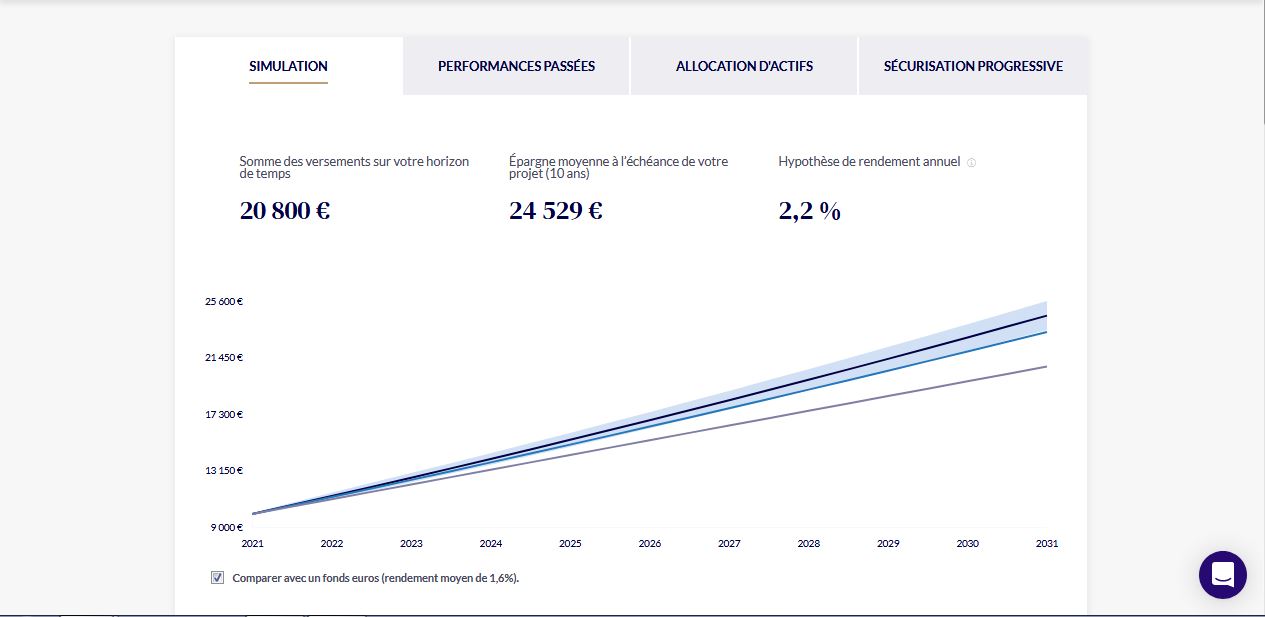

Étape 2 : Résultats de la simulation

Étape 2 : Résultats de la simulation

Une fois toutes ces démarches réalisées, vous obtenez le résultat de votre simulation. Tous les chiffres importants, y figurent et un graphique permet même de comparer votre investissement par rapport à celui d’un fonds euros.

Étape 3 : Création du compte Nalo

Nous voici maintenant à la création proprement dite du compte Nalo. Après avoir obtenu les résultats de votre simulation, cliquez sur « Devenir client » situé sous le tableau récapitulatif. Une nouvelle fenêtre s’ouvre alors, vous invitant à renseigner votre mail et votre mot de passe.

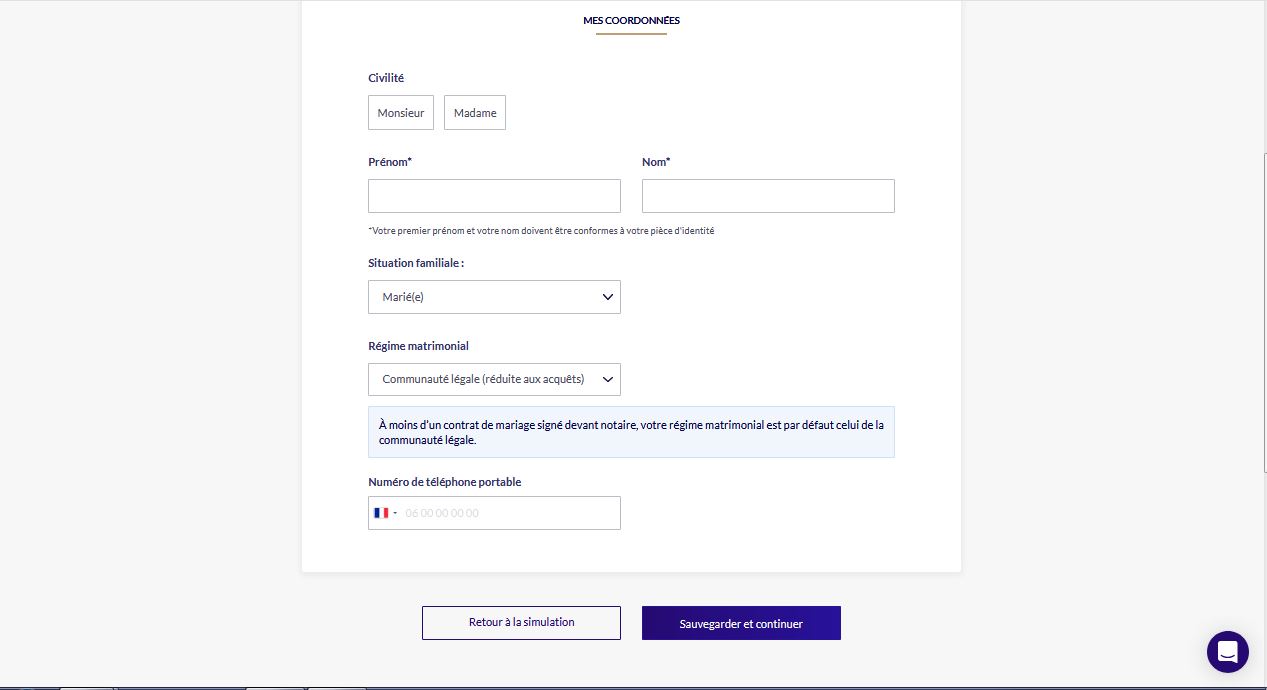

Renseignez vos coordonnées

Dans la page suivante, vous devez apporter des informations personnelles plus détaillées, notamment votre nom et prénom, votre civilité, votre situation et votre régime matrimonial, ainsi que votre numéro de téléphone portable.

La seconde section concerne vos coordonnées précises, en l’occurrence votre adresse, le code postal, la ville et le pays où vous habitez.

Vos revenus et situation fiscale

Juste sous cette section se trouvent vos coordonnées fiscales. Vous devez y renseigner votre adresse fiscale en France et répondre à quelques questions par un OUI ou NON.

Ensuite, inscrivez vos revenus annuels bruts ainsi que ceux de votre conjoint(e). Puis, déterminez l’origine de votre patrimoine financier. S’agit-il de :

- Épargne/revenus

- Succession/donation

- Cession d’actif immobilier /mobilier

- Cession d’actif professionnel

- Gain aux jeux

- Autres

Il vous faut, ensuite, définir comment votre patrimoine financier est réparti. D’une manière générale, il peut se trouver :

- Dans vos comptes bancaires

- Dans d’autres contrats d’assurance-vie/capitalisation

- Au sein d’autres portefeuilles de valeurs mobilières

- Ailleurs

Votre situation professionnelle

Dans la section suivante, des détails sur votre activité professionnelle sont à renseigner, notamment votre profession et votre catégorie socioprofessionnelle.

Ensuite, vous devez déterminer la clause bénéficiaire ainsi que la durée du contrat. Globalement, vous définissez qui bénéficieront de l’épargne en cas de décès. Appuyez, enfin, sur « Sauvegarder et continuer » pour enregistrer et valider toutes les informations vous concernant.

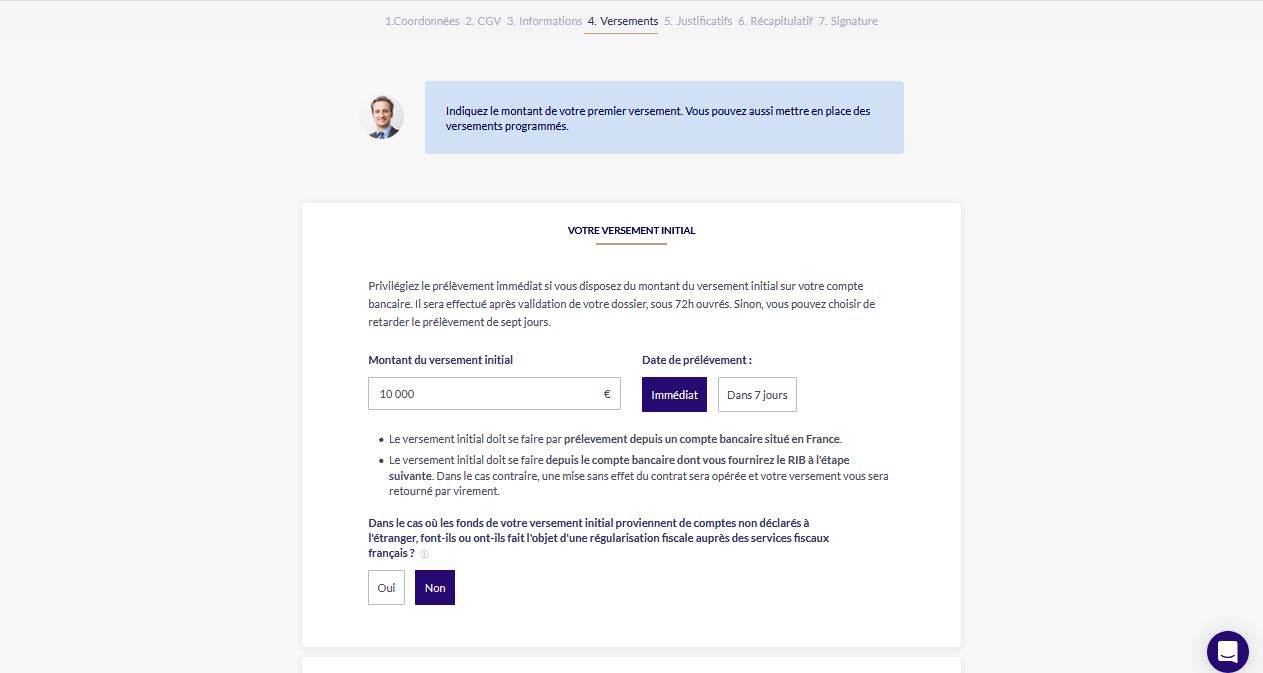

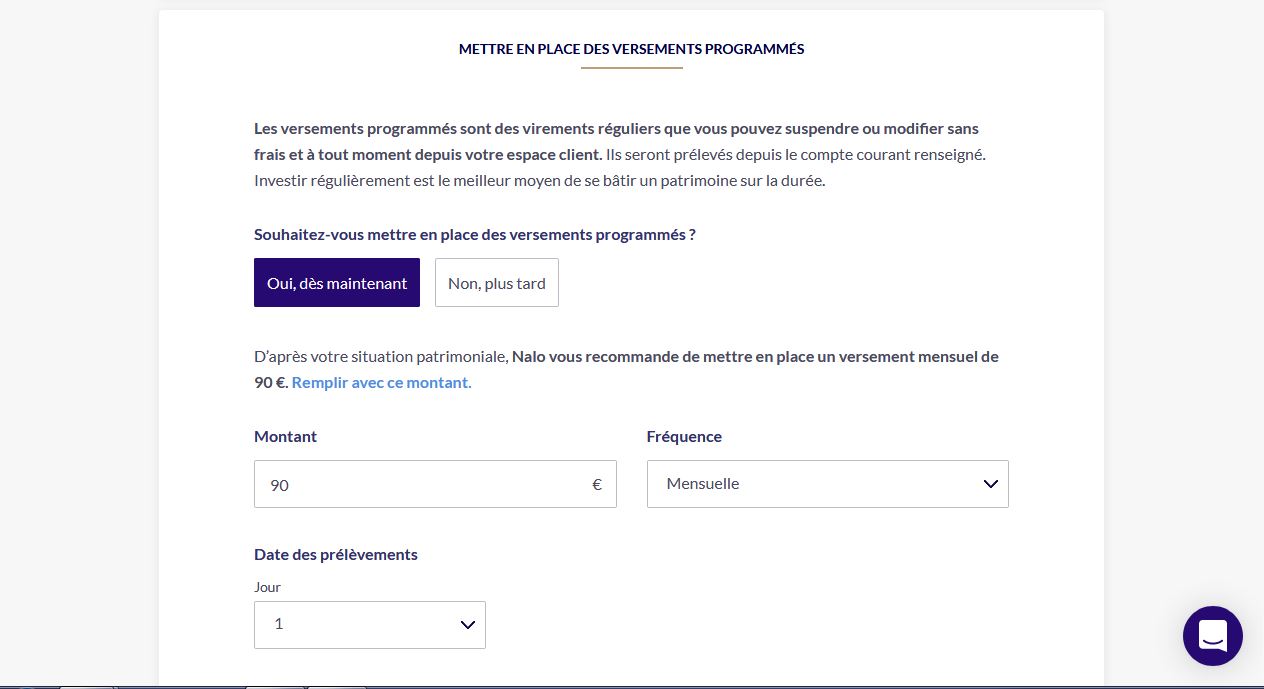

Votre versement initial

Puis, une nouvelle page s’ouvre, affichant une section vous invitant à mentionner le montant de votre versement initial.

Étape 4 : Validation de l’identité et du compte bancaire

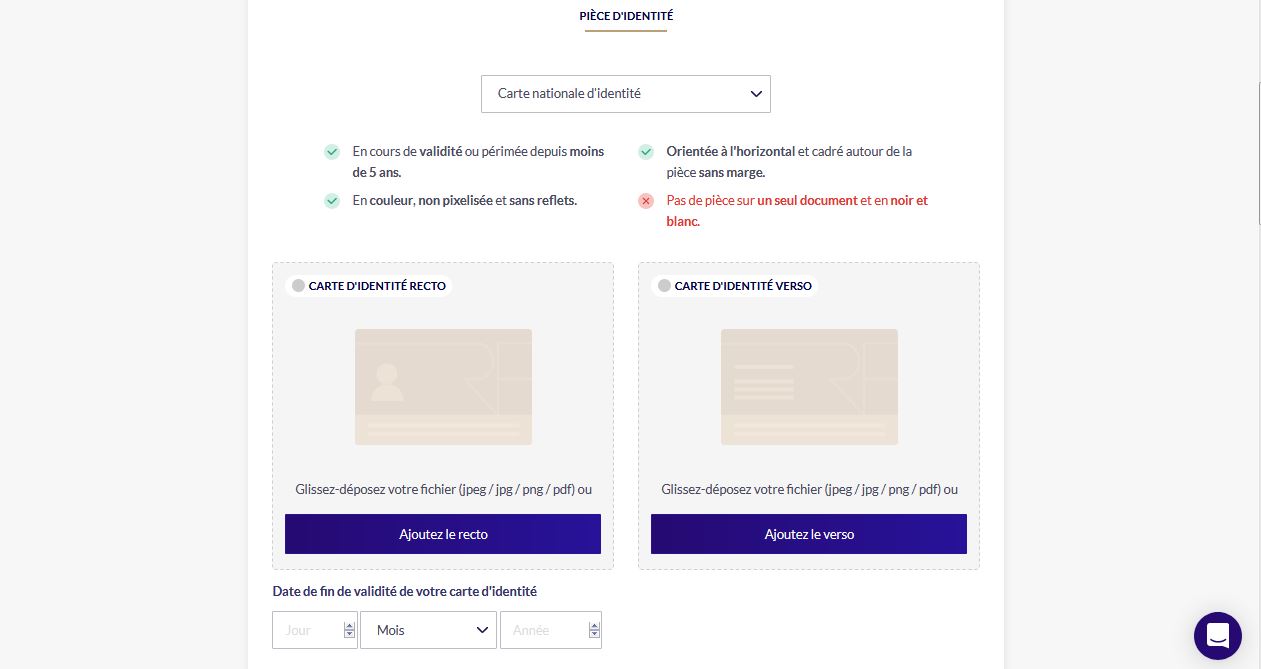

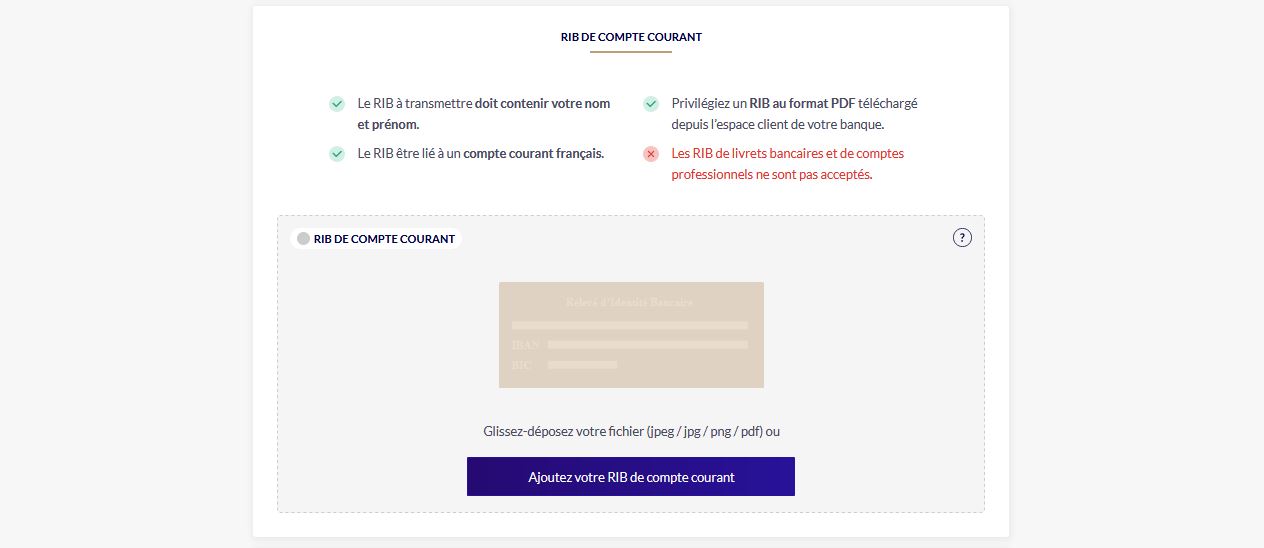

Dans la prochaine page, vous devez apporter des pièces justificatives sur votre identité et votre compte bancaire. La première section vous permet d’insérer des photos de votre passeport ou de votre carte d’identité.

La section suivante est réservée à l’uploading de la photo de votre RIB de compte courant.

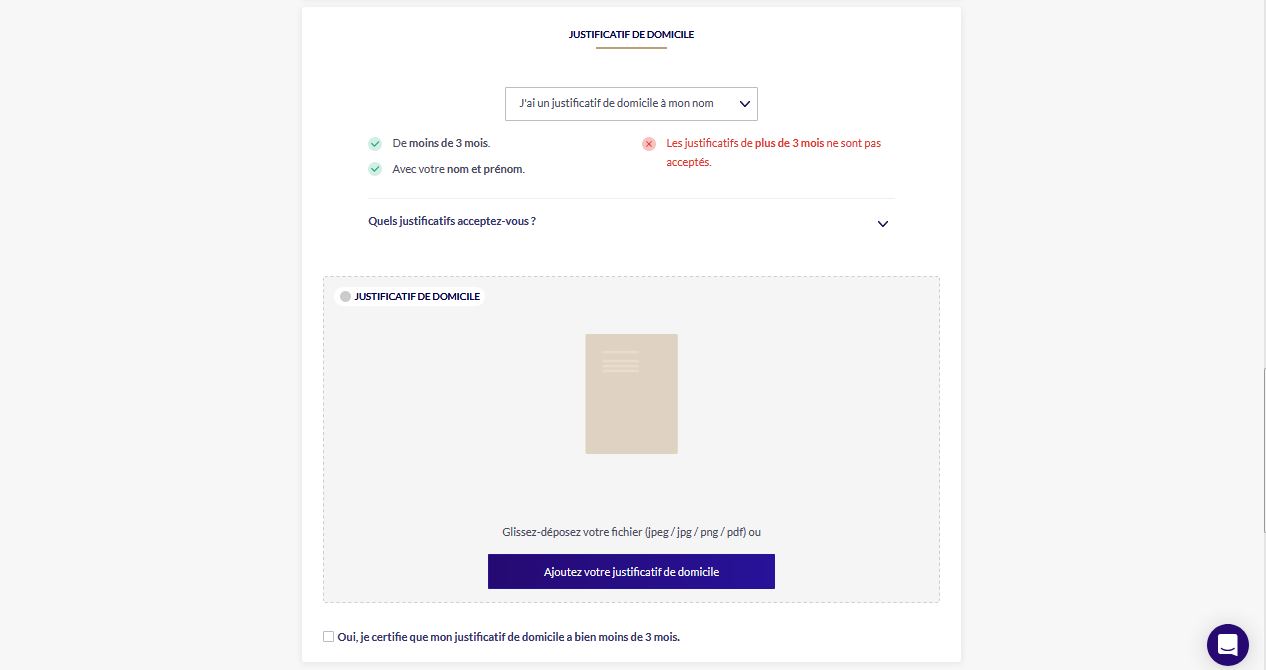

Puis, un justificatif de votre domicile doit également être renseigné. Envoyez une photo du document sur la section dédiée à cet effet.

Enfin, l’inscription se conclut avec un récapitulatif. Voilà, vous êtes un membre à part entière de la communauté Nalo.

Les meilleures assurances vie avec ETF pour 2021

Pour diversifier votre assurance vie par le biais des ETF, nous vous présentons deux opérateurs qui proposent des services qui méritent l’attention.

Nalo, un robot conseiller pour mettre en place pour vous la meilleure assurance vie

Nalo est une société française qui cherche à innover le principe de l’assurance-vie en permettant de réaliser des allocations personnalisées adaptées au niveau de risque de chaque projet d’épargne des clients.

Description de l’organisme Nalo

Fondée en 2017, Nalo a pour ambition de devenir la référence en matière d’assurance-vie, cette entreprise de FinTech propose à la clientèle un service d’investissement financier taillé sur mesure et entièrement dématérialisé à travers son contrat d’assurance-vie Nalo Patrimoine.

Fonctionnement de Nalo

La plateforme Nalo utilise une technologie de robo-advisor ou robot conseiller pour fonctionner. Ce système dispose d’algorithmes spécifiques qui vont synthétiser et analyser divers paramètres venant des clients afin de proposer des conseils en investissement financier les mieux adaptés à chaque cas.

Le « robot » recueille un maximum d’informations concernant chaque client à travers des questionnaires et des fiches de renseignement puis les oriente vers les objectifs d’investissement de chacun, obtenant ainsi le meilleur conseil possible compte tenu de son profil.

ETF proposés par Nalo

Nalo propose des fonds indiciels en actions et des fonds indiciels en obligations. Une bonne stratégie d’investissement implique de diversifier les actifs. Justement Nalo propose à la fois des fonds indiciels en actions et en obligations.

Fonds indiciels en actions

Ces fonds indiciels sont donc basés sur des actions, des actifs offrant des perspectives de gains intéressantes, mais avec un risque plus élevé. On retrouve chez Nalo une grande diversité de trackers actions. Ils viennent en effet de différents secteurs, différentes zones géographiques et différentes sociétés de gestion (iShares, Amundi, Lyxor…). On retrouve également des fonds idiciels axés sur l’Investissement Socialement Responsable (ISR).

En voici quelques uns des principaux parmi ceux proposés.

- Immobilier : DICI – iShares Developed Markets Property Yield

- Monde – écoresponsable : DICI – Lyxor MSCI World ESG Trend Leaders

- Monde : DICI – iShares Core MSCI World

- Europe : DICI – Amundi ETF Stoxx Europe 600

- États-Unis : DICI – Amundi S&P 500

- États-Unis – écoresponsable : DICI – Lyxor MSCI USA ESG Trend Leaders

- Japon : DICI – iShares Core MSCI Japan

- Europe – écoresponsable : DICI – iShares MSCI Europe SRI UCITS ETF EUR (Acc) | IESE

- Asie-Pacifique : DICI – Amundi ETF MSCI Pacific ex Japan

- Monde : DICI – Vanguard FTSE All-World High Div Yld ETTF

- Énergies renouvelables : DICI – iShares Global Clean Energy

- Pays émergents : DICI – Amundi ETF MSCI Emerging Markets EUR

- Pays émergents – écoresponsable : DICI – Lyxor MSCI EM ESG Trend Leaders

- Gestion et traitement de l’eau : DICI – Lyxor World Water

Fonds indiciels en obligations

Ces fonds indiciels présentent un risque moindre par rapport aux précédents, mais le potentiel de rendement est également plus faible.

Pareil que pour les fonds indiciels en actions, on retrouve une grande diversité géographique et sectoriel. En voici quelques uns parmi ceux sur la plateforme.

- Monétaire : DICI – Lyxor ETF Euro Cash

- États européens – court terme : DICI – Lyxor ETF EuroMTS 1-3Y

- Projets environnementaux internationaux : DICI – Lyxor Green Bond

- Monde : DICI – Db x-trackers II Global Sov 1C (EUR hedge)

- Entreprises européennes : DICI – Lyxor ETF Euro Corporate Bond

- Entreprises américaines : DICI – iShares US Corporate Bond

- États européens – long terme : DICI – iShares Euro Govt Bond 20Y Target Duration

- Pays émergents : DICI – iShares J.P. Morgan Emerging Markets Bond

- Marchés Emergents – Monnaie locale : DICI – iShares J.P. Morgan Emerging Markets Bonds Local

Combien peut rapporter cette assurance vie investie en ETF ?

La somme que peut rapporter l’investissement en ETF via une assurance-vie chez Nalo dépend en grande partie de sa composition. En effet, la nature de votre projet de placement ainsi que votre situation patrimoniale et personnelle vont définir quelle allocation vous convient, donc combien votre épargne vous rapportera au final.

Points positifs de Nalo

- Ouverture de l’assurance-vie et gestion simplifiées

- Gestion entièrement dématérialisée

- Investissement uniquement disponible en fonds euros et en fonds indiciels afin d’optimiser les performances

- Frais attractifs

- Gestion en pilotage automatique qui convient au profil de chaque client

- Possibilité d’accéder à un accompagnement personnalisé lorsque vous dépassez les 250 000 € d’épargne gérée.

- Possible d’investir dans des ETF vert dits fonds ISR

Points négatifs de Nalo

- Performances de gestion qui manquent de visibilité

- Ticket d’entre relativement élevé par rapport à la concurrence

GoodVest, une épargne en ligne responsable

Goodvest se donne pour mission de rendre l’investissement transparent et responsable et de participer à la construction d’un monde meilleur.

Description de l’organisme GoodVest

Goodvest est une société d’épargne en ligne responsable fondée en 2020 par Joseph Choueifaty et Antoine Bénéteau. L’entreprise a pour ambition de concilier les concepts de finance et d’éthique.

Le portefeuille de l’entreprise se compose uniquement d’actions et d’obligations qui intègrent des critères sociaux, environnementaux, et de gouvernance (ESG) dans le choix des investissements.

Ainsi, Goodvest ne se résigne pas à contempler l’aspect financier des entreprises, mais analyse l’impact que ces sociétés ont sur ces divers critères.

Fonctionnement de GoodVest

Les fonds dans lesquels vous investissez avec Goodvest sont gérés par des entreprises de gestion qui sont triées selon des critères spécifiques comme leur impact, leur performance et les frais proposés. Vous ne pouvez avoir accès qu’à une gestion pilotée, et aucune possibilité de faire de la gestion libre.

Goodvest offre également la priorité aux trackers dans la constitution des portefeuilles. Ainsi, la plateforme peut gérer votre investissement à votre place et vous vous contentez d’observer. Cette situation est avantageuse lorsque vous disposez de peu d’expérience dans le domaine des marchés financiers, ce qui vous évite de commettre des erreurs, parfois regrettables.

Parmi les profils de risque proposés, celui qui présente le plus de risques est le placement pour lequel 9/10 de la totalité est investi en actions. Quoi qu’il en soit, un questionnaire vous oriente dans le choix du profil qui vous est le plus adapté ainsi que le choix des fonds responsables où placer votre investissement.

ETF proposés par Goodvest

Goodvest met en avant des fonds thématiques labellisés. Les principaux thèmes proposés par la plateforme sont les suivants :

- L’égalité des genres : il s’agit d’un fonds recensant 150 entreprises mondiales qui ont obtenu le score le plus élevé en termes d’égalité hommes/femmes. Il est fondé par Equileap, un organisme de recherche qui se spécialise dans l’égalité des genres.

- La transition climatique : ce fonds sélectionne des entreprises dotées d’une faible empreinte carbone, dont les principes et les valeurs correspondent aux objectifs des accords de Paris.

- La santé : il s’agit d’un fonds regroupant des entreprises appartenant au secteur de la santé dans les pays développés.

- L’eau : ce fonds englobe des entreprises qui se spécialisent dans le traitement de l’eau et qui mettent en place des infrastructures afin de faciliter l’accès à l’eau potable à travers le monde.

- Les pays émergents : ce fonds sélectionne les entreprises les plus dynamiques qui œuvrent dans le développement des pays en voie de développement.

- Les énergies vertes : le fonds « énergies vertes » recense les entreprises qui produisent des énergies renouvelables et qui œuvrent afin d’optimiser l’efficacité énergétique. Ces entreprises se concentrent également sur le développement d’énergies alternatives.

La plateforme Goodvest met à disposition des fonds labellisés ISR et GreenFin, un label strict et exigeant, afin de diversifier au maximum le portefeuille.

Points positifs de GoodVest

- Aucuns frais de sortie, d’entrée et de performance

- Montant minimum à investir relativement bas (seulement 500 €) par rapport à la concurrence qui propose, au moins 1 000 €

- Ouverture de compte facile et rapide

- Système d’investissement par profil de risque permettant de minimiser considérablement les probabilités de perte pour les néophytes

- Virement bancaire validé après seulement 72h après avoir envoyé une demande

- Un arbre planté à chaque fois qu’un nouveau client s’inscrit à la plateforme

- Service client disponible, réactif, professionnel et convivial

Points négatifs de GoodVest

- Plateforme encore jeune et donc manque de recul sur ses performances au long terme

- Aucune option de gestion libre – uniquement de gestion pilotée

- Pas de fonds euros proposés

- Frais de gestion annuels pouvant s’élever à 1,8 % pour un investissement uniquement ETF

Qu’est-ce qu’une assurance vie investie en ETF ?

Dans la section qui suit, nous allons nous pencher en détail sur l’assurance-vie et l’ETF.

Définition de l’assurance vie

L’assurance-vie se définit comme un placement financier offrant à la personne qui souscrit le contrat la possibilité d’épargner de l’argent afin de le léguer à un ou des bénéficiaire(s) après une certaine période, ou après son décès.

Selon le capital investi, le souscripteur bénéficie d’intérêts qui vont permettre d’augmenter la somme totale épargnée.

D’une manière générale, si le souscripteur reste en vie après la durée définie du contrat d’assurance-vie, il demeure le bénéficiaire de la somme et des intérêts.

Dans le cas où il venait à décéder, ce sont les personnes qui ont été désignées comme bénéficiaires de succession de la somme épargnée en et des intérêts qui vont privilégier du total de l’assurance vie.

Définition de l’ETF ou tracker

Le tracker, ou ETF (Exchange Traded Fund) est un fonds indiciel qui suit le plus fidèlement possible les variations d’un indice boursier. Globalement, les ETF sont des fonds d’investissement que des sociétés de gestion ont émis et ont agréés.

Contrairement aux autres fonds de placement, les trackers peuvent être cotés de manière continuelle, autrement dit, il est possible de les vendre ou les acheter à tout moment de la journée.

Les ETF permettent de diversifier les solutions de placement. En effet, la mise en place d’un portefeuille varié de titres français et étrangers est envisageable. Ces titres sont représentatifs d’un marché, ou d’un secteur d’activité et les frais relatifs aux ETF sont peu élevés, contrairement aux autres fonds dont la gestion se fait de manière plus active.

Les trackers se conforment aux règles de sécurité des placements collectifs, telles que la diversification des fonds, la garantie des titres, ou la présence d’un dépositaire indépendant du gérant et qui va protéger les actifs si jamais la société qui gère les fonds venait à faire faillite.

Dans quelle mesure peut-on allier assurance vie et ETF ?

Une assurance vie offre la possibilité de diversifier les placements et ce, de différentes manières. Tout dépend de la stratégie et objectifs de chacun.

Les ETF permettent de diversifier son épargne rapidement

Les ETF proposent de nombreux avantages, notamment la possibilité d’investir avec, seulement une dizaine d’euros, dans de nombreuses valeurs boursières. Ainsi, la diversification de votre épargne est rapide, voire immédiate.

Les ETF nécessitent également peu de ressources pour être fonctionnels, ce qui fait considérablement les coûts relatifs à ces fonds, contrairement aux autres. Enfin, les trackers sont, généralement, mieux performés que les gérants d’actifs et les fonds OPCVM ou Organismes de Placement Collectif en Valeurs Mobilières.

L’assurance-vie gagne de plus en plus le cœur des Français

L’assurance-vie est une des enveloppes fiscales les plus prisées des Français, étant donné qu’il est possible d’investir dans deux types d’actifs, notamment les fonds euros et les unités de compte.

Si les fonds euros (fonds à capital garanti) représentent une valeur sûre avec aucun risque de perte en capital, leur rendement, est, toutefois relativement faible.

Les unités de compte telles que les ETF présentent quant à elle un certain risque, mais des espérances de rendement beaucoup plus élevées.

Un investissement en ETF via une assurance-vie facilitée avec le temps

Si les ETF ont, longtemps, été uniquement accessibles via les comptes-titres et les PEA, les assureurs proposent aujourd’hui des fonds indiciels dans les contrats d’assurance-vie à cause de la demande de plus en plus grandissante des clients concernant les trackers.

Si le choix des ETF n’est pas encore aussi large que celui des compte-titres ordinaires ou des PEA, la liste des ETF disponibles devrait s’étendre d’ici quelques années.

Pourquoi combiner assurance-vie et ETF ? Les avantages

Voici les principaux avantages liés au fait de combiner assurance-vie et ETF.

Frais de gestion moins élevés

D’une manière générale, les frais de gestion sont beaucoup moins élevés par rapport à ceux proposés lors d’une gestion active.

La raison est que les trackers n’ont pas nécessairement besoin d’une gestion et d’un suivi passant par des analystes financiers professionnels.

Moins de risques, comparés aux actions

Les ETF présentent moins de risques, si on les compare avec un investissement axé sur la sélectivité des titres.

En effet, avec un ETF adossé au CAC40, par exemple, vous investissez sur une quarantaine des actions françaises les plus importantes en un seul produit, vous permettant de suivre uniquement l’évolution de l’indice boursier. Il s’agit en fait d’un investissement passif en Bourse.

Meilleures performances avec l’ETF

Suivre les évolutions des actifs sous-jacents permet d’optimiser les performances par rapport aux fonds de gestion active.

À titre d’illustration, les investisseurs américains se sont davantage tournés vers les fonds de gestion passive suite à la crise financière entre 2007 et 2009. Cette tendance se fait remarquer en Europe, bien qu’à moindre envergure.

Possibilité de diversification des placements

Investir sur les ETF à travers une assurance-vie permet de diversifier vos placements de manière judicieuse. En effet, si vous versez une partie de votre argent sur les fonds euros, et une autre sur les ETF, vous obtiendrez un juste équilibre entre la garantie de capital et un rendement plus élevé.

Assurance vie et ETF : quelle fiscalité ?

Étant donné que l’ETF est ici intégrée dans une assurance vie, la fiscalité dont il faut tenir compte est celle de l’assurance vie. Cet outil patrimonial présente justement l’avantage d’être associé à une fiscalité très avantageuse.

Ainsi, il faut savoir que les montants que vous avez placés dans un contrat d’assurance vie sont exonérés d’impôt. Il y a taxation uniquement en cas de rachat en partie ou en totalité du contrat d’assurance vie.

En ce qui concerne les prélèvements sociaux, ceux-ci ne s’appliquent pas sur les ETF (ceci est valable globalement pour les unités de compte).

En cas de décès du souscripteur, les montants qui sont octroyés au conjoint (que ce soit un mariage ou un pacs) ne font pas non plus l’objet d’imposition. Ceci peut être valable, mais sous conditions, pour les membres d’une même fratrie.

Par contre, s’il n’y a pas eu désignation d’un bénéficiaire par le souscripteur, il faut prévoir le paiement des droits de succession (respectant le barème usuellement appliqué).

Assurance-vie et ETF : les frais à connaître

Il existe différentes catégories de frais qui peuvent s’appliquer dans le cadre d’une assurance vie investie en ETF :

- Les frais de gestion : l’assurance effectue systématiquement un prélèvement de frais de gestion lorsqu’il s’agit d’unités de comptes (catégorie à laquelle appartiennent les ETF). Ceux-ci sont généralement de 1 % par an.

- Les frais annuels de l’ETF : en matière de frais de gestion, il y a également ceux qui sont spécifiques aux trackers et qui sont de l’ordre de 0,3 % par an.

- Les frais d’arbitrage : plus rarement, certains contrats impliquent des frais d’arbitrages supplémentaires qui s’appliquent aussi bien pour un achat que pour une vente et qui se montent à 0,1 %.

Les taux proposés constituent des moyennes, il est possible que vous trouviez plus ou moins cher. Faites en sorte de toujours comparer afin d’avoir l’assurance de profiter de la meilleure offre possible.

Les risques à connaître avant d’investir en fonds indiciels

Voici les principaux risques à connaître concernant l’investissement dans les fonds indiciels avant de se lancer.

Variation de l’indice du marché

Le principal risque que vous encourez en investissant dans un ETF concerne la variation de l’indice du marché sous-jacent. En effet, en cas de baisse notable, il s’en suit également une baisse de votre portefeuille dans des proportions similaires, voire pire, si vous investissez dans des ETF à effet de levier. Les conséquences peuvent être lourdes, entrainant une perte d’une partie ou de l’intégralité de votre capital investi.

ETF et risque de change

Si vous investissez dans des ETF cotés en devise étrangère, vous devez tenir compte du risque de change. Toute variation enregistrée sur cette devise doit s’ajouter à celle de l’indice en question.

Le tracking error lié aux trackers

Le tracking error est un autre risque auquel vous vous exposez en investissant sur les ETF. Il s’agit du risque selon lequel l’évolution de l’ETF s’écarte de son indice. D’autant plus que la réplication d’un indice n’est pas facile, surtout s’il s’agit d’indices ayant un grand nombre de valeurs.

Assurance vie en ETF et risques sur la liquidité

Si vous choisissez d’investir sur des ETF peu connus, il y a des probabilités que peu d’acheteurs et de vendeurs potentiels se manifestent. Vous risquez, alors de vous retrouver avec des ETF peu liquides. De plus, ces fonds moins connus sont, parfois, difficiles à suivre en termes d’évolution.

L’assurance-vie et ETF : pour qui ?

L’assurance vie, combinée aux ETF, s’adresse à un très large public. En effet, toute personne disposant d’un fonds mis de côté peut investir dans un ETF via une assurance vie. Il suffit d’avoir un peu de capital de départ, généralement au minimum 1000 € à investir.

Le caractère passif de l’investissement fait qu’il n’est pas nécessaire de disposer de connaissances profondes du marché financier pour faire fructifier son placement.

Toutefois, disposer de quelques notions dans le fonctionnement des ETF et du marché boursier est vivement conseillé. En définitive, un investisseur néophyte peut très bien se lancer.

ETF et assurance-vie : nos 6 conseils avant d’investir

Si vous envisagez réellement d’investir dans les ETF par l’intermédiaire d’une assurance-vie, voici quelques conseils avisés qui vous permettront de rapidement vous en sortir et de gérer votre placement comme un pro.

1 – Comparer la qualité des offres

Avec la popularisation marquée des fonds indiciels, il existe, aujourd’hui, de plus en plus d’assureurs qui proposent une combinaison de l’assurance-vie avec les ETF.

Pour mieux vous en sortir parmi les offres, faites appel à un comparateur en ligne pour vérifier divers points tels que :

- La qualité des offres concernant les ETF

- La réputation de l’émetteur de l’ETF

- Les frais de gestion

- La liquidité de l’ETF

- La simplicité de l’actif sous-jacent

- La présence de fonds ISR

- et tout autre critère qui s’applique à votre situation

Vous pouvez aussi faire confiance aux deux organismes présentés dans ce guide, à savoir Nalo et GoodVest.

2 – Regardez les ETF proposés

Il est important de voir de près les types d’ETF que vous pouvez associer avec votre assurance vie. Certains contrats proposent un choix trop limité pour que le portefeuille puisse être convenablement diversifié.

Il est préférable que les fonds indiciels proviennent de plusieurs fournisseurs (et pas d’un seul). Les trackers doivent couvrir plusieurs secteurs et de nombreuses zones géographiques.

Dans tous les cas, le tracking error ou qualité de réplication de la performance de l’indice boursier doit être aussi faible que possible.

3 – Bien choisir votre méthode de gestion

Lorsque vous réalisez un placement, vous avez le choix entre la gestion libre ou la gestion pilotée. La première option se réserve aux investisseurs avisés qui ont de l’expérience dans le domaine du marché financier.

En effet, gérer tout seul votre investissement nécessite d’adopter les bons réflexes au bon moment selon le scénario du marché. Vous pouvez visiter Nalo qui est la plateforme adaptée à votre gestion autonome.

Si vous optez pour la gestion pilotée, vous délèguerez partiellement ou intégralement la gestion de votre placement à un professionnel. Le principal avantage de ce mode de gestion, c’est qu’il vous appuie constamment de conseils et son expertise. Nalo et GoodVest proposent tous deux ce type de gestion.

4 – Diversifier votre placement

Les trackers sont d’excellents outils de diversification, car ils intègrent un nombre considérable d’actions ou d’obligations de sociétés diverses. À titre d’illustration, le MSCI Europe dispose de 450 actions, tandis que le STOXX Europe 600 intègre 600 actions !

La diversification permet de limiter les risques en investissant dans un grand nombre d’entreprises, de secteurs et de zones géographiques.

5 – Bien définir son investissement

Avant de vous lancer dans le placement des ETF via une assurance-vie, vous devez vous poser les bonnes questions et écarter les doutes afin de vous convaincre de la réussite de votre projet. Pourquoi opter pour un ETF plutôt qu’un OPCVM classique ou un produit bancaire ?

En faisant vos recherches, vous trouverez les bons arguments pour vous pousser à sauter le pas. Néanmoins, nous pouvons d’ores et déjà vous avancer deux bonnes raisons : le faible coût lié aux ETF et leur niveau de performance intéressant.

6 – Se renseigner sur les notions importantes

Si vous souhaitez percer dans ce genre de placement, il est primordial de connaitre des notions liées à son fonctionnement. Il ne s’agit pas de se former et de devenir un expert professionnel, mais d’acquérir des connaissances de base.

Heureusement, se documenter est relativement facile, de nos jours, grâce à Internet. Des ouvrages électroniques, des sites spécialisés et autres supports vous permettront de connaître tout ce dont vous devez savoir pour bien débuter.

Conclusion : faut-il investir dans une assurance-vie avec ETF en 2025 ?

Depuis quelques années, le rendement des fonds euros que représentait l’assurance-vie n’a cessé de dévaluer. Si, au début des années 2000, le rendement brut moyen était de 5 %, il n’est, désormais, plus que de 1,4 % en 2019 et 1 % en 2020.

C’est une des principales raisons pour lesquelles les investisseurs migrent peu à peu vers les unités de compte telles que les ETF. Ce placement est, certes, à risque, mais il vaut beaucoup mieux le coup, plutôt de se résigner avec le faible taux proposé par les fonds euros.

Ainsi, avec le rendement à tendance dégressive des fonds euros, il est plus qu’intéressant d’investir dans une assurance-vie avec les ETF maintenant et pour le futur. Chacun doit, seulement, peser les risques et évaluer chaque situation pour ne pas tout perdre.

Le meilleur compromis consiste à basculer une partie des fonds euros en unités de compte afin de trouver le bon équilibre entre sécurité et performance.

La démarche est d’autant plus facile qu’il existe aujourd’hui des sites spécialisés qui vous guident dans vos choix. Sur le site Nalo par exemple, vous avez droit à un robo-advisor qui vous oriente vers la meilleure solution compte tenu de votre profil.

Questions Fréquentes

Pourquoi les ETF sont-ils intéressants dans une assurance-vie ?

Il est avantageux d’investir dans des ETF pour plusieurs raisons. Ils peuvent se négocier partout à tout moment, ils sont plus transparents et coûtent moins cher. De plus, leur prix de négociation se dévoile en temps réel au moment de l’ouverture des places boursières.

Quand peut-on acheter ou vendre un ETF ?

Il est possible d’acheter ou vendre un ETF à tout moment, durant les heures de cotation de leurs actions. Dans tous les cas, vendre ou acheter un ETF dépend, généralement de vos objectifs.

Comment reconnaître les ETF qui versent des dividendes et capitalisant ?

Les ETF qui versent des dividendes sont repérables grâce à leur intitulé. À la fin de leur nom, les termes « D » ou « Distr », signifiant distribuant, sont visibles. D’un autre côté, les ETF capitalisant sont reconnaissables par les termes « Acc » (accumulant) ou « C » (capitalisant).

Les ETF comportent-ils plus de risques que d’autres placements ?

Les ETF ne comportent pas plus de risques que tout autre placement immobilier ou financier. Au contraire, ils offrent la possibilité de gérer le risque en temps réel et l’investissement peut se diversifier, ce qui permet de limiter les risques.

L’assurance-vie constitue-elle une enveloppe intéressante pour les ETF ?

Oui. En effet, l’assurance-vie permet de loger différents types d’ETF, même si leur nombre est encore relativement faible. L’assurance-vie offre également de nombreux avantages comme la fiscalité et la diversification d’actifs.

Étape 2 : Résultats de la simulation

Étape 2 : Résultats de la simulation