Carte de Crédit : Top 3 Meilleures Cartes pour 2024

Choisir une carte de crédit peut être une tâche ardue tant les offrent sont nombreuses et différentes. Entre banques, néobanques, organismes de crédit et autre, comment s’y retrouver ? En plus d’une sélection des 3 meilleurs fournisseurs de cartes de crédit, vous retrouverez donc dans ce guide tous les conseils et les astuces qui vous permettront de choisir par vous-même l’offre de carte de crédit qui vous conviendra le mieux.

Cartes de crédit : top 3 pour 2024

Les différentes offres de cartes de crédit en ligne sont très nombreuses, et il est parfois difficile de faire un choix parmi la masse des offres disponibles. Dans cette section, nous vous présenteront une sélection des 3 meilleurs fournisseurs de cartes de crédit en ligne, pour que vous puissiez faire votre choix parmi les intermédiaires les plus réputés.

- Carte ZERO : Une carte Gold MasterCard gratuite

- Anytime : Une carte de crédit pour les professionnels

- Bunq : Une carte de crédit gratuite et écologique

Étudions donc ces 3 cartes de crédit en détail.

Carte ZERO : Carte de crédit Gold MasterCard gratuite

Carte ZERO propose une carte de crédit Mastercard Gold en partenariat avec la banque Advanzia Bank, basée au Luxembourg. L’offre est accessible aux clients français depuis 2012.

Présentation de la carte de crédit Carte ZERO

La carte de crédit de Carte ZERO est une carte Gold MasterCard, qui offre comme toutes les Mastercard Gold de nombreux avantages, notamment en termes d’assurance et d’assistance. Elle est par ailleurs gratuite à vie, et permet des paiements différés de 6 semaines, sans aucun frais.

Cependant, il est important de noter que des frais sont appliqués lors des retraits d’espèces depuis les distributeurs automatiques. Il faut en effet bien comprendre que la carte bancaire Carte ZERO n’est pas liée à des liquidités disponibles sur un compte, mais vous avance en quelques sortes les paiements, que vous remboursez ensuite depuis votre compte bancaire personnel. De ce fait, les retraits d’espèces sont considérés comme des crédits sur lesquels il faudra payer des intérêts, comme pour tout crédit.

Aussi, vous devrez choisir chaque mois la solution de paiement pour les achats effectués au cours de mois : comptant ou à crédit.

Comment obtenir la carte de crédit Carte ZERO ?

Il est possible d’obtenir une carte de crédit Carte ZERO en quelques minutes seulement. Vous devrez cependant justifier d’un revenu de 2 000 €, soit légèrement plus que les banques classiques. Toutefois, cette condition de 2 000 € de revenu n’est pas stricte, les demandes étant étudiées au cas par cas.

En effet, Carte ZERO adapte la capacité de paiements mensuels selon les revenus. Cette somme peut atteindre 3 000 € à l’ouverture. Ensuite, si votre historique de remboursement est sans accidents, il sera possible d’augmenter le plafond de paiement et de crédit.

Avantages

- Les avantages en termes d’assurance de la Carte Gold MasterCard

- Paiement décalé de 6 semaines gratuits

- Conditions d’acceptation des dossiers souple

- Pas besoin de changer de banque

Inconvénients

- Le délai est parfois long pour recevoir la carte

- Plafond de paiements mensuels décidé par Carte ZERO unilatéralement

- Taux élevés sur le crédit renouvelable

- Frais de retraits en espèces élevés

Anytime : Carte de crédit professionnelle

Présentation de la carte de crédit Anytime

L’offre d’Anytime comprend un compte bancaire pour professionnels, avec un RIB et divers autres services, y compris l’encaissement de chèques et les virements, internationaux ou non.

Les tarifs des cartes de crédit d’Anytime varient selon le forfait sélectionné. Anytime affiche en effet 4 formules, avec des services qui diffèrent.

- Solo : 9,50 € par mois avec paiement annualisé, avec 2 cartes de crédit professionnelles et 1 carte gratuite personnelle.

- Premium : 19,50 € par mois, avec 3 cartes de crédit pro gratuites et 1 carte personnelle.

- Professionnel : 99 € par mois, avec 10 cartes de crédit et 1 carte personnelle.

- Entreprise : 249 € par mois, avec 20 cartes de crédit pro gratuites avec logo personnalisé.

À partir du compte professionnel, il est possible d’opter soit pour des cartes de crédit physiques, soit pour des cartes virtuelles. Les cartes sont associées de services chers aux professionnels, comme l’encaissement de chèques, les prélèvements automatiques (paiements et encaissements), la mise à disposition d’un terminal de paiement, des outils de comptabilité (paiement des salaires, notes de frais, devis, factures…) et également des avances sur trésorerie.

Comment obtenir la carte Anytime ?

Toutes les entreprises peuvent avoir accès aux services d’Anytime : EURL, SARL, SASU, SAS, SA, SC, indépendants, associations, ou encore professions libérales.

Avantages

- Compte bancaire pro 100% en ligne

- Offre adaptée à la taille de l’entreprise

- Cartes de crédit physiques ou virtuelles

- Carte de crédit pro et personnelle disponibles

Inconvénients

- Retraits en espèces soumis à des frais

- Découvert non autorisé

- Frais importants pour les forfaits professionnel et Entreprise

Bunq : Carte de crédit écologique

Bunq est une néobanque 100% mobile. Bien que lancée aux Pays-Bas en 2012, elle n’a obtenu sa licence bancaire qu’en 2015.

Bunq a débuté ses activités en France au mois de novembre 2018.

Présentation de la carte de crédit de Bunq

3 types de forfaits, avec chacun une carte différente, sont proposés par Bunq.

- EasyTravel : paiement unique de 9,99 €, avec carte de crédit Travel Card gratuite, également pour les paiements à l’international. Frais de retraits de 0,99€ par opération.

- EasyMoney : 7,99€ par mois, avec 3 cartes de crédit MasterCard gratuites et 5 cartes virtuelles, et 10 retraits gratuits par mois. Une carte de type Metal Card peut ensuite être demandée en échange du prépaiement de 24 mois de forfait.

- EasyGreen : 16,99 € par mois, avec 3 cartes de crédit MasterCard gratuites et 5 cartes virtuelles, et 10 retraits gratuits par mois. Une carte de type Metal Card peut ensuite être demandée en échange du prépaiement de 12 mois de forfait. Notons également que Bunq offre dans ce cadre de ce compte de planter un arbre tous les 100 € dépensés.

Comment obtenir la carte de crédit Bunq ?

Pour souscrire à une carte de crédit Bunq, vous devez résider dans l’Espace Economique Européen, et être âgé de plus de 18 ans (ou avoir l’approbation du représentant légal pour les mineurs). A noter que Bunq se réserve le droit de refuser tout dossier qui affiche un profil de risque ne correspondant pas aux critères de la banque.

Avantages

- Carte de crédit écologique

- Pas de conditions de revenus

- Aucun frais supplémentaire sur les paiements internationaux

- Cartes de crédit physiques ou virtuelles

Inconvénients

- Interface smartphone uniquement pour la gestion du compte

- Pas de découvert

- Impossible de déposer des espèces ou encaisser des chèques

Quelle offre de crédit me convient ?

Les offres de cartes de crédit sont donc très diverses, chacune pouvant convenir à un profil particulier, en fonction de vos attentes et de vos besoins. Il existe en effet des cartes de crédit pour particuliers, pour professionnels, pour adolescents, pour écolos et même pour les personnes sous interdits bancaires.

Toutefois, les offres de Carte ZERO semblent être celles qui conviendront au plus large panel de clients, et offre l’immense avantage d’être l’une des rares banques proposant une carte bancaire gratuite Gold MasterCard.

Comment obtenir une carte de crédit ? Tutoriel

Vous retrouverez dans cette section un tutoriel vous montrant pas à pas comment effectuer une demande de carte de crédit auprès de Carte ZERO.

- S’inscrire sur Carte ZERO

- Remplir le formulaire

- Signer le contrat

- Envoyer les documents justificatifs

S’inscrire sur le site de Carte ZERO

La première étape sera bien évidemment de visiter le site de Carte ZERO.

Depuis la page d’accueil, vous pourrez directement inscrire votre prénom, nom et email. Vous devrez ensuite cliquer sur « J’obtiens ma carte ».

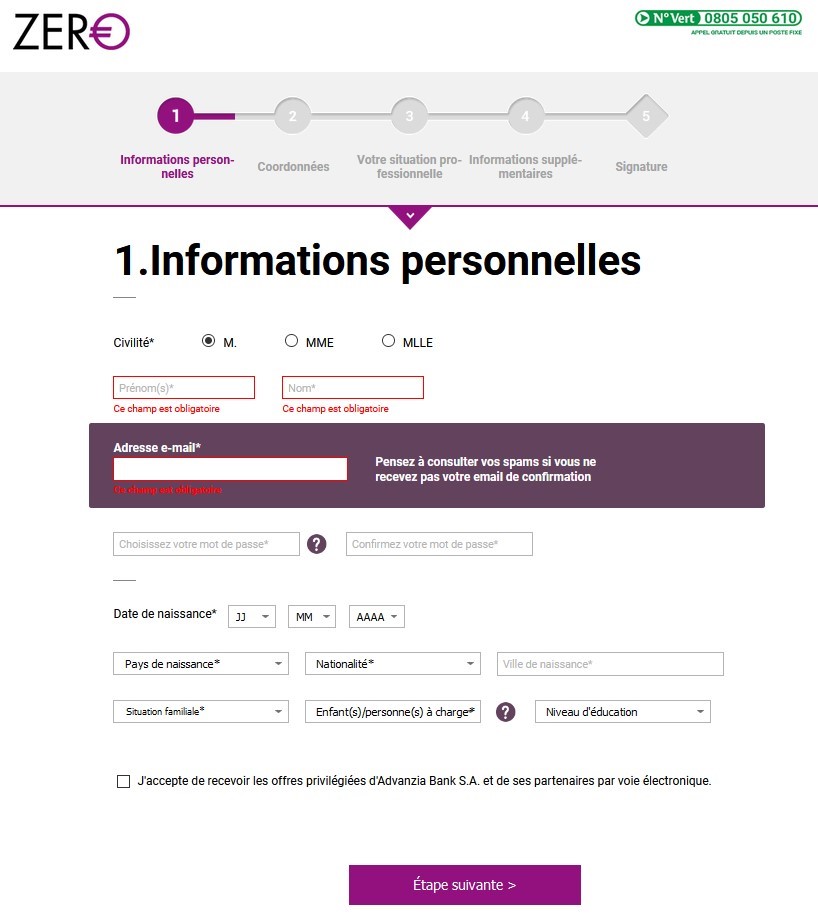

Remplir le formulaire

Remplissez ensuite le formulaire en 4 parties qui se déroule à l’étape suivante.

Vos informations personnelles

En premier lieu, inscrivez vos informations personnelles. Vous devrez aussi choisir un mot de passe, renseigner votre date de naissance, votre pays et ville de naissance et votre nationalité. La situation familiale est également abordée, de même que que le nombre de personnes à charge.

Vous devrez ensuite cliquer sur « Étape suivante ».

Vos coordonnées

L’écran suivant vous interroge sur vos coordonnées, avec votre adresse complète, et votre numéro de téléphone portable, qui est d’ailleurs nécessaire pour la signature du contrat dans une étape ultérieure.

Votre situation professionnelle

La troisième étape du formulaire concerne votre situation professionnelle. Vous devrez ainsi inscrire des données telles que :

- Votre secteur d’activité

- Votre profession ou situation

- L’année du début de votre activité professionnelle

- Le type de contrat de travail

- Le montant de votre revenu

- Ainsi que les éventuelles prestations sociales et familiales que vous recevez.

Informations supplémentaires

Vous devrez aussi renseigner quelques informations supplémentaires, telles que d’éventuels crédits en cours, qu’il s’agisse de crédits immobiliers ou de crédits à la consommation, ou les frais de votre vie courante tels que le loyer et les charges mensuelles que vous payez. Vous devrez aussi inscrire le nom de votre banque principale actuelle, car la carte de crédit y sera rattachée.

Il faudra aussi répondre à propos du nombre de cartes bancaires vous possédez déjà.

Vérifiez pour finir les informations fournies et confirmez vos données, si le tout est conforme.

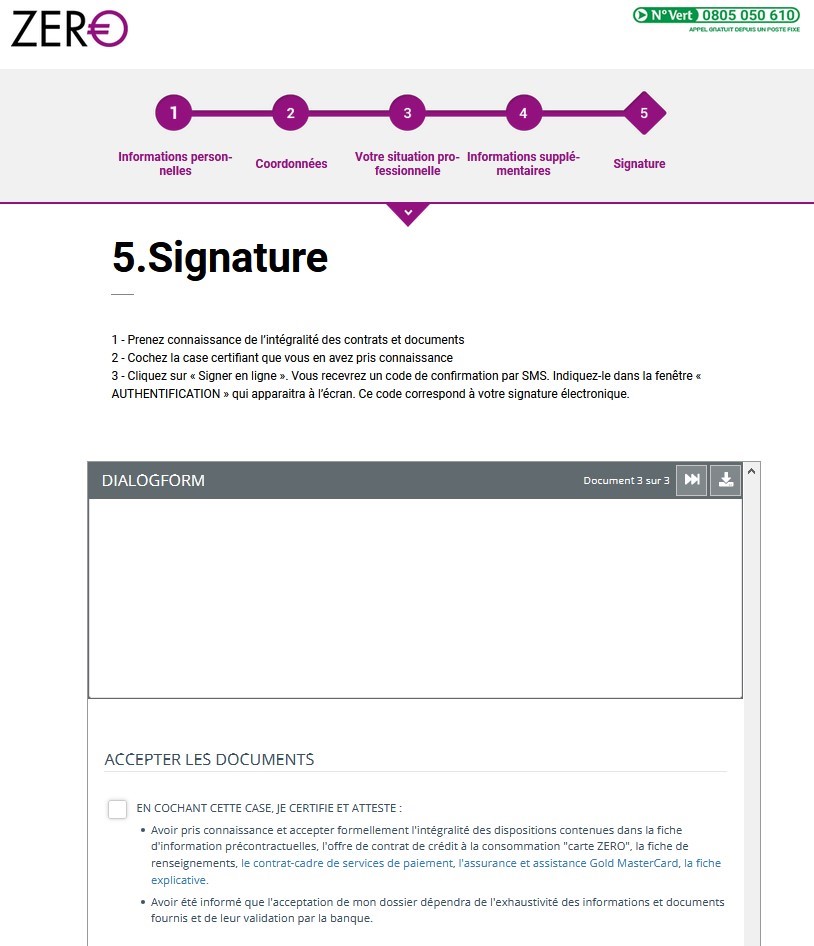

Signature du contrat

Après avoir confirmé vos informations personnelles, votre contrat d’ouverture de compte et de demande d’une carte de crédit seront automatiquement générés.

Il sera possible de télécharger le contrat en PDF. Tout en bas de la page, vous devrez cocher une case pour accepter le contrat.

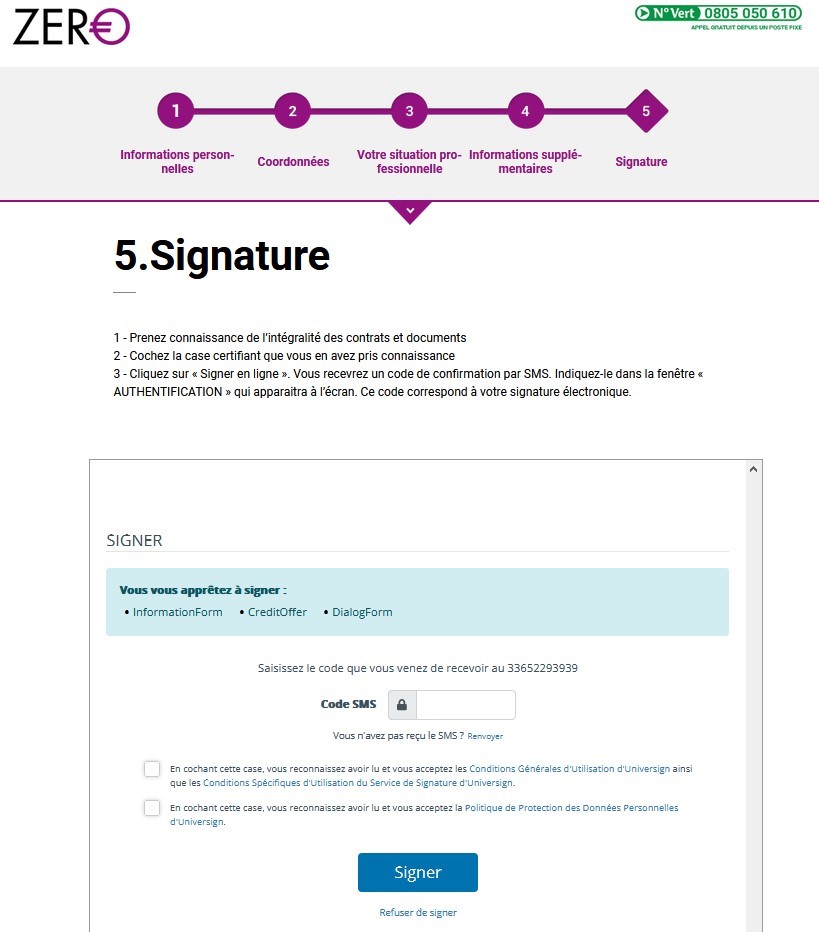

Un code de vérification à inscrire dans le champs dédié vous sera envoyé par SMS.

Vous devrez cocher deux cases pour accepter les conditions générales et la politique de confidentialité. Pour finir, cliquez sur « Signer ».

Envoi des documents de vérification

Un email vous sera ensuite envoyé, vous vous demandant de télécharger des documents justificatifs, y compris une pièce d’identité, un justificatif de domicile, et des justificatifs de revenus.

Après un délai de quelques jours pour l’étude des documents, Carte ZERO vous enverra la confirmation de l’ouverture du compte, vous informant par la même occasion du montant maximum de paiements mensuels de votre nouvelle carte de crédit, que vous recevrez ensuite par voie postale.

Une carte de crédit, c’est quoi ?

Une carte de crédit, émise par une banque en ligne ou une société de services financiers, permet à ses titulaires d’emprunter des fonds pour payer des biens et des services auprès de commerçants qui acceptent les cartes de paiement. Les cartes de crédit sont assorties de la condition que les titulaires remboursent l’argent emprunté, majoré des intérêts applicables, ainsi que de tous les frais supplémentaires convenus, soit intégralement à la date de facturation, soit au fil du temps.

En plus de la ligne de crédit standard, l’émetteur de la carte de crédit peut également accorder une ligne de crédit en espèces distincte aux titulaires de la carte, leur permettant de retirer de l’argent liquide dans les distributeurs. Cela peut alors être apparenté à un micro-crédit. Ces avances de fonds sont généralement assorties de conditions différentes, comme l’absence de délai de grâce et des taux d’intérêt plus élevés, par rapport aux transactions qui donnent accès à la ligne de crédit principale. Les émetteurs fixent généralement des limites d’emprunt à l’avance, en fonction du profil financier du client.

Si vous envisagez de souscrire à une carte de crédit, nous vous recommandons de vous renseigner sur Carte ZERO, qui offre notamment la possibilité de paiements différés sur 6 semaines.

Les différents types de cartes de crédit

En dehors des différents émetteurs de cartes de crédit, que sont Visa et Mastercard, il existe plusieurs types de cartes de crédit. C’est ce que nous allons aborder dans cette section.

Cartes de crédit garanties

Les cartes de crédit sécurisées, ou garanties, sont un type de carte de crédit où le titulaire de la carte effectue un dépôt de garantie.

Ces cartes offrent des lignes de crédit limitées d’une valeur égale aux dépôts de garantie, qui sont souvent remboursés après que les titulaires de carte ont fait la preuve d’une utilisation répétée et responsable de la carte au fil du temps. Ces cartes sont fréquemment demandées par des personnes ayant des antécédents de crédit limités ou médiocres.

Cartes de crédit prépayées

Tout comme une carte de crédit sécurisée, une carte de débit prépayée est un type de carte de paiement sécurisée, où les fonds disponibles correspondent à l’argent qu’une personne a déjà déposé sur un compte bancaire lié.

En revanche, les cartes de crédit non sécurisées ne nécessitent pas de dépôt de garantie ou de cautionnement.

Cartes de crédit avec débit différé

Une carte de crédit à débit différé cumule tous les paiements d’un mois en un seul paiement mensuel. Cela signifie que vous payez toutes vos dépenses du mois en cours en une seule fois, généralement quelques jours avant la fin du mois.

Cartes de crédit renouvelables

Les cartes de crédit renouvelables donnent accès une réserve d’argent définie sous forme de crédit revolving. Les fonds du crédit renouvelable mis à disposition via les cartes de crédit ont bien sûr des taux d’intérêts.

La carte de crédit, pour qui ?

Les cartes de crédit peuvent convenir à un large panel d’utilisateurs différent. Cependant, il faut noter que dans beaucoup de cas, il est nécessaire d’avoir atteint la majorité, et d’être capable de justifier d’une source de revenus régulière.

Les cartes de crédit sont particulièrement utiles lorsque l’on préfère que toutes les dépenses du mois soient débitées au même moment, ce qui facilite pour certaines personnes la gestion de leur compte.

Par contre, les personnes qui ont tendance à dépenser plus que de raison doivent faire peuvent de prudence avec les cartes de crédit, qui, en permettant de dépenser de l’argent que l’on a pas (encore), peuvent inciter à des dépenses inutiles, qui accumulées, peuvent mener au surendettement.

Services offerts par une carte de crédit

Outre les fonctions traditionnelles de paiement et de retrait, et les assurances et assistances généralement incluses aux cartes Visa ou Mastercard, les cartes de crédit offrent d’autres services, qui peuvent différer d’un organisme à un autre.

Par exemple, Carte ZERO permet sous certaines conditions d’avoir accès à un débit différé non pas à 4 semaines, mais à 6 semaines, et ce sans frais, ce qui revient à obtenir un découvert autorisé, ce qui n’est généralement pas possible ailleurs que dans les grandes banques traditionnelles.

Anytime, une néobanque spécialisée dans les clients professionnel, propose des cartes de crédit physiques et virtuelles, mais également des services de terminaux de paiement par carte bancaire.

Mais certains services additionnels des cartes de crédit sont plus originaux, comme par exemple chez Bunq, qui propose de planter des arbres au nom de ses clients au fur et à mesure des dépenses effectuées avec la carte de crédit.

Conseil : Renseignez vous sur Carte ZERO, qui est sans doute l’organisme de carte de crédit qui offre les services additionnels les plus intéressants et variés.

Carte de crédit ou carte de débit, quelles différences ?

De nombreuses cartes de débit et de crédit présentent des caractéristiques similaires. En général, les deux types de cartes portent le logo d’une grande société de cartes de crédit, comme Visa ou MasterCard. Et toutes deux peuvent s’utiliser chez les détaillants pour acheter des biens et des services.

Toutefois, la principale différence entre les deux cartes est l’endroit où l’argent se fait retirer lors d’un achat. Lorsqu’un consommateur utilise une carte de débit, l’argent provient directement de son compte courant. Lorsqu’il utilise une carte de crédit, l’achat se fera débiter d’une ligne de crédit qui lui se fera facturer ultérieurement.

Une carte de débit peut s’assortir d’une ligne de crédit à découvert reliée au compte courant du client pour couvrir les dépenses excédentaires. Une carte de crédit est liée à un montant de crédit déterminé et si un consommateur tente de dépenser au-delà de la limite de crédit, la carte lui sera refusée.

Points clés à retenir :

- Les cartes de crédit sont des titres de créance, les cartes de débit ne le sont pas.

- Les utilisateurs de cartes de débit ne peuvent dépenser que ce qui est disponible sur leur compte.

- Une carte de débit standard est liée à un compte courant et y ponctionne directement les fonds.

- Une carte de crédit est liée à une ligne de crédit offerte par l’entreprise qui a émis la carte.

Les avantages d’utiliser une carte de crédit

Intéressons nous dans cette section aux principaux avantages tirés de l’utilisation d’une carte de crédit.

Plus sûr que l’argent liquide

Les cartes de crédit se font fréquemment utiliser, même par les personnes qui ont accès à de l’argent liquide, car elles offrent un niveau de sécurité supplémentaire. Si vous perdez une carte de crédit ou si quelqu’un vous vole vos informations, la société de carte de crédit peut la bloquer instantanément pour éviter les achats frauduleux.

En outre, de nombreuses sociétés de cartes de crédit surveillent les activités suspectes et vous avertissent si quelque chose semble incompatible avec votre comportement habituel en matière de dépenses.

Points de récompense et cashback

De nombreuses sociétés de cartes de crédit offrent des récompenses telles que des remises en espèces ou des miles aériens pour l’utilisation régulière de ces cartes. Si vous utilisez une carte de crédit pour des dépenses courantes, ces récompenses peuvent s’accumuler rapidement.

Faire face à des dépenses imprévues

Le fait que l’argent dépensé avec une carte de crédit ne se fasse pas débiter immédiatement de votre compte en banque vous permet de faire face à des dépenses imprévues et qui dépassent vos capacités de paiement à un instant T.

Attention toutefois, car le revers de la médaille est que cela peut vous inciter à dépenser plus que vous ne pourrez rembourser.

Les inconvénients de la carte de crédit

Les cartes de crédits présentant également des risques inconvénients dont il faut rester conscient.

Coût élevé des cartes de crédit

Bien que les cartes de crédit soient pratiques, le coût des intérêts est généralement beaucoup plus haut qu’avec un prêt traditionnel. Nombre d’entre s’assortissent de taux d’intérêt annuels élevés, de frais de service et de pénalités pour les retards de paiement.

Si vous ne remboursez pas votre solde chaque mois, ces frais financiers supplémentaires peuvent rapidement faire augmenter votre dette existante. En outre, de nombreuses cartes de crédit vous permettent d’obtenir une avance de fonds si vous avez besoin de liquidités rapidement, mais le taux d’intérêt appliqué à ces avances généralement augmenteront plus que pour les achats.

Risque de surendettement

En fonction de votre limite de crédit, une nouvelle carte de crédit peut soudainement vous donner accès à plus de fonds que par le passé, ce qui facilite les dépenses excessives si vous n’avez pas de discipline.

Pour éviter de vous enfoncer dans un trou et de nuire à votre crédit et à votre santé financière, il est important de ne dépenser que ce que vous pouvez raisonnablement vous permettre de rembourser chaque mois. Si vous n’avez pas encore de budget, en établir un peut vous aider à rester sur la bonne voie, afin de ne pas accumuler trop de dettes.

Comment choisir sa carte de crédit ? Nos 5 conseils

Vous retrouverez dans cette section plusieurs conseils à suivre pour vous garantir de choisir la carte de crédit la plus adaptée.

1 – Choisissez une carte qui vous est accessible

Pour accepter de vous fournir une carte, les banques et organismes de crédit s’informent de votre situation financière et de vos revenus. Vous devrez donc vérifier que les organismes de cartes de crédit qui vous intéressent offrent des conditions d’accès adaptées à votre profil. Il est inutile de perdre du temps à remplir des formulaires de demande de carte si la politique de la banque exclu votre type de profil.

2 – Renseignez vous sur les frais et taux d’intérêt

L’un des critères les plus importants pour choisir une carte de crédit est bien évidemment le coût. En plus des éventuels frais d’abonnement, vous devrez tenir compte des taux d’intérêts appliqués, qui diffèrent parfois pour les paiements et retraits.

3 – Consultez les services additionnels offerts

Les cartes de crédit permettent de payer et de retirer de l’argent, mais elles sont également souvent en association avec des assurances, ou à des programmes de récompenses vous permettant de revoir des réduction ou des rabais sur vos achats.

4 – Vérifiez les pénalités en cas d’accident de paiement

Dans la mesure où les cartes de crédit vous permettent de dépenser de l’argent que vous n’avez pas, et que les accidents arrivent à tout le monde, il est également judicieux de vérifier les frais de pénalité que vous devrez payer en cas d’accident. Par exemple si vous ne pouvez pas régler à temps votre facture de carte de crédit.

5 – Vérifiez la satisfaction des clients actuels

Enfin, et c’est sans doute le meilleur moyen de savoir rapidement si une offre de carte de crédit est de qualité, nous vous invitons à vous renseigner sur l’avis des clients actuels à l’aide d’une simple recherche Google, sachant qu’une majorité d’avis négatif est un signe que l’organisme de carte de crédit en question est à fuir.

Conclusion : quelle carte de crédit choisir en 2024 ?

Comme nous l’avons évoqué, vous trouverez au cours de vos recherches de nombreux fournisseurs de cartes de crédit, et faire le bon choix peut parfois être difficile. Cependant, grâce à ce guide, vous aurez compris que l’important est surtout de choisir l’offre qui correspond le mieux à votre profil. Ceci, sachant que deux cartes de crédit peuvent offrir des services et des conditions différentes.

Toutefois, vous pouvez en toute confiance effectuer votre choix parmi les trois intermédiaire présentés dans ce guide, que nous avons longuement analysé, et qui présentent les services les plus intéressants. Parmi eux, celui qui propose les services qui conviendront sans doute au plus grand nombre est Carte ZERO.

Questions fréquentes

Enfin, nous répondrons ci-dessous aux questions les plus fréquemment posées sur les cartes de crédit et les organismes qui les émettent.

Quel est le principal avantage d’une carte de crédit ?

Beaucoup d'utilisateurs apprécient les cartes de crédit car elles permettent de différer les paiements ; et donc de dépenser de l’argent que l’on a pas encore. En effet, avec la plupart des cartes de crédit, la totalité des dépenses du mois en cours se fait débiter en une fois, juste avant la fin du mois.

Quel est l’inconvénient majeur des cartes de crédit ?

Les cartes de crédit, comme leur nom l’indique, impliquent un crédit. Cela implique donc qu’un taux d’intérêt se fait facturer, l’organisme de crédit vous prêtant en quelques sortes les fonds de vos dépenses avant que celles-ci ne se fassent débiter.

Quelles sont les conditions pour obtenir une carte de crédit ?

Généralement, pour obtenir une carte de crédit, il faut être majeur, c’est-à-dire avoir plus de 18 ans en France, et pouvoir justifier d’une source de revenus.

Quel est le principal danger des cartes de crédit ?

En vous permettant de dépenser de l’argent que vous n’avez pas, les cartes de crédit impliquent un risque de surendettement, surtout pour les personnes ayant tendance à succomber facilement aux achats impulsifs.

Quel est le meilleur fournisseur de cartes de crédit ?

Il existe plusieurs intermédiaires de qualité, dont 3 que l'on a présenté dans ce guide. Mais celui qui offre sans doute le plus de services variés et appréciés et des utilisateurs est Carte ZERO.