Carte Bancaire : Les Meilleures Offres de Cartes en 2024

Les offres de carte bancaire se multiplient de plus en plus sur le marché financier. Les utilisateurs commencent à avoir du mal à choisir les bonnes cartes sur le marché. Dès fois, souvent pris par les mauvaises publicités, ils finissent par choisir les cartes bancaires peu avantageuses. S’ils connaissaient les bons critères à privilégier avant de choisir une carte, ils n’allaient pas se tromper.

L’année 2024 pourrait s’avérer l’année de la reprise économique définitive. Tout agent économique se doit de posséder une carte bancaire pour suivre le rythme de la reprise de l’économie. En 2024, avoir une bonne carte de crédit sera un atout pour vivre dans ce monde financiarisé.

Dans cet article, nous vous proposerons les 6 meilleures cartes bancaires sur le marché. Nous vous montrerons comment en obtenir une. Après, nous vous présenterons ce qu’est une carte bancaire, les services offerts par celle-ci, leurs avantages ainsi que leurs inconvénients. Pour finir, nous vous dresserons quelques petits conseils pour vous aider à choisir votre carte bancaire.

Cartes bancaires : Notre top 6 pour 2024

En France, il y a pas mal de cartes bancaires disponibles dans la sphère financière. Certaines sont plus attrayantes que d’autres. En fait, une bonne carte bancaire est celle qu’on retrouve de faible frais de gestion, gratuité à l’acquisition, avantages en termes de crédit et assurance sur la carte. Voici 6 des meilleures :

- Carte ZERO : une carte bancaire MasterCard Gold

- Sogexia : pour une carte en banque accessible à tous

- Bunq : pour carte bancaire écologique

- Anytime : une carte bancaire idéale pour les entrepreneurs

- Kard : une carte bancaire accessible dès 10 ans

- Xaalys : pour un apprentissage de la finance personnelle

Découvrez 6 cartes bancaires qui renferment les critères précités.

La carte bancaire Carte ZERO

Si l’on vous présente la carte bancaire de Carte ZERO, c’est parce qu’elle fait partie des meilleures sur le marché.

Le ZERO qui provient de la carte n’est pas anodin. En effet, la carte dispose d’innombrables services gratuits. À titre d’exemple, l’acquisition et la délivrance de la Carte sont gratuites pendant que sur le marché, il faudra 130 € en moyenne à un français à l’année pour une Carte Gold Mastercard.

La Carte ZERO est une carte Gold MasterCard émise par la banque Luxembourgeoise Advancia. C’est une carte sophistiquée avec beaucoup d’avantages dont des plafonds de retraits plus élevés et aussi une assurance sur la carte. Elle offre à ses clients un crédit renouvelable sans intérêt remboursable sur six semaines.

Les clients de cette carte bancaire bénéficient des avantages d’assurance. Si un client paye 50% d’un montant d’un voyage, il aura droit aux services d’assurance et d’assistance de la compagnie.

Combien coûte la carte bancaire Carte ZERO ?

La livraison de la carte est offerte. En ce qui concerne les frais, l’entreprise ne facture aucun frais d’utilisation (frais de gestion, frais de retrait, frais d’envois de fonds même dans la zone euro, commission lors d’un paiement).

Après le crédit gratuit remboursable sur 6 semaines, il offre des crédits optionnels pour des échéances de remboursement plus longues avec les mêmes taux d’intérêts pratiqués sur le marché.

Avantages de la carte bancaire ZERO

- Une carte bancaire gratuite à la livraison

- Aucun frais d’utilisation

- Utilisation de la carte sans changer de banque

- Crédit gratuit sur six semaines

- Aucune commission sur achat même dans des zones hors euro

- Assurance et assistance

Inconvénients de la carte bancaire Carte ZERO

- Les intérêts du crédit optionnel sont très hauts et même proches de l’usure

La carte bancaire Sogexia

Sogexia est l’initiative d’une fintech de Luxembourg qui se veut être une carte pour les interdits bancaires. Elle est disponible dans 31 pays. L’ouverture du compte se fait sans conditions de revenu. Elle dispose de deux cartes bancaires, l’une classique et l’autre en métal.

Les clients retrouveront sur la plateforme de Sogexia des services de gestion de budget des dépenses. Il est à noter que le client n’a vraiment pas besoin de justificatif pour ouvrir une carte avec Sogexia. Elle ne facture aucun frais de gestion et l’émission d’un virement étranger est gratuite.

Combien coûte la carte Sogexia ?

L’ouverture de la carte Classique est gratuite. Par contre, la carte Métal est à 10 € chaque mois

Les frais de la carte Sogexia varie avec le type de carte.

- Si le client dispose d’une carte classique, il ne paiera aucun frais d’acquisition.

- Il paiera 1 € pour chaque retrait.

- L’émission d’un virement est gratuite que ce soit pour la carte classique et la carte en métal.

- La réception d’un virement est facturé de 2% pour les deux comptes.

- Les paiements et les retraits hors UE sont gratuits pour la carte métal mais les clients de la carte classique paieront 2.95% du montant.

En dernier lieu, les assurances voyages et accidents sont garantis pour les utilisateurs de la carte Métal. Par contre, les assurances sont disponibles en option dans la carte classique.

Avantages de la carte bancaire Sogexia

- Disponible dans 31 pays

- Service de gestion des dépenses

- Pas de conditions d’ouverture de compte

- Un très bon service à la clientèle

Inconvénients

- Frais retraits à l’étranger trop élevés

- Frais sur les réceptions de virement

La carte bancaire Bunq

Bunq a été créé au Pays-Bas, plus précisément à Amsterdam par un gig de l’informatique, Ali Niknam, en 2012. La banque mobile de Bunq fait son apparition dans le paysage financier français en 2018. C’est une banque qui fait la promotion pour les travailleurs indépendants. Vous retrouvez comme slogan sur le site de Bunq “Bunq est le lieu pour les indépendants”

Elle offre trois types de comptes : compte premium, compte joint et compte pack. Chaque compte vient avec sa carte bancaire.

L’application se voue aussi à l’écologie avec son plan de easyGreen. Les utilisateurs peuvent avoir la meilleure carte écolo sur le marché sous 12 mois.

Combien coûte la carte bancaire Bunq ?

Les frais de la carte de crédit Bunq sont très compétitifs et varient selon le type de compte que le client détient.

- Pour le compte Bunq premium, l’abonnement est de 7,99 € le mois. Après 5 retraits, le client paie 2 euros sur le prochain retrait .

- Pour le compte Bunq joint, l’abonnement mensuel est de 9,99 €.

- Le Bunq pack s’ouvre à 19,99 € le mois. Les clients peuvent déposer jusqu’à 100 000 € sur la carte Bunq.

Avantages de la Carte Bunq

- Promoteur de l’écologie responsable

- Garanti et assurance

- Dépôts jusqu’à 100 000 €

- Service client au top

Inconvénients

- Frais d’abonnement

- Frais sur les retraits

La carte bancaire Anytime

La carte Anytime est une carte dédiée essentiellement aux professionnels surtout les indépendants et les auto-entrepreneurs. Elle est issue d’une initiative fintech lancée par Damien Dupouy et Thierry Peyre qui permet de réaliser un paiement juste en un SMS.

Anytime offre cinq types de comptes à ces clients. Des comptes sont disponibles pour les indépendants ou freelances, les professionnels, les entreprises, les créateurs d’entreprises et les développeurs.

La particularité de cette carte est qu’elle n’est pas affiliée à une banque. Pour pouvoir l’utiliser, il faut souscrire à un plan mensuel et faire un virement bancaire sur le compte. On peut aussi encaisser des chèques sur Anytime. Pour un compte personnel, le montant maximum est de 2000€ et les entreprises quant à elles peuvent encaisser jusqu’à 6250 euros.

Combien coûte la carte bancaire Anytime ?

En termes de frais, il dépend du type de compte utilisé.

- L’abonnement mensuel pour le compte indépendant est de 9,50 € par mois.

- Pour les professionnels et les associations, c’est disponible à 19,50 € le mois mais peut aussi payer jusqu’à 99 € pour avoir accès à plus de services.

- Le compte entreprise s’ouvre à 249 € chaque mois.

- Les utilisateurs du pack créateur d’entreprise payent en tout 599 € : 100 € comme dépôt de capital social et 499 € pour le pack de création d’une société.

Avantages de la carte bancaire Anytime

- Aucun frais sur les transactions étrangères

- La carte est accessible à même les enfants de 12 ans

- Transaction personnalisée

- Possibilité de vérifier son compte avec un SMS

- Logiciel comptable gratuite sur la plateforme

Inconvénients de la carte Anytime

- Frais de gestion mensuel

- Service client pas au top

- Frais sur les retraits

- Frais sur les virements dans des devises autres que l’euro

La carte bancaire Kard

Kard fait partie des fintech ayant révolutionné le système financier international. Elle cherche à promouvoir l’inclusion financière en ciblant les jeunes entre 10 à 18 ans parfois négligée par les systèmes de paiement traditionnels.

Pour ouvrir le compte, le mineur doit se faire accompagner d’un adulte et doit soumettre une pièce d’identité et une preuve d’adresse. Kard établit un système où le parent (parrain) peut déposer de l’argent pour l’enfant (filleul) et contrôler son solde mais sans pour autant voir les transactions.

L’application de paiement est disponible sur les smartphones avec un interface pour enfant. La carte offre de nombreux services gratuits ( virement à l’étranger. L’enfant a droit jusqu’à trois retraits gratuits pendant un mois. Kard offre un programme de parrainage rémunéré.

Combien coûte la carte bancaire Kard ?

Pour ce qui est des frais, à partir du 4ème retrait dans le mois, Kard vous facture 1 €. Les retraits dans les zones hors euros sont facturés 1 € + 2% du montant.

Il y a aussi un frais d’abonnement à prendre en compte, qui eux sont de 4,99 € / mois.

Avantages de la carte bancaire Kard

- Interface simple et très adaptée aux enfants

- Inscription gratuite et réalisation d’un compte en moins de 5 minutes

- Plafond de dépôts jusqu’à 100 000 euros

- Possibilité de demander facilement de l’argent à un de ses parents

Inconvénients

- Frais sur les retraits

- Aucun garanti ou assurance

La carte bancaire Xaalys

Xaalys a été créé au Sénégal en 2019. La carte Xaalys est une autre carte qui cible les adolescents. Sa plateforme est très intéressante parce qu’elle offre aux enfants la possibilité de se former financièrement. Elle met en place des jeux et quiz pour que l’enfant poursuive son apprentissage en gestion de sa finance personnelle.

Xaalys permet aussi aux parents de contrôler à distance le compte de leurs enfants et de le bloquer en cas de mauvaise gestion. Le parent reçoit une notification sur son téléphone lorsque l’enfant effectue une transaction qui va au delà du plafond.

Combien coûte la carte bancaire Xaalys ?

L’abonnement de la carte Xaalys est de 2,99 € par mois. Elle coûte 10 € initialement. Les retraits et les paiements en zone euro sont gratuits. Pour les paiements hors UE, le client doit payer un supplément mensuel de 15 €.

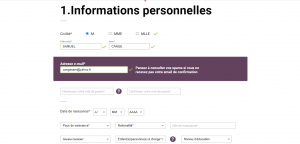

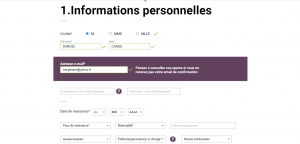

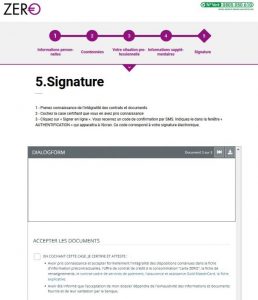

Après avoir découvert les 6 meilleures cartes bancaires pour cette année, on va montrer comment obtenir une carte en des étapes simples et détaillées. Suivez bien ce tutoriel avec Carte ZERO pour voir comment se passe le processus. La première chose à faire pour obtenir une carte bancaire c’est bien évidemment de vous rendre sur le site de l’offreur de cette carte. Pour Carte ZERO, vous vous rendez sur son site pour commencer le processus. Déjà à la page d’accueil, vous verrez l’option “J’obtiens ma carte” qu’on vous demande d’inscrire votre Une fois que vous avez entré les informations dans l’étape 1, vous serez dirigé vers une page ou l’on vous demandera de les compléter avec d’autres infos sur vous. En outre, il vous faudra renseigner les informations suivantes. L’utilisateur n’aura qu’à entrer des données de localisation. Celles-ci sont telles que: Dans cette partie, on vous demandera d’ajouter des informations sur votre vie professionnelle comme les suivantes. A travers les infos supplémentaires, Carte ZERO veut se renseigner sur le niveau d’endettement de l’utilisateur. Elle lui pose des questions sur les crédits à la consommation ou des crédits immobiliers. Tout pour voir le degré de solvabilité de ce client. Vous serez aussi demandé de donner le nombre de cartes bancaires que vous avez en votre possession. La signature du contrat est l’étape la plus cruciale de l’inscription dans Carte ZERO. Pour commencer avec la signature, vous devez faire un check sur la case « en cochant cette case, je certifie et atteste ». Un SMS vous sera envoyé, vous devez entrer le code donné et cocher les deux cases en bas. Après vous cliquez sur « Signer » pour effectuer la signature électronique de votre carte. À présent, il ne vous reste qu’à soumettre vos pièces justificatives. On vous enverra un e-mail vous demandant de soumettre vos documents justificatifs. Vous envoyez vos documents. Ensuite, après quelques jours, on étudiera vos documents et on vous confirmera l’ouverture du compte.

Par définition, une carte bancaire est une forme de monnaie utilisée pour effectuer un paiement lors d’une transaction économique. Depuis l’arrivée des ATM, les cartes bancaires servent aussi à retirer des fonds d’un compte courant. La première carte dans l’histoire des cartes bancaires est la Carte Bleue. Elle est apparue sur le marché américain en 1967 grâce à l’association de six institutions bancaires américaines. Deux ans après, le groupe Carte Bleue a été créé. Il faudra attendre 9 ans après, soit en 1976 pour voir débarquer cette carte. En 1986, la technologie de puce électronique a été implémentée à la Carte pour améliorer sa sécurité. La Carte Bleue avait réalisé ses premières transactions en ligne en 2002; avec l’appellation e-Carte Bleue. Les société qui accoucheront MasterCard et Visa Card ont été créés respectivement en 1966 et 1958 sans pour autant émettre une carte sur le marché. La première Carte bancaire MasterCard a été lancée en Union Soviétique en 1988. En 2002, Mastercard s’est fusionné avec Europay pour s’étendre sur le marché européen. Pour la Carte Visa, la première carte de débit a été lancée à l’international en 1975. La Carte bleue disparaît du paysage financier lorsque la filiale d’Europe de Visa l’avait acquis en 2010. La décennie avait été une décennie décisive pour la carte bancaire car de nombreuses cartes bancaires digitales et néobanques ont vu le jour. On peut citer N26, Carte ZERO, Orange Bank, Bunq, Monese, etc…Les nouvelles cartes ne sont pas forcément rattachées à un compte bancaire. Elles sont même accessibles aux adolescents. Les cartes bancaires jouent fondamentalement le rôle de moyen de paiement. Elles permettent aux utilisateurs de régler des paiements lors de l’acquisition d’un bien ou d’un service. En dehors d’intermédiaire des échanges, les cartes servent aussi pour retirer de l’argent en espèces.

Il existe plusieurs types de cartes bancaires sur le marché. Les plus utilisées sont les suivantes. Une carte de crédit comme son nom l’indique permet de régler un paiement à crédit. Il permet de réaliser une transaction économique sans pour autant avoir les fonds nécessaires sur sa carte. C’est un emprunt contracté à l’institution financière ou la banque qui émet la carte de crédit. Le crédit contracté sur la carte, le plus souvent fait l’objet d’un taux d’intérêt au moment du remboursement. Les cartes de crédit ont ce qu’on appelle un plafonnement de crédit. Le plafonnement de crédit est le montant maximum que l’utilisateur peut emprunter sur sa carte. Les cartes de débit par opposition aux cartes de crédit, imposent aux utilisateurs d’avoir les fonds nécessaires pour réaliser la transaction économique. Ce qui signifie que si le montant d’une transaction dépasse le solde du compte, elle ne sera pas effectuée. On distingue les cartes de crédit immédiat et les cartes de crédit différées. La carte de débit immédiat est la carte où le compte de l’utilisateur est débité immédiatement au moment de l’achat ou le retrait en espèces. En revanche, une carte de débit différé est une carte où le compte de l’utilisateur est débité le dernier jour du mois pour les transactions qu’il a effectué au cours du mois. Les cartes prépayées sont des cartes où il est demandé à celui qui veut l’utiliser de déposer des fonds en avance. Le compte sera bloqué si l’utilisateur dépasse le moment qu’il a mis à l’avance sur le fonds. Cette carte vous permet d’effectuer les mêmes opérations qu’une carte de débit. Les cartes de retrait permettent aux utilisateurs de retirer de l’argent dans des distributeurs automatiques de billets. Elles servent uniquement à cela. Les utilisateurs ne peuvent pas utiliser cette carte pour faire des achats. Une carte internationale est une carte acceptée partout dans le monde. Ces cartes vont au-delà des fonctionnalités de retrait et de paiements. Elles offrent des services d’assurance pour des accidents survenus à l’étranger. Avant la décennie 2010, la carte bancaire était réservée uniquement aux adultes disposant d’un compte bancaire. L’apparition des fintech a complètement démocratisé les cartes bancaires dans le paysage financier. À présent, même les interdits bancaires et les adolescents peuvent avoir accès à des cartes de crédit. D’après les données recueillies par Statista, le nombre de cartes bancaires a augmenté de 10,5 millions français au bout de sept ans passant de 60,6 millions en 2012 à 71.1 en 2019. Ce qui signifie qu’il aurait plus de cartes en circulation que de français. La carte bancaire ne s’adresse pas un profil bien particulier. Tout le monde a le droit d’en posséder une. Dépendamment de votre profil, il y a une carte qui vous serait beaucoup plus favorable. Par exemple, si vous n’avez pas beaucoup de moyens et que vous souhaitez avoir une carte sans frais de gestion, le choix serait Carte ZERO. Si vous avez un enfant et que vous voulez qu’il s’habitue déjà à l’univers de la finance, vous pouvez créer une carte Xaalys. Si vous êtes professionnel ou créateur d’entreprise, celle qui vous conviendra est donc sûrement Anytime. Nous l’avons dit à l’introduction, avoir une carte bancaire est un atout dans ce monde financiarisé. De façon générale, les cartes bancaires offrent des services de paiement, de crédit, de virement, de retrait et d’assurance. Vous pouvez régler vos achats en ligne ou dans des points de vente physiques acceptant la carte bancaire. Le service de paiement de Carte ZERO est gratuit même dans des zones hors de l’Union européenne. Les cartes bancaires disposent d’un service de crédit qui permet aux utilisateurs d’acheter sans pour autant avoir les fonds nécessaires sur le compte. Généralement, le service de crédit des cartes est utilisé pour le crédit à la consommation. Le service de virement permet de déposer des fonds sur une autre carte sans passer par une banque. Le virement se fait dans l’immédiat juste en un clic. Par exemple, Anytime permet de faire des virements sans frais que ça soit dans la zone euro ou à l’étranger. Avec les cartes bancaires, l’utilisateur peut retirer des fonds sur son compte dans un distributeur automatique de billets (DAB) sans avoir à faire la queue dans une banque. Par exemple, Kard offre 4 retraits gratuits dans un mois. Ce service est accessible le plus souvent dans les cartes avec des plans de haut gamme. Ce service vous couvre lors d’un accident survenu lors d’un voyage à l’étranger ou même dans son pays local. À travers les plans spéciaux de Sogexia, les utilisateurs retrouveront un service d’assurance sophistiqué accompagné d’un service à la clientèle réactif. Malheureusement, tous les services offerts sur une carte bancaire ne sont pas gratuits. Des cartes bancaires vont même vous facturer depuis votre demande d’acquisition de la carte pourtant d’autre l’acquisition et la délivrance est gratuite, comme pour Carte ZERO. Il y a des cartes qui demandent à ses clients de payer un abonnement mensuel pour pouvoir utiliser la carte. Voici les principaux frais liés à une carte en dehors des plans spéciaux La sécurisation des cartes bancaires est un sujet préoccupant pour les autorités monétaires. Auparavant, les cartes étaient bien souvent susceptibles d’être piratées. Avec la mise en place de la puce et système de cryptage supplémentaire DDA, les cartes bancaires sont devenues de plus en plus sûres. La technologie 3D Secure qui authentifie des transactions renforce la sécurité dans l’écosystème de paiement aux cartes bancaires. En fait, ce système permet de valider une transaction bancaire à l’aide d’un sms envoyé à l’utilisateur pour confirmer réellement la transaction qu’il a effectuée. Ceci dit, la carte bancaire n’est pas exempte de toute fraude mais d’années en années, les pourvoyeurs de cartes bancaires essaient de sécuriser au mieux leurs cartes. L’utilisation d’une carte bancaire renferme de nombreux avantages. De par sa commodité et sa simplicité, elle contient pas mal d’avantages. La carte bancaire permet à l’utilisateur de payer ses transactions en un laps de temps. Si c’est dans un point de vente physique, il suffit simplement de passer la carte dans un passé-carte. Quand il s’agit d’une transaction en ligne, il suffit juste d’entrer ses identifiants et le paiement est complété en quelques clics. A l’aide des ATM, les cartes de crédit rendent plus facile le retrait des fonds sur un compte courant. Quand on connaît le temps que ça prend pour pouvoir retirer de l’argent dans la banque, donc, une carte bancaire aide vraiment en ce sens. On peut voler votre argent liquide dans votre portefeuille aisément et l’utiliser facilement. Ce qui n’est pas le cas pour la carte bancaire. Même si le voleur le prend, il doit connaître votre code PIN. S’il ne le connaît pas, il ne pourra pas l’utiliser et vous aurez assez de temps pour faire bloquer la carte. Dans tous les cas, gardez votre code secret. Et au cas où votre carte a été volée, appelez immédiatement votre institution pour faire bloquer le compte. Pour faire un achat en ligne, vous devez être en mesure de payer le vendeur. Avec la carte bancaire, la transaction est effectuée immédiatement. Il n’y a aucun besoin d’appeler le vendeur après la transaction.

On vient de vous présenter les avantages de la carte bancaire. Les avantages sont suivis d’inconvénients. Voici une liste d’inconvénients retrouvée sur la carte bancaire. Les frais d’acquisition sont l’un des revers de la carte bancaire. Heureusement, il y en a pas mal qui ne facture aucun frais d’acquisition. Les frais de retraits sont ce que vous payez à l’institution qui vous a donné la carte. En réalité, ce ne sont pas toutes les cartes bancaires qui vous facturent un frais annuel. Certaines le font généralement pour des cartes spéciales. Par exemple, la carte Sogexia classique est gratuite pour l’année pourtant la carte Sogexia Métal ne l’est pas. Presque toutes les cartes de crédit sont plafonnées. Ce qui exclut automatiquement la possibilité à un utilisateur de régler un paiement pour des biens hyper chers. Quelqu’un qui souhaite payer un bien immobilier ne pourra pas le faire à cause du plafonnement des cartes bancaires. Après ce tour d’horizon sur les cartes bancaires, nous tenons à vous fournir des informations avant de vous enregistrer sur une carte bancaire. Certaines cartes ne vous demandent rien en termes de justificatifs pour ouvrir le compte. D‘autres vont jusqu’à demander votre niveau de revenu pour voir si elles peuvent vous offrir la carte. Assurez-vous aussi, si possible, de choisir qui vous donne libre accès à la carte et ne facture aucun frais d’acquisition et de délivrance.

Ce conseil est valable pour les utilisateurs qui se servent de la carte pour régler des transactions en ligne. Assurez-vous de choisir une plateforme ergonomique qui sera tellement explicite même un enfant de 10 ans pourra l’utiliser sans véritable aucune contrainte. Assurez-vous d’analyser minutieusement les frais de la plateforme pour pouvoir celle avec le meilleur frais et commission. Si une plateforme vous facture une cotisation annuelle pour la carte, vous saurez déjà que cette plateforme n’est pas la meilleure pour vous Il est rare de trouver une carte bancaire qui offre des services additionnels à ses clients. La majorité s’arrête à des fins de paiement, de virement et de retrait. Consultez la plateforme de la carte pour voir si elle offre des services d’assurance voyage ou de garantie pour les accidents par exemple. L’avis des clients n’est pas le meilleur conseil avant d’ouvrir une carte bancaire mais il vous aide à vous donner une idée qui vous permettra de vous canaliser par rapport à vos besoins. Une petite lecture sur les plans offerts par la carte est ainsi importante avant de prendre votre décision. Une carte bancaire est tout ce qu’il faut à un agent économique pour vivre dans ce monde de plus en plus moderne. Elle lui permettra de régler ses achats en ligne, faire un virement à l’étranger et aussi retirer de l’argent en espèces si besoin. Nous vous avons présenté les 6 meilleures cartes bancaires qui vous permettront de jouir de toutes ces fonctionnalités. Nous vous avons aussi fait une démonstration comment obtenir une carte bancaire. En fin de compte, nous nous sommes assurés de vous fournir les informations nécessaires pour faire un choix sensé. Adaptez le choix de la carte à vos besoins. Nous vous avons dit qu’entre autres, la Carte ZERO est sans doute l’une des options les plus intéressantes si vous souhaitez une carte bancaire avantageuse, accessible et à frais attractifs.

Avant l’apparition des fintech comme Bunq et Carte ZERO, il n’était vraiment pas possible d’avoir une carte bancaire sans un compte en banque. A l’aide de ces fintech, il vous faut faire un virement sur la carte et puis vous l'utilisez sans avoir à connecter un compte bancaire à la carte.

Les adolescents peuvent avoir une carte bancaire mais ils doivent présenter les pièces justificatives de leurs parents. Pour utiliser la carte, le parent fait un dépôt de fonds pour l’enfant. S’il souhaite il pourrait même voir qu’elle transaction son enfant a effectué au cours de la journée

La différence entre les deux réside dans le fait que les cartes prépayées ne sont rattachées à aucun compte bancaire tandis que les cartes de débit sont pour la plupart reliées à un compte en banque.

Lorsqu’un utilisateur fait choix d’une carte bancaire, il y a trois critères clés à privilégier : les frais (acquisition, gestion et de retrait), les services (retraits, paiement, virement et assurances) et fiabilité ( réputation sur le marché)

La meilleure carte bancaire sur le marché est sans conteste la Carte ZERO. Avec des frais gratuits et un crédit remboursable en 6 mois, elle est tout simplement la meilleure sur le marché. Avantages

Inconvénients

Comment obtenir une carte bancaire ?

Étape 1 – Aller sur le site Carte ZERO

Étape 2 – Soumettre vos informations personnelles

Étape 3 – Entrez vos coordonnées de localisation

Étape 4 – Entrez informations sur votre situation professionnelle

Étape 5 – Informations supplémentaires

Étape 6 – Signature du contrat

Étape 7 – Envoyer les documents justificatifs

Une carte bancaire, c’est quoi ?

Les types de cartes bancaires

Les cartes de crédit

Les cartes de débit

Carte de débit immédiat

Carte de débit différé

Les cartes prépayées

Les cartes de retrait

Les cartes internationales

La carte bancaire, pour qui ?

Services offerts par une carte bancaire

Le paiement de vos achats

Une solution pour le crédit

Un service de virement

Le service de retrait

Un service d’assurance

Frais liés à une carte de banque

Une carte bancaire, est-ce sécurisé ?

Avantages d’utiliser une carte bancaire

Elle permet de régler des paiements rapidement

La carte bancaire facilite le retrait des fonds

C’est une protection supplémentaire contre le vol

Pour effectuer ses achats en ligne

Inconvénients des cartes bancaires

Frais d’acquisition et de retrait

Frais de cotisation annuelle ou abonnement mensuel

Limitation de fonds

Comment choisir sa carte bancaire ? Nos 5 conseils

1 – Vérifiez les conditions d’accès à la carte

2 – Analysez la manipulation de la carte

3 – Faites attention aux frais sur la carte

4 – Regardez les services supplémentaires

5 – Comparez les avis des clients

Conclusion : quelle carte bancaire choisir en 2024 ?

Questions fréquentes

Doit-on avoir un compte bancaire pour ouvrir une carte bancaire?

Les adolescents peuvent-ils avoir une carte bancaire ?

Quelle différence y-a-t-il entre une carte prépayée et une carte de débit?

Quels sont les critères à privilégier pour choisir une carte bancaire?

Quelle est la meilleure carte bancaire en circulation sur le marché ?